Heel even heeft het er dit jaar naar uitgezien dat de prijs voor een vat olie structureel boven het niveau van $50 per vat zou komen liggen. De vreugde is echter van korte duur geweest. De prijs schommelt behoorlijk, maar heeft de neiging eerder te dalen dan te stijgen, ondanks pogingen van OPEC en Rusland om door productiebeperkingen de prijs juist omhoog te stuwen.

Die pogingen zijn gedoemd te mislukken en de voornaamste verklaring daarvoor zijn de ontwikkelingen op de Amerikaanse oliemarkt. De productie blijft daar stijgen en dat zal de VS de komende jaren ook nog tot een factor van belang maken op de exportmarkten. Volgens het gerespecteerde Texaanse consultancybureau PIRA Energy zullen de Verenigde Staten tegen 2020 om en nabij de 2,25 miljoen vaten per dag exporteren. Een belangrijke producent als Koeweit exporteert vandaag 2,1 miljoen vaten per dag. Als PISA gelijk heeft, dan is het nog maar de vraag of OPEC erin zal slagen om de prijzen omhoog te krijgen.

Overproductie

Volgens PIRA, maar ook volgens het Internationaal Energie Agentschap (IEA) gaat de schalieproductie in de VS zowel dat jaar als in 2018 verder omhoog. In 2018 zal de productie naar verwachting 9,9 miljoen vaten per dag bedragen. Die hoge productie maakt van de VS in de komende jaren een van de grootste exporteurs ter wereld. Omdat het land geen lid is van OPEC heeft het ook geen behoefte om zijn productie en export te beperken. De enige hinderpaal is dat de exportcapaciteit nu nog beperkt is, maar daar komt razendsnel een einde aan. Volgens PIRA kunnen de Verenigde Staten nu al 2,7 miljoen vaten per dag exporteren. Daar komt voor het einde van 2018 nog eens 600 duizend vaten per dag bij.

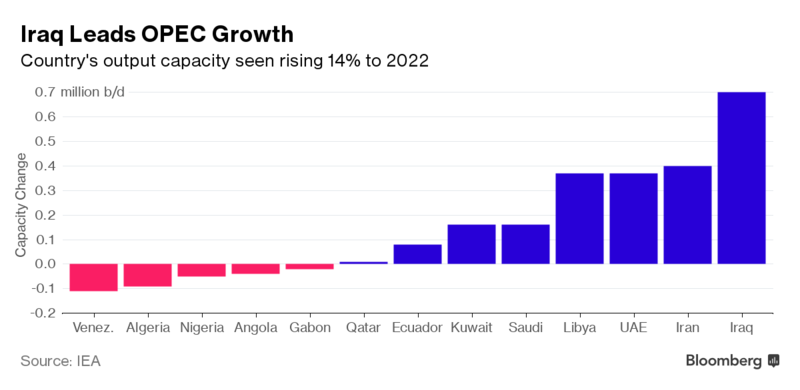

Problemen te over voor OPEC en zijn bondgenoten, zo lijkt het. Die mening is ook Goldman Sachs toegedaan. In een zeer recent rapport komt de bank tot de conclusie dat zonder aanvullend beleid de prijs voor een vat olie op korte termijn tot onder $ 40 per vat kan dalen. Goldman adviseert OPEC daarom om nog dieper te snijden in de productie dan nu het geval is. In realiteit is er van productiebeperking geen sprake. Landen als Libië en Nigeria zijn vrijgesteld van productiebeperkingen en deze landen slagen er steeds beter in om hun productie verder op te voeren. Met als gevolg dat steeds meer olie beland op de exportmarkten, zo stelt Goldman nuchter vast.

Olieprijs blijft onder druk

De aanwas van olie maakt het onmogelijk dat het aanbod op korte termijn gaat verkrappen en dat is nodig om beleggers ervan te overtuigen dat ergens in 2018 er een evenwicht ontstaat tussen vraag en aanbod. Nog niet zolang geleden was Goldman hiervan overtuigd, mede omdat ze veronderstelden dat de schalieproductie in de VS op korte termijn zou gaan vertragen. Vooralsnog zijn deze veronderstellingen nergens op gebaseerd. Eind juni lag de schalieproductie op het hoogste niveau in dit jaar. Ook sloegen de Amerikanen meer putten na een lichte vertraging in de afgelopen weken.

Het heeft allemaal niet zo mogen zijn en dat zal eveneens in de nabije toekomst zo zijn. Goldman denkt dat OPEC en zijn bondgenoten de wereld moeten verrassen met een plotselinge Shock and Awe aankondiging dat de productie fors gaat beperkt worden. De kans op shock & awe is op korte termijn niet groot, zo erkennen de bankiers.

Cor Wijtvliet

Deze bijdrage is afkomstig van www.corwijtvliet.nl

Disclaimer: Bovenstaand artikel is geen professioneel beleggingsadvies en het is ook geen uitnodiging om te gaan beleggen. Beleggen brengt kosten en risico’s met zich mee. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Het artikel is louter de persoonlijke mening van de auteur.