De economie is onderdeel van iets dat groter is, namelijk de biosfeer. En die biosfeer is eindig. Vele problemen van vandaag zijn terug te voeren op dit harde feit. Eindeloze groei op een eindige planeet is biofysisch gewoonweg onmogelijk.

De financiële crisis van 2008 werd – en wordt – niet goed begrepen. Want die had in de eerste plaats een fundamenteel energetische achtergrond. In juli van 2008 bereikte de olieprijs een historisch maximum van $147 en dat was de ultieme trigger die het kaartenhuis van de Amerikaanse huizenmarkt en van de gezwollen bankbalansen ongenadig blootlegde. Het financieel-economische stelsel kon een dergelijk hoge olieprijs niet meer verwerken.

Megarampen zoals het oliedebacle in de Golf van Mexico (2010) en het nucleaire drama van Fukushima (2011) zijn signalen dat ons systeem tegen zijn biofysische grenzen aanbotst. Drie voor de wereldeconomie levensbelangrijke processen worden – ook in hun onderlinge samenhang – onvoldoende ernstig genomen :

- Uitputting van de biosfeer door broeikasgassen, drinkwatertekorten, overbevissing, oceaanvervuiling, bodemerosie, verlies aan biodiversiteit enz.

- Uitputting van goedkope olie (lees hier en hier)

- Uitputting van kapitaal; vooral dit gegeven willen we verder uitdiepen en in het juiste perspectief plaatsen

Opgeblazen virtuele rijkdom

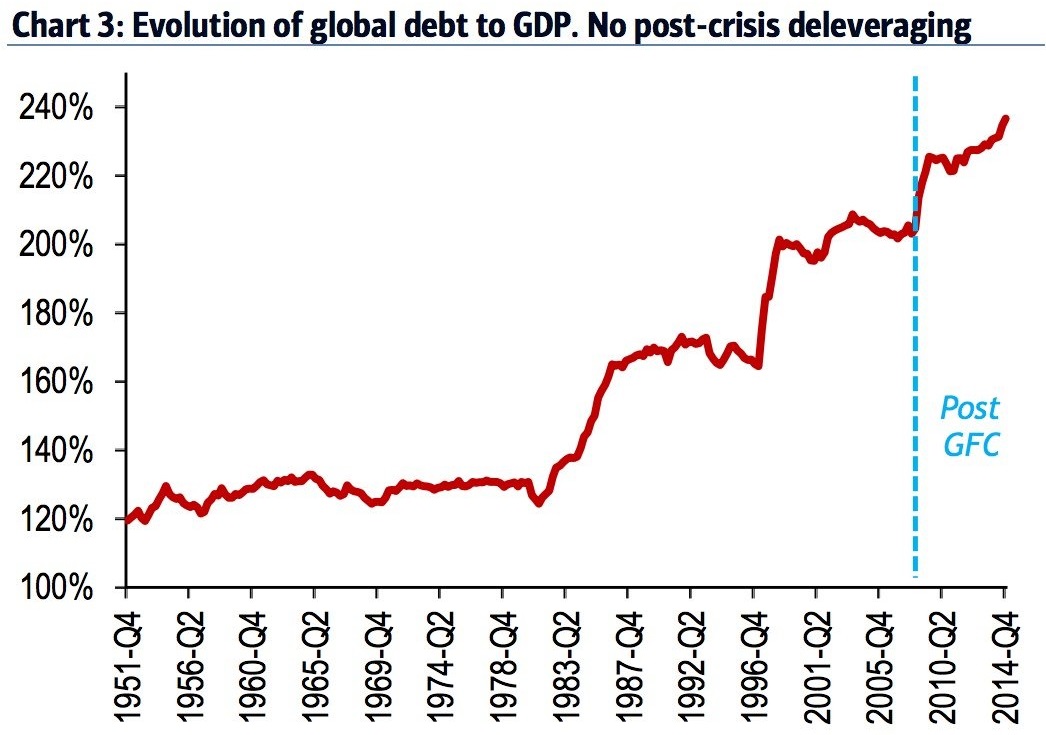

Om de wereldeconomie overeind te houden na de crash van 2008, werden er grote schulden aangegaan. Onderstaande grafiek toont aan dat de wereldschuld sneller gegroeid is dan de onderliggende waarde (GDP = bruto binnenlands product). Sinds het begin van de jaren ’80 is die stijging ronduit spectaculair geweest.

‘Post GFC’ wil zeggen ‘na de grote financiële crisis’ (van 2008) (Bron: Business Insider)

Schuldverplichtingen kan men beschouwen als financiële bezittingen, die aanspraken zijn op toekomstige reële activa. Die toekomstige rijkdom is in essentie gebaseerd op verwachtingen van toekomstige economische groei. Maar die financiële bezittingen zijn feitelijk abstracties want die toekomstige groei is niet concreet. Ons gehele systeem is gegrondvest op de verwachting van permanente groei die voor het inkomen zal zorgen om de aangegane schulden terug te betalen.

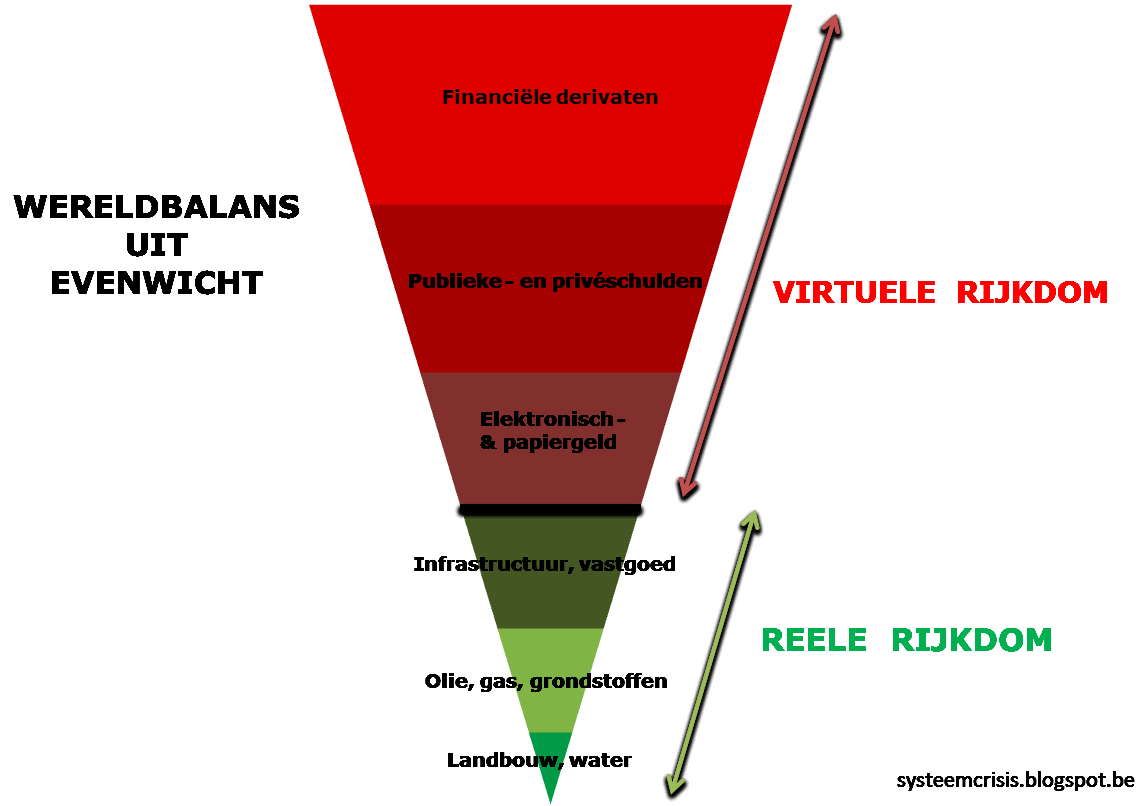

De kern van de zaak is dat we te veel financiële vorderingen op onderliggende goederen en diensten – zoals energie, voedsel, arbeid, industriële producten, infrastructuur en natuurlijke hulpbronnen – op elkaar hebben gestapeld. Deze vorderingen bestaan in de vorm van schulden en derivaten (lees over derivaten hier en hier).

Bovenstaande grafische voorstelling is een ruwe – geen exacte – weergave van de huidige wanverhouding tussen virtuele – en reële activa. Op zeker moment zal duidelijk worden dat de enorme oceaan van uitstaande vorderingen nooit meer kan gehonoreerd worden, met als resultaat een vloedgolf van wanbetalingen en faillissementen die een belangrijk deel van de economie zal wegspoelen.

Meer economische groei onrealistisch

Steeds weer kiezen de beleidsmakers voor de schijnbaar enig mogelijke oplossing voor al onze problemen (armoede, werkloosheid, milieuschade, begrotingstekorten, handelstekorten, bail-outs, bedrijfssluitingen enz) : meer economische groei ! Onze besluitvormers lijken tegenwoordig geen ander mantra meer te kunnen opdreunen.

We hebben de hoeveelheid financiële activa vermeerderd, praktisch zonder limiet, om in de illusie te blijven leven dat iedere vorm van economische groei goed is en ons rijker maakt. Terwijl we al te gemakkelijk ‘vergeten’ dat deze zogenaamde activa niets anders zijn dan aanspraken op de toekomstige groei van reële rijkdom, waarvan het onrealistisch is dat dergelijke groei ooit zal plaatsvinden. Want de toename van reële rijkdom wordt beperkt door drie onontkoombare limieten : de uitputting van grondstoffenreserves die nodig zijn om de globale economie draaiende te houden, de oplopende schade aan de biosfeer en de groter wordende schuldverplichtingen.

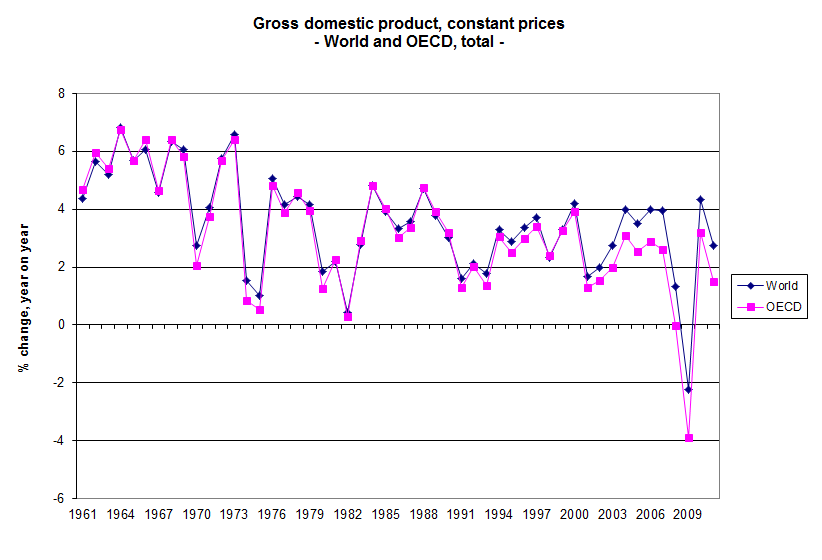

Het volgende beeld toont de evolutie van het bbp in de OESO-landen (een groep van 35 overwegend welvarende naties) en in de wereld tussen 1961 en 2011. Het valt op dat de economische langetermijnontwikkeling van de OESO een fluctuerende maar consistent dalende groeiratio laat zien.

Wereldwijde bbp (Bron: Wikipedia)

Geavanceerde kapitalistische beschavingen zitten in een fase van gelijkblijvende of dalende opbrengsten. Neem het volgende eens in overweging: vergeleken met die dalende rendementen, steeg in dezelfde periode de energieconsumptie, de globale schuld (zie eerste grafiek), de bevolkingsgroei, de broeikasgasuitstoot en het uitsterven van diersoorten exponentieel.

Nadenken over de toekomst

Het hierboven geschetste grote onevenwicht tussen virtuele – en reële rijkdom – kan onmogelijk standhouden. De fundamentele problemen van het monetaire systeem werden niet aangepakt, enkel verdoezeld of zelfs verergerd.

Binnen afzienbare tijd krijgen we een enorme crash op de financiële markten die heel wat ernstiger zal zijn dan hetgeen in het najaar van 2008 is gebeurd. Daarna zal er, allicht op het niveau van de G20 (een groep van 19 landen en de Europese Unie), een grote schuldenconferentie plaatsvinden waarbij beslist zal worden om een groot deel van de globale schuldverplichtingen af te schrijven.

Meer en meer economen hebben begrepen dat ons huidig economisch paradigma van eindeloze groei onhoudbaar is. Verschillende specialisten hebben zich – vroeger en nu – over deze problematiek gebogen, maar hun ideeën en voorstellen zijn nog lang geen ‘mainstream’ geworden.

Hun gedachtegoed kan als volgt worden samengevat:

- De economie dient terug binnen haar biofysieke grenzen te worden gebracht.

Er is nood aan een economisch model dat rekening houdt met de assimilatie- en regeneratieve mogelijkheden van het ecosysteem. - We moeten anders leren groeien. We dienen de overstap te maken van groei naar ontwikkeling, namelijk van een groeimodel dat inteert op ons kapitaal en

het milieu naar een gezonde evolutie waarbij de biosfeer kan worden gerepareerd en ons consumptiegedrag teruggeschroefd. Een systeem dat meer aandacht besteedt aan welzijn en aan een evenwichtiger levensritme. - Zonder groei is er maar een enkele mogelijkheid om armoede te bestrijden en dat is door te delen. De klemtoon verschuift dan van een systeem waar het

verwerven van bezit voorop staat naar een goed georganiseerde deeleconomie. - Een monetaire hervorming waarbij fiatgeld (geld dat uit het niets wordt gecreëerd) en rente worden afgeschaft en vervangen door een systeem van complementaire munten

- Een nieuw politiek model dat de burger meer inspraak geeft, waarbij een langetermijnstrategie wordt gehanteerd en dat de inmenging van allerlei belangengroepen inperkt

Conclusies

Weldra vliegt de wereld tegen een zelf opgetrokken monetaire muur aan wat het einde van een tijdperk zal inluiden. Om het grote onevenwicht tussen virtuele welvaart en reële activa te herstellen, is het noodzakelijk dat er een nieuw energetisch – en financieel stelsel in het leven wordt geroepen.

Echter, afgezien van het gebrek aan inzicht in de samenhang van de wereldproblemen, vormt de enorme invloed van onwrikbare machtsgroepen een levensgroot struikelblok.

Diegenen die het grootste voordeel hebben bij het bestaande paradigma, namelijk grote lobbies zoals Wall Street (de grootbanken in de Verenigde Staten én in Europa), Big Oil (de grote oliebedrijven) en het militair-industrieel complex (ondernemingen actief in de militaire industrie), zullen de meeste weerstand bieden tegen verandering.

Dirk Bauwens

(Dit artikel verscheen eerder op mijn blog systeemcrisis.blogspot.nl)

Lees ook eerdere columns van Dirk Bauwens:

- War on cash: Langetermijnplanning voor meer staatscontrole

- Negatieve rente: Grote bedreiging voor geld en economie