Door Hendrik Oude Nijhuis, MSc.

Column: Nog even en dan breekt hier de pleuris uit

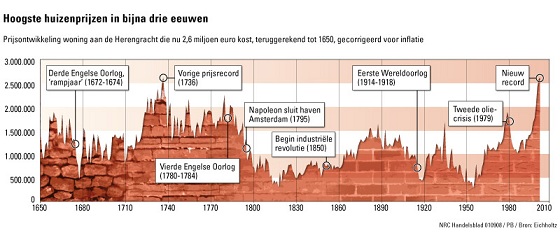

Wellicht heeft u al wel eens gehoord over hem: hoogleraar vastgoedfinanciering Piet Eichholtz van de Universiteit Maastricht. Eichholtz maakte op basis van historische gegevens een index van de huizenprijzen aan de Amsterdamse Herengracht sinds 1736. Omdat de huizen hier altijd dezelfde kwaliteit hebben gehad, zijn deze prijzen indicatief voor prijsontwikkeling over zo’n lange periode.

En wat blijkt? Anders dan misschien verwacht, laat de reële huizenprijs (dus gecorrigeerd voor inflatie) geen alsmaar stijgende lijn zien. Sterker, van enige stijging is eigenlijk helemaal geen sprake (prof. Robert Shiller van Yale University kwam overigens met soortgelijke resultaten voor de VS). De grafiek (zie figuur 1) lijkt eerder op een weergave van een jong gebergte: hoge pieken en diepe dalen. Wie toevallig de pech heeft op zo’n piek in de woningmarkt in te stappen, heeft grote kans zijn of haar hele leven te moeten werken voor een in waarde dalend bezit.

Figuur 1: De ontwikkeling van de huizenprijzen sinds 1650, gecorrigeerd voor inflatie

De tussentijdse fluctuaties in de reële prijsniveaus kunt u als het ware zien als een verplaatsing van welvaart tussen generaties (en tussen hen met en hen zonder een eigen huis). Dat de reële prijzen op lange termijn vrijwel constant zijn, is eigenlijk niet vreemd: inflatie en loonontwikkeling lopen immers min of meer aan elkaar gelijk. En uiteraard is het wiskundig onmogelijk een alsmaar toenemend percentage van het persoonlijk inkomen aan woonkosten uit te geven (in de jaren ’70 was een gemiddeld gezin zo’n 50% van het maandinkomen kwijt aan vaste lasten, momenteel zo’n 75%; zie ook het werk van prof. Warren van de Harvard Law School).

Feedback-loop (beide kanten op!)

Zoals uit het grafiekje blijkt, kent de huizenprijsontwikkeling op lange termijn hoge pieken en diepe dalen. Aanvankelijk begint een periode van stijgende huizenprijzen doorgaans als gevolg van een combinatie van bevolkingsgroei, een gestaag dalende (lange) rente en aantrekkende economische groei. Vervolgens treedt een interessante feedback-loop in werking…

Want de kredieten die banken verlenen, vormen als het ware zelf ook een stimulans voor de huizenprijzen. Stijgende huizenprijzen hebben immers tot gevolg dat de (veronderstelde) kwaliteit van kredietportefeuilles bij banken verbetert. De kredietverlening kan dan verder versoepeld worden, tot grote tevredenheid trouwens van de huizenkopers zelf (die vaak rationeler te werk gaan bij het kopen van een pak melk dan bij de aanschaf van een huis), wat weer een nieuwe stimulans vormt voor de huizenmarkt.

Het heeft in zekere zin wel wat weg van een piramidesysteem, maar dan op megaschaal. Want wanneer de prijzen eenmaal dermate hoog zijn opgelopen dat ze onmogelijk verder kunnen stijgen, dan valt dit mechanisme stil. De prijzen stijgen opeens niet verder en banken worden opeens een stuk voorzichtiger in het verstrekken van de zo geliefde (s)t(r)ophypotheken. Met een zichzelf versterkende neerwaartse druk op de huizenprijzen tot gevolg. Immers, dalende prijzen maakt dat banken voorzichtiger worden en voorzichtigere banken zorgen weer voor extra prijsdruk…

Dubbele leverage

Het snel omslaan van de houding van banken wanneer de huizenprijzen niet verder stijgen, is overigens niet vreemd. Waar leningen voor het kopen van obligaties en aandelen maar op heel beperkte schaal verstrekt worden, zijn hypotheken van 80, 90 of zelfs meer dan 100% van de koopprijs van een woning in Nederland heel gangbaar. De bij value investing vereiste ‘margin of safety’ is niet of nauwelijks aanwezig en een kleine prijsdaling is dan al voldoende om onder water te geraken (lees: de hypotheekschuld wordt groter dan de waarde van de woning zelf). Enige tegenslag – een scheiding, ziekte, ontslag of een oplopende rente – leidt dan al vrij snel tot een persoonlijk faillissement. Met een mogelijke afboeking voor de bank tot gevolg.

Echter, de woningkoper is niet de enige die met leverage werkt. Banken doen dat namelijk zelf ook. Nogal eens gaat het om enkele tientallen (!) keren het eigen vermogen dat banken aan hypotheekleningen hebben uitstaan (voor hypotheekportefeuilles geldt opmerkelijk genoeg dat banken daarvoor maar relatief weinig eigen vermogen hoeven aan te houden).

Met andere woorden: bij stevig dalende huizenprijzen hoeft maar een paar procent van de hypotheken in gebreke te blijven om het eigen vermogen van een bank volledig weg te vagen. Waarschijnlijk dat zo’n bank dan weer op kosten van de belastingbetaler gered moet worden.

Wie gelooft dat bovenstaande allemaal onzin is, wijzen we op Fannie Mae en Freddie Mac. Deze twee Amerikaanse hypotheekverstrekkers hadden tot enkele dagen voor hun faillissement nog de allerhoogste kredietwaardigheidsrating. De doelstellingen van Fannie Mae en Freddie Mac waren in grote lijnen gelijk aan onze ‘Nationale Hypotheek Garantie’ (NHG): het verlagen van de drempel voor eigen woningbezit. En hoewel Amerika en Nederland zeker niet één-op-één met elkaar vergeleken kunnen worden, geldt wel degelijk dat de ratio ‘hypotheekschuld / inkomen’ in Nederland momenteel substantieel hoger ligt dan die in Amerika ooit geweest is. Zo is Nederland – sterk gestimuleerd door belastingmaatregelen die overkreditering stimuleren (lees ‘hypotheekrenteaftrek’) – wereldkampioen hypotheekleningen.

Nederland

Wie het grafiekje van hoogleraar Eichholtz er nog eens bij pakt houdt z’n hart waarschijnlijk vast. Een paar jaar terug bereikten de reële huizenprijzen de hoogste niveaus sinds 1736. Een prijsniveau welke zo’n beetje het dubbele is van het eeuwenlange gemiddelde – één huis voor de prijs van twee dus.

Verkopers van huizen houden – misschien ook wel omdat ze gewoon niet anders kunnen – vooralsnog vast aan de luchtbelprijzen van enkele jaren terug. Van die recordprijzen van 2008 is gemiddeld nu zo’n 10% af. Maar veel interesse (mede doordat banken voorzichtiger worden) is er niet. Vergeleken met 2008 daalde het aantal transacties op de Nederlandse woningmarkt met ruim 40%. En het aantal bezichtigingen daalde zelfs met meer dan 75% (!).

Het IMF heeft Nederland al meermalen gewaarschuwd voor de potentieel destabiliserende werking van de hoge hypotheekschulden. Feitelijk kan Nederland gezien worden als een inteationaal schoolvoorbeeld van een falende huizenmarkt (zie ook dit artikel op Macrobusiness). Met een zee aan woningen boven de markt en een hypotheekschuld die groter is dan ons volledig bruto binnenlands product hoeft er maar weinig te gebeuren om hier de pleuris te laten uitbreken. Bijvoorbeeld een groot Europees land dat in financieringsproblemen geraakt en waarvoor Nederland besluit garant te gaan staan. Grote kans namelijk dat dan ook hier de rente zal beginnen op te lopen. De eenmaal ingezette negatieve feedback-loop op de Nederlandse woningmarkt is dan vrijwel niet meer af te remmen. U bent gewaarschuwd…

Een vriendelijke groet,

Hendrik Oude Nijhuis

http://www.warrenbuffett.nl

© Kingfisher Capital, Braakstraat 22, 7581 EZ Losser, Nederland

Hendrik Oude Nijhuis, MSc.

Oude Nijhuis heeft zich jarenlang verdiept in de strategieën van ’s werelds beste beleggers en is tevens oprichter van http://www.warrenbuffett.nl/.