Donderdag 17 oktober had het onmogelijke kunnen gebeuren. Als Democraten en Republikeinen er op 16 oktober niet in geslaagd waren een akkoord over het schuldenplafond af te sluiten, dan was het land vanaf donderdag 17 oktober officieel insolvabel.

Door de eeuwen heen hebben overheden zich gedwongen gezien om hun financiële verplichtingen niet na te komen. In de recente, moderne geschiedenis hebben landen als Griekenland, Argentinië en Rusland bij herhaling een streep gezet door hun rekeningen. Maar dat een grote economische mogendheid weigert nog langer zijn schulden te betalen, dat komt niet vaak voor. De laatste keer dat dat gebeurde was in de jaren dertig. Op 6 mei 1933 verklaarde de toenmalige kanselier van Duitsland, Adolf Hitler, officieel dat het land zijn verplichtingen aan zijn (internationale) crediteuren niet langer zou nakomen. Duitsland was in die jaren de derde economie van de wereld.

Solvabiliteit

Het heeft maar een haartje gescheeld of de VS hadden zichzelf geplaatst in de rol van wanbetaler. In de nacht van dinsdag 15 oktober op woensdag 16 oktober waren de onderhandelingen opnieuw mislukt en ook woensdag zag het er in eerste instantie niet naar uit, dat partijen nader tot elkaar zouden komen.

De VS onderscheiden zich zodoende in een opzicht van andere wanbetalers. Die konden vaak niet anders. Duitsland werd economisch gewurgd door de verplichte herstelbetalingen na de nederlaag in de Eerste Wereldoorlog. Het land kon simpelweg zijn verplichtingen niet meer nakomen. Dat is uiteraard niet het geval voor de Verenigde Staten. Geen enkel land twijfelt aan de solvabiliteit van de VS. Het land is nog steeds de safe haven bij uitstek voor de internationale belegger. De staatsobligaties van het land gelden als eersteklas onderpand bij internationale transacties en de dollar vervult sinds jaar en dag de rol van internationale reservemunt.

Nee, het mogelijke onheil was van eigen makelij en eigen politiek onvermogen.Als alles fout was gegaan, dan hadden de VS op 17 oktober nog slechts $ 30 miljard in kas en waren ze ergens tussen 22 en 31 oktober niet langer in staat geweest om aan hun verplichtingen te voldoen. De consequenties waren waarschijnlijk niet te overzien geweest, zowel voor de VS zelf als voor de rest van de wereld.

Slachtoffer

Het eerste en voornaamste slachtoffer is onder dergelijke omstandigheden ongetwijfeld het Amerikaanse schatkistpapier. Zelfs als de VS hun verplichtingen nakomen, dan nog groeit de twijfel of ze dat blijven doen. Daarmee wordt geknaagd aan het imago van de Amerikaanse obligatie als bron van een veilig en gegarandeerd inkomen. Dat is helemaal niet zo vreemd gedacht. Mochten de VS zich gedwongen zien tot een default, dan heeft dat consequenties voor de financiële huishouding van het land. Zo zullen de zogeheten Mutual Funds bij wet gedwongen zijn hun staatsobligaties op de markt te dumpen. De zogeheten repo markt, die leningen verschaft tegen onderpand van schatkistpapier, zal opdrogen. De hele bankensector, die naar schatting voor een bedrag van $ 2 biljoen aan schatkistpapier in kas heeft, zal gaan wankelen. Het is dan immers niet langer zeker, dat de Federal Insurance Corporation nog zijn werk kan doen. Die verzekert immers de bankdeposito’s.

Rente

Nog voor er duidelijkheid was over het schuldenplafond begon de markt trouwens voorzorgsmaatregelen te nemen. Tijdens de presentatie van de kwartaalcijfers op dinsdag 15 oktober vertelde Michael Corbat, Ceo van Cititgroup dat zijn bank veiligheidshalve al het kortlopend schatkistpapier, dat afloopt in oktober en november, van de hand had gedaan. Ongetwijfeld is Citigroup niet de enige financiële instelling die gedaan heeft. Volgens Bloomberg Bond Traders was de rente op dit type papier de afgelopen week met 12 basispunten gestegen tot 0,32%. Bovendien bleek, dat de animo om kortlopend schatkistpapier tijdens veilingen van het ministerie van financiën te kopen onder het gemiddelde is. De rente kan dus nog verder omhoog. Het is de vraag of dit fenomeen tijdelijk is of dat het een blijvend karakter krijgt.

Reserve valuta

Uiteraard zal de grote financiële onrust in het binnenland consequenties hebben voor de internationale status van de dollar. Het is zeer onwaarschijnlijk, dat die nog zijn rol als internationale reservemunt kan vervullen. Centrale banken overal ter wereld zullen de dollar mijden, evenals de grote internationale institutionele beleggers. De VS zelf zouden meer rente voor hun internationale leningen moeten gaan betalen. Dat is waarschijnlijk blijvend, ook al wordt het schuldenplafond alsnog verhoogd. De VS en dus ook de dollar worden immers niet langer als een safe haven gezien in tijden van nood.

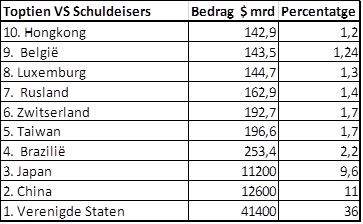

Schuldeiser

De belangrijkste internationale schuldeiser van de VS, China, ziet het hele gedoe in Washington met lede ogen aan. Het land heeft voor een bedrag van $ 1,28 biljoen aan schatkistpapier in bezit. Daarnaast bezit het land nog vermogenstitels met een waarde van $ 3,5 biljoen, die in dollars gewaardeerd zijn. Een Amerikaans default gevold door een afwaardering van de schuld door de kredietbeoordelaars, zal de waarde van al die bezittingen danig aantasten. Het land is daarom een campagne gestart om de rol van de VS en van de dollar in het internationaal financieel verkeer terug te dringen. Het zoekt daarin steun en bijval van de ontwikkelingslanden en de opkomende markten. Dat moet er toe leiden de dominante rol van de VS binnen het IMF en de Wereldbank terug te dringen. Dit zou de basis kunnen vormen om voor eens en voor altijd de rol van de dollar als reservemunt te beëindigen. Mochten de VS er niet in slagen tijdig het schuldenplafond te verhogen, dan wordt het Chinese streven vanzelf werkelijkheid.

Is nu dan alles weer koek en ei? De Amerikaanse politiek heeft zich zeer onverantwoordelijk gedragen en zich schijnbaar geen moment bekommerd om de wereldwijde effecten van hun gedrag. Grote economische blokken als de Europese Unie, China en Japan zullen zich nog eens goed achter de oren krabben en gaan zinnen op middelen om de Amerikaanse dominantie te verminderen. Dat zal kunnen uitmonden in een aantasting van rol van dollar als internationale reservemunt. Die rol kan deels overgenomen worden door de euro, maar ook door de renminbi.

Cor Wijtvliet spreekt aankomende tijd op de seminar reeks ‘Bescherm uw toekomst’. Meer informatie…