En dat er aan schulden géén gebrek is; ter herinnering, de Nederlandse schuldenberg:

Goud noteert op het moment van schrijven een verlies van 1,51% op $1675,10 per troy ounce. Uitgedrukt in euro’s noteert goud een verlies van 0,82% op €1290,69 per troy ounce.

Zilver noteert op het moment van schrijven een verlies van 0,60% op $33,41 per troy ounce. Uitgedrukt in euro’s noteert zilver een verlies van 0,06% op €25,53 per troy ounce.

Zowel goud als zilver doken vandaag weer de rode cijfers in. Net als gisteren is dit verlies niet te verklaren wanneer men naar de inteationale beurskoersen kijkt die vandaag vrijwel allemaal met winsten van 1% of meer sloten. Aangezien beide edelmetalen en de beurskoersen sterk met elkaar meebewegen is er een andere verklaring vandaag.

De reden dat goud vandaag een 7-weeks dieptepunt bereikte en voor het eerst in een half jaar slechter dan platina presteert heeft waarschijnlijk te maken met een toespraak van de hoofden van de Fed, de FOMC. Ook al hield deze verklaring, net als twee weken geleden, inhoudelijk gezien weinig in, toch was het een reden voor beleggers om de goudprijs met $40 omlaag te halen. Vorige week was dat overigens bijna $100. Het enige signaal dat in de verklaring naar voren kwam is de uitspraak dat er voorlopig geen nieuwe acties ondeomen worden. Hiermee wordt bedoeld dat een derde ronde van monetaire verruiming voorlopig uitblijft en dat is negatief voor zowel de goud als –zilverprijs. Het lijkt er dan toch op dat er bepaalde krachten actief waren op de goud en –zilvermarkt die moeilijk te verklaren zijn maar wel in de richting van manipulatie wijzen. Het is dan ook opmerkelijk te noemen dat goud meer dan 2 keer zo hard onderuit ging als zilver, het is vrijwel altijd zilver dat grotere koersschommelingen vertoont dan zijn grote broer.

De euro verloor vandaag ruim een 0,5% tegenover de dollar, dit is niet gunstig voor de prijzen van de edelmetalen uitgedrukt in dollars. In euro’s echter wel, hierdoor zijn de verliezen voor zowel goud als zilver kleiner uitgedrukt in de Europese valuta.

Ten slotte willen wij de blog van de ietwat ongenuanceerde Amerikaan Turd Ferguson met u delen. Volgens hem zijn de prijsdalingen van vandaag absurd te noemen en is er zeker sprake van manipulatie.

Aims to update investors on developments in the world of strategy metals – crucial inputs to industry, defense and technology innovation

Terence van der Hout

Mar 10 – 17, 2012 Gold&Discovery Fund

Europe gets organized around the critical metals supply chain

Scarcity of minerals is getting serious attention in Europe. After centuries of devastating exploitation of its natural resources, and a further number of centuries of exploiting those of its colonies, Europe has begun to realize it cannot sustain its level of development without secure access to a broad scope of critical minerals.

Germany, traditionally a country with a high level of industrialization, is most dependent on a steady supply of raw materials. It is also the first country to feel the effects of an absence of inputs that have supply constraints, and has recently started initiatives that seek to diversify their sources of supply. The initiatives are from both govement and business.

Under the guidance of the German Mineral Resources Agency (DERA), German industry is advised on such matters as diversification strategies, identifying supply constraints, and the raw material potential. If that sounds rather vague and bureaucratic, then the Alliance for Resources, a business initiative, is a lot more pragmatic.

Large companies in the chemical industry (such as BASF and Chemetall) and in the automotive sector (BMW, Daimler, Bosch), have joined forces to lobby govement for policy-making, they intend to move upstream in the supply chain to brokerage and help develop mining projects, and thirdly they seek to jointly negotiate potential off-take agreements with miners. A final phase of jointly managed funds to finance the whole undertaking is foreseen.

Of course, the South Koreans and particularly the Japanese have been at this game for years, and have managed to capture a number of sources of valuable minerals (Dong Po in Vietnam, and Orissa in India for rare earths). Long overdue, for Europe this initiative is an encouraging start. The initiative may provide a solid support for various advanced and promising rare earth, graphite, tantalum, antimony and vanadium projects, (as well as other metals) in Europe, America and Africa.

It is the first instance in which business is diverging from the official stand point that free markets always provide for access to raw material inputs. German business has realized that a purely market approach to scarce raw materials no longer works. This is explicitly recognized. Some materials critical to various value-added industries may not be available at any price. With the further monopolization of these metals, industrial development is jeopardized, and access therefore presents a fundamental problem. Govements, on the other hand, abhor this standpoint. In fact, the idea of free markets is so well embedded in politics, that any step away from it will require a complete overhaul of the European trade agreement system, and render the WTO obsolete. Not likely to happen. But industry has more pressing business than to worry about politics, and is moving ahead by itself.

Certifying tantalum in the DR Congo

Tantalum has recently charged to the top of the critical list. The Dodd-Frank Act, expected to be enforced by the US Congress sometime this year, seeks to force suppliers and users of raw materials to prove that their origin is from a non-conflict region. A large portion of the official tantalum supply and an even larger unofficial portion (in the form of coltan), is sourced from illegal mines in the Democratic Republic of Congo. Their proceeds are believed to provide funds for various factions which are ravaging the region with armed conflict and genocide.

The Dodd-Frank Act has not yet been ratified, and part of the reason for this is that an objective certification process has not been developed. The German Scientific Agency (BGR) has advanced a long way towards developing such a system at the source, namely where the metals are mined. The BGR plans to take samples of all mineral occurrences (of tantalum) in the DR Congo, establishing a database of the chemical composition of minerals based on single grain analysis. Thus, a company acquiring the mined and processed metal can use the Analytical Fingerprint (AFP) to determine the origin of the ore, and match this with a database containing sites that are situated in known conflict regions, or which are known to be illegal.

The system will have a voluntary character, and this may be due to the tremendously complex and yet arbitrary nature of the certification process. Every site within an area roughly the size of India will need to be sampled. Then who determines which site is conflict-free or illegal? I can see a lot of opportunities for corruptive practices from the side of the certifiers, and wonder whether this may become just another additional chink in the exploitative chain that seeks to drain the DR Congo of its resources whilst squandering the proceeds on violence.

Molycorp makes a bid for Neo Materials

In a not too surprising move, Molycorp announced a take-over bid for Neo Materials, a Canadian company with rare earth element concentration and separation facilities in China that produce magnetic powders, phosphor powders and zirconium oxides and alloys.

After the previous takeover of Silmet, the strategic investment by Molymet, and the joint venture with Mitsubishi and Daido Steel, Molycorp is buying itself into becoming a powerhouse in the unique art of separating rare metals. I have attempted to picture the Molycorp consortium in the picture below in relation to the steps in the production process of rare metals. The original Molycorp expertise is in mining and separating the light rare earths (LREE), and is depicted in the pinkish colour. The Daido/ Mitsubishi JV is added in at the bottom. The SIlmet functions are in green, the Molymet expertise in orange, and Neo Materials’ added value in blue.

Should the take-over bid be successful, Molycorp will be the non-Chinese rare metal processor supreme, and could become the processor all North American REE juniors tu to get their concentrates separated into individual oxides.

A few chinks in the chain are still absent, and they are of prime importance for Molycorp’s mines-to-magnets strategy. For one, the production of magnets, the most value-added step, is in the initiation stage and production is by no means imminent. Secondly, Molycorp is partially dependent on sourcing LREE, and all of the heavy REE (HREE) from China. Given China’s plans to become an importer of HREE, this supply is anything but guaranteed, and Molycorp should be expected to make a move into securing a robust source of non-Chinese HREE in the future.

On a finishing note, The Gold Report has been kind enough to publish an interview with me: http://www.theaureport.com/pub/na/12740

Twitter: @GoldDiscFund

www.gdfund.com

Disclaimer: The author is a researcher for the Gold&Discovery Fund, and neither he nor the Gold&Discovery Fund has commercial ties to, or shares in, the companies reviewed, unless explicitly stated in the text. The information in this bulletin is the author’s independent opinion of developments in markets and at companies, and hence may contain factual errors, and may not reflect the opinions of the Gold&Discovery Fund. The content of this bulletin is not intended as an investment recommendation.

Copyright: The information in this bulletin can be forwarded, cited or used otherwise, but only within the context as intended by the author, and with complete reference to the source.

In de Amerikaanse media wordt veelvuldig gesproken over de dreiging van Iran, en dan met name die van het nuclaire programma. Het land zou al in een vergevorderd stadium zijn met het opwekken van keenergie, waarmee ook de stap naar het bouwen van een kebom niet ver meer verwijderd is. En Iran als nucleaire grootmacht is iets waar onder andere Rick Santorum en Mitt Romney, de twee Republikeinse presidentskandidaten die de meeste kans hebben om het later dit jaar op te nemen tegen Obama, blijkbaar niet mee kunnen leven. Gedurende de presidentscampagne vergeleek Santorum de Iraanse president Ahmadinejad met Hitler en Mussolini, historische figuren die ''de wereld wilden oveemen''. Mitt Romney drukt zich iets milder uit, maar kiest wel dezelfde kant. Hij maakte kenbaar ''niet te kunnen leven met een Iran dat beschikt over nucleaire wapens''. Een dergelijke uitspraak vraagt om actie als Iran daadwerkelijk dat stadium bereikt.

Obama neemt, vanuit zijn positie als president van de Verenigde Staten, wat meer afstand in de discussie. Hij zegt dat een ''diplomatieke oplossing'' voorop staat en dat het geen makkelijk besluit is om ''de mannen en vrouwen in het leger bloot te stellen aan een nieuwe oorlog''. Het standpunt van Ron Paul is hopelijk ook bekend: hij is bang voor een overreactie van Amerika in deze kwestie, ingegeven door opgeblazen en gekleurde berichtgeving over de ambities en mogelijkheden die Iran heeft. Volgens Ron Paul heeft Iran niet eens genoeg raffinagecapaciteit om voldoende brandstof te maken voor binnenlandse consumptie en dat Iran er geen enkel belang bij heeft om een oorlog te starten. Daar komt nog bij dat Amerika genoeg problemen in eigen land heeft, waardoor er helemaal geen geld en tijd is om te besteden aan nog een oorlog zonder einde.

Ook de Amerikaanse media heeft al het nodige geschreven over de kwestie Iran, maar daarvoor brengen we graag Gerald Celente naar voren. Op humoristische manier, maar met een uiterst serieuze ondertoon, geeft hij zijn visie weer op de gesuggereerde Iraanse dreiging. Het 'Trends in the News' filmpje is opgenomen op 15 februari, maar verscheen pas gisteren op Youtube. Zeker het kijken waard!

Nieuws uit Nederland

VEH wil ook hypotheek voor flexwerkers

Vereninging Eigen (Huur)Huis (bij de Nederlandse grootbank) is van mening dat ook flexwerkers zonder vast arbeidscontract een hypotheek moeten kunnen afsluiten. De VEH krijgt steun van Matthijs Huizing van de VVD en Elly Blanksma van het CDA. Zij steunen de wens van VEH dat mensen met enkel een jaarcontract en een goed perspectief op toekomstig werk een hypotheek moeten kunnen krijgen. Wat een goed perspectief is zonder vast contract? Geen flauw idee.

Compleet kansloos en compleet onverantwoordelijk zo'n voorstel. De huizenzeepbel loopt leeg, maar starters worden door VEH en deze politici verleid om het risico te nemen om in de restschuldenproblematiek terecht te komen. Of is Den Haag bereid om garant te gaan staan met belastinggeld?

Hoe graag kan men een zeepbel opnieuw willen opblazen met uit het niets gecreërd krediet? Spaarreserves opbouwen is in mijn generatie (lees: twintigers en dertigers) van potentiële starters toch al geen gewoonte. Wanneer gaat Den Haag haar denken eens veranderen? Mijn inziens is het hoog tijd om eens wat te doen om jongeren te stimuleren om eigen vermogen op te bouwen in plaats van dit fiscaal te belasten.

Den Haag zegt feitelijk niets anders dan: “Jongeren, schulden aangaan is goed! Als jullie vermogen opbouwen dan pikken we dat toch wel in via de fiscus”. Hoe lang moet het duren voordat het kwartje valt? Deze Kamerleden kunnen net zo goed meteen voor een bank gaan werken, dan is het meteen duidelijk wiens belang zij vertegenwoordigen; wel zo transparant.

Mijn excuses voor de toon, maar ik kan hier niets anders van maken.

Europese grondwet

Minister Rosenthal van Buitenlandse Zaken gaat in Europa in gesprek over een Europese grondwet. Hij is bereid te praten, maar blijft “terughoudend”. Dat is jargon om te zeggen dat er onderhandeld gaat worden.

Het Financieele Dagblad schrijft:

Nederland gaat met andere Europese landen in discussie over een Europese grondwet. […] De uitnodiging voor het informele overleg komt van de Duitse minister van Buitenlandse Zaken Westerwelle. Volgens Westerwelle kan een discussie over een Europese grondwet nationalistische stemmingen binnen de EU tegengaan. Ook zou een grondwet de unie als economisch blok versterken.

De hamvraag is natuurlijk of er onderhandeld wordt over een fiscale unie (lees: een transferunie) of een fiscalisering van de unie (een harmonisering van fiscale discipline). Het onderscheid? Een fiscale unie is schijnoplossing voor de gebreken van dit financiële stelsel en een gevaar voor een democratisch Europa, terwijl een fiscalisering van de unie wel eens ingevuld kan worden als een fundamentele oplossing.

Details blijven zoals gewoonlijk achterwege, maar de meest prangende vraag is of een dergelijke grondwet de politiek wel of niet toestaat om toekomstige belastinginkomsten te verkopen om de huidige begrotingstekorten te financieren. Kan de politiek dat niet, dan hebben we het over een fiscalisering van de unie en het grondwettelijk vastleggen van begrotingsdiscipline die politiek list en bedrog voorkomt. Kan dat wel dan is er sprake van een overdrachtsunie en dat is het laatste waar de Europese burger op zit te wachten.

Wat mij betreft is een Europese grondwet alleen bespreekbaar als er een niet kapot te amenderen grondwetsartikel komt dat een algeheel verbod instelt op publieke schulduitgifte. Zo niet, dan kan het proefballonnetje afgeschoten worden.

Amerikaanse “automatische” inzage bij Nederlandse fiscus

Nu breekt mijn klomp. In het FD lezen we:

Vanaf 1 januari volgend jaar krijgt de Amerikaanse belastingdienst (IRS) van de Nederlandse Belastingdienst automatisch inzage in de vermogenspositie van Amerikaanse ingezetenen. De IRS denkt hiermee de komende tien jaar tussen de $ 8 mrd en $ 10 mrd extra belasting binnen te halen.

Automatisch inzage? Wat?! Kan de Amerikaanse overheid dan ook mijn belastinggegevens inzien? Hoe zit dat?

En de volgende quote:

Kamerleden Gerard Schouw en Wouter Koolmees willen onder meer weten waarom de Kamer niet vooraf is geïnformeerd over deze stap. Ook wijzen zij de bewindslieden op de mogelijke strijdigheid met EU-wetgeving op privacy-gebied.

Uh.. wat? De volksvertegenwoordiging is niet ingelicht door het kabinet? Hoe moet de Tweede Kamer het kabinet controleren als zij voor absurde en voldongen feiten wordt gesteld? Ik begin me zolangzamerhand af te vragen wanneer het bericht verschijnt dat zonder mede weten van het Nederlandse parlement zij door een Amerikaanse wet is afgeschaft? Sorry, maar dit verzin je niet. Dit kan niet waar zijn. Automatisch toegang? Bizar.

Studiefarce

Stel je bent jong en je gaat de studie “omgangskunde” doen met de belofte dat je in meerdere vakken op scholen kan gaan lesgeven. Vervolgens blijkt dat niet zo te zijn. Bij wie ligt dan de fout? De opleiding die deze studie onder valse voorwendselen aanbiedt of de student die ingaat op een aanbod dat te goed is om waar te zijn? Een studie “omgangskunde”? Het woord diploma-inflatie is van toepassing.

Schuldhulpverlening in Nederland

Het trieste resultaat van de nationale volksport om jarenlang boven je stand te leven met geleend geld..

De hypotheek van Emile Roemer

Eigenlijk moet de titel luiden: “De hypotheken van Emile Roemer”, want de Pers vogelde via het Kadaster uit dat de SP-voorman de ene na de andere hypotheek oversloot om de overwaarde op zijn huis te verzilveren. Hij deed dat zelfs bij DSB.

Er wordt meteen riooljoualistiek geroepen in het Haagse, maar dit hoort er nu eenmaal bij. Wat een kul argument om te zeggen dat dit riooljoualistiek is. Parlementariërs zijn echt niet vrijgesteld van het afleggen van verantwoording over hun financiële handel en wandel. Dat is van levensbelang in een democratie. Bovendien zijn dergelijke gegevens gewoon toegankelijk in het Kadaster en het lijkt mij absurd om voor Tweede Kamerleden een uitzonderingspositie te gaan maken. Dat het niet het smaakje joualistiek is kan heel goed zijn, maar dat maakt het niet minder van publiek belang.

Live goud- en zilverprijzen op de iPhone?

Van onze vrienden bij GoSix:

De eerste Nederlandse Goud & Zilver iPhone app met realtime goud en zilverkoersen, grafieken en koersdoelen met notificatie. De app biedt realtime koersinformatie, historische goud- en zilverprijs grafieken (in Euro en Dollar) en koppelt middels QR-code uw iPhone aan de door u ingestelde koersdoelen op GoudZilverPrijs.nl.

Bij het bereiken van een of meerdere ingestelde koersdoelen ontvangt u op uw iPhone of e-mail een bericht met het behaalde koersdoel. Zo mist u nooit meer een aan- of verkoopmoment voor uw edelmetaal. Zowel de iPhone App als de koersdoel-berichten zijn geheel gratis!

Voor de gratis iPhone App en verdere informatie: goudzilverprijs.nl.

Griekenland

Ik stel voor om net als de Duitse minister van Financiën, Wolfgang Schaüble een sudoku te gaan maken.

Het is onnavolgbaar. De kleine lettertjes in de Griekse schulden zijn meer dan duidelijk over de voorwaarden die gelden ten aanzien van een “default” situatie. Die kleine lettertjes worden wel heel makkelijk opzij geschoven. Enfin, leest u het zelf maar; ik zit mijn handen in het haar omdat ik dit niet kan uitleggen.

Overigens, misschien vindt u het wel leuk om onder het genot van een drankje mij al uw onbeantwoorde vragen te stellen. De eerste en juiste inzending van de Sudoku trakteer ik op een pintje ergens in Utrecht. U kunt mailen naar: [email protected].

Onze SNS-correspondent heeft e.e.a. verzameld aan nieuws over Griekenland, België en Nederland.

Moody's laat weten dat het geforceerde omruilprogramma van Griekse staatsleningen tot de categorie “default” te rekenen. Nou dat is nieuw want vorige, vergelijkbare omruilingen kregen geen turfje op het grote defaultbord. Toekomstige onderzoekers hebben dan tenminste een correcte dataset.

—————–

Vandaag komen de minsters van financiën en de ECB in Brussel bij elkaar om de bespreken hoe de fondsen van het tweede reddingspakket van Griekenland zullen worden vrijgegeven nu de omruil van oude schuld geslaagd is, althans, voor Griekenland dan. Het ophogen van de verdedigingslinie tegen toekomstige aanvallen op de euro(landen) zal ook ter sprake komen maar het is te opportuun te veronderstellen dat vandaag een beslissing zal worden genomen. Het ziet er naar uit dat meerdere landen gecharmeerd zijn van het idee om de 250Mrd die EFSF nog aan droog kruit over heeft te combineren met de 500Mrd die ESM als opvolgster op papier wordt toebedeeld. Hierdoor zou er een 750Mrd fonds ontstaan. Dat is niet de 1000+ Mrd die alle oppositie monddood zal maken, maar het is een aardige vuist die maar beter vermeden van worden. Vrijdag zal het IMF beslissen over haar bijdrage aan het Griekse reddingspakket ten bedrage van 28Mrd.

——————-

Di Rupo wijst naar Nederland dat een tekort heeft van 4.5% terwijl België met 2.8% nu het braafste jongetje is van de Europese klas. Nu ziet di Rupo er ook uit als het braafste jongetje, maar brave jongetje worden regelmatig achter het fiestenhok even ondersteboven gekeerd om te zien of er nog wat muntjes uit de knickerbocker rollen. We hebben meermalen geschreven dat België mooi onder de radar weet te blijven ook al heeft het land een triest record inzake formeren van regeringen.

In dit geval zou het kunnen zijn dat de aandacht moet worden afgeleid van de hoogte van de Belgische staatschuld die met 96% beduidend hoger is dan de ca 67% die we voor Nederland opschrijven, maar voordat we met propjes gaan gooien naar Di Rupo toch maar even naar de cijfers kijken.

Het moet gezegd worden dat België flink aan de weg timmert want begin van de eeuw stond er nog 110% als debt/gdp ratio. In 1993 stond er een ratio van 138 in de boeken dus het gaat de goede kant op. Overigens stond Nederland in 1993 op een debt/gdp ratio van 77%. Nu we dan toch in de geschiedenis kijken gooien we er gelijk maar een triviaatje in: Wat en wanneer was de hoogste debt/gdp ratio die in Nederland sinds 1800 is gemeten? Het laagste cijfer was 38% in 1977, maar nu het hoogste….. Om u de gelegenheid te geven er even rustig over na te denken hebben we het antwoord (volgens Reinhart en Rogoff) helemaal onderaan dit bericht opgenomen.

——————–

Deze week verwachten we 22 Mrd aan nieuwe staatsleningen, waaronder 3 jaar Nederland met een rendement van ca 0.6%. Verder zullen we Spanje, Italië en Frankrijk zien opereren tussen de 3 en 7 jaar. Aangezien er deze week ook voor ongeveer 22Mrd aan rente en aflossingen vrijvallen is de situatie “cash neutral” maar omdat 19Mrd van de 22Mrd uit Duitsland komt is de situatie niet Geographical Neutral of hoe dat ook heet. Niet dat we problemen verwachten, just saying.

Het antwoord op de quiz-vraag vind u onderaan onder de “Tot slot”..

René Tissen over Griekse Deal

René Tissen eindigt met de veelzeggende zin: “Maar Europa als geheel heeft meer baat bij een grote schoonmaak”. Inderdaad.

Nieuws uit buitenlandse media

Weet wat je eet! Er zit “roze slijm” in het Amerikaanse gehakt..

Voedselveiligheid is in Amerika (letterlijk) een moeilijk te verteren obstakel voor snelle winst. Dus wordt de politiek en de ambtenarij omgekocht door de industrie. Via Washington's Blog het artikel en item van ABC News. ABC besteedde aandacht aan het roze slijm dat voor 70% onderdeel uitmaakt van het Amerikaanse gehakt dat in de winkels ligt. Kijkt u zelf maar, want je wordt er bijna spontaan vegetarisch van..

JP Morgan en MF Global

Kritiek op JP Morgan komt je op grote problemen te staan. Je bankrekening wordt afgesloten en nieuwszenders worden gedwongen om je niet meer uit te nodigen. Het is James Koutoulas overkomen die 8.000 klanten van MF Global helpt om hun geld terug te krijgen. Hij heeft grote kritiek geuit op JP Morgan die het geld van klanten van MF Global niet terug wil geven.

Te gek voor woorden? Welcome to America. Het is dagelijkse praktijk in de VS.

Quote: “Through my role as the co-founder of the Commodity Customer Coalition and pro bono counsel for some 8,000+ customers whose property it looks like your institution may be holding without their consent, I have loudly advocated for JPMorgan Chase to retu this property. In response to this, rather than doing the right thing, you closed all of my personal and corporate bank accounts and my personal credit card. I have been told by multiple members of the media that JPMorgan Chase has called them and stated that if their media outlet has me on television again, that JPMorgan Chase will pull their advertising from the offending network.”

Goldman Sachsje

En dan die andere Amerikaanse grootbank, Goldman Sachs. We hebben weer een fraai voorbeeld van een Goldman Sachsje. Jonathan Weil van Bloomberg legt de laatste niet-illegale scam uit.

China heeft eerste handelstekort sinds 1989

Geweldige analyse van Zero Hedge. China heeft voor het eerst sinds 1989 méér geïmporteerd dan geëxporteerd! Dit is “a game changer”. Wat hier achtersteekt? Of enorme olie-importen, of enorme goudaankopen, of eigenlijk waarschijnlijker: beide. In het algemeen geldt dat strategische oliereserves een militair strategische reserve zijn. Kunt u de rest invullen. En goud? Dat spreekt inmiddels voor zich. Dat is een monetaire reserve dat elk financieel stelsel overleeft.

Saillant is dat Japan, Australië, Brazilië, en de VS ook allemaal een tekort hebben en dus ook méér importeren dan exporteren. De logische vraag die daarop volgt is vervolgens wie er dan méér exporteert? Als het Europa is, dan is Duitsland de logische kandidaat voor het overschot.

Goud en zilver

Zoals gebruikelijk van Casey Research: geweldige grafieken. Het verhaal is inmiddels bekend: goud en zilver zijn vele malen veiliger ten opzichte van alle papieren illusies in omloop.

Bill Gross anticipeert met Pimco op QE3

Tja, als er echt helemaal nergens meer veilig rendement te behalen valt, dan biedt QE3 uitkomst. Die nieuwe ronde van geldpersfinanciering zorgt ervoor dat men de Federal Reserve een stap voor kan zijn, dat heet in jargon “front-running”. Bill Gross gaat de Fed “front-runnen” door in hypotheekgedekte schuldpapieren te stappen. Of u hetzelfde moet doen als Pimco? Niet bepaald, want Pimco kan niet uit US Treasuries en ook niet uit hun hypotheekportefeuille en doet dus wat zij kan om de verliezen te beperken (maar goed, dat is mijn bescheiden inschatting..).

Tot slot.

Gelukkig zijn er ook nog leuke dingen. Mercedes heeft wel een heel erg mooie reclame gemaakt. Hoe maak je een auto onzichtbaar? Mercedes laat het zien.

Het juiste antwoord op de Debt/Gdp vraag: 277% in 1834. Als we de dataset inkorten tot alles na 1900 dan is de uitkomst 223% in 1946

Goud noteert op het moment van schrijven een verlies van 0,82% op $1699,40 per troy ounce. Uitgedrukt in euro’s noteert goud een verlies van 0,66% op €1305,09 per troy ounce.

Zilver noteert op het moment van schrijven een verlies van 2,07% op $33,61 per troy ounce. Uitgedrukt in euro’s noteert zilver een verlies van 1,88% op €26,12 per troy ounce.

Zowel goud als zilver beginnen de nieuwe handelsweek met verlies. De verliezen van beide edelmetalen zijn niet goed te verklaren wanneer men naar de inteationale beurskoersen kijkt. De laatste maanden bewegen de beurskoersen en de prijs van goud en zilver over het algemeen met elkaar mee. Vandaag deden de beurzen weinig terwijl goud en zilver in de rode cijfers doken.

De vooaamste reden dat de edelmetalen vandaag van de beurzen weg bewogen is negatief nieuws uit China. Er werd onder andere bekend gemaakt dat China afgelopen maand zijn grootste handelstekort had in 22 jaar tijd. Tevens waren de januari-februari productiecijfers niet zo langzaam gegroeid sinds 2009, ook vielen de verkoopcijfers uit de detailhandel tegen.

De reden dat goud, zilver en vrijwel alle grondstoffen hier negatief op reageren heeft te maken met het feit dat China ’s werelds op een na grootste economie heeft, tevens is het hard op weg om de grootste goudconsument te worden. Bij tegenvallende economische en –productiecijfers wordt er door beleggers verwacht dat de vraag naar goud en zilver kan afnemen wat een prijsdaling als gevolg heeft.

Ten slotte won de euro vandaag ongeveer 0,2% tegenover de dollar. Dit heeft als gevolg dat beide edelmetalen goedkoper worden uitgedrukt in euro’s en daarom kleinere verliezen tonen.

In het afgelopen decennium heeft China zich ontwikkeld tot een industriële grootmacht, getuige de vele producten waarop 'Made in China' staat. De export van goederen groeide als gevolg van de lage loonkosten als kool, waardoor het land jarenlang een aanzienlijk overschot op haar handelsbalans had. Vooral Amerika nam gretig Chinese producten af, die werden afgerekend in Amerikaanse dollars. Door de koppeling van de Chinese yuan aan de dollar moesten al deze dollars bij de centrale bank worden omgewisseld voor lokale valuta en werden de dollars direct weer geïnvesteerd in één van de meest liquide reserves: Amerikaanse staatsobligaties. De Chinezen hebben via deze weg meer dan $1.000 miljard aan de Amerikaanse overheid uitgeleend, waarmee ze één van de grootste houders zijn van Amerikaanse staatsschuld. Amerika verzamelt op deze manier al jarenlang spullen, terwijl China op diezelfde wijze jarenlang beloftes (in de vorm van dollars en staatsobligaties) heeft ontvangen van de VS. Deze beloftes ruil China graag in voor tastbare bezittingen, nu de Amerikaanse dollar steeds zwakker wordt.

Van overschot naar tekort

Het overschot op de Chinese handelsbalans hield zelfs stand na de uitbraak van de grote crisis in 2008, want samen met de export daalde ook de import. Daar is nu verandering in gekomen, zoals onderstaande grafieken laten zien. De export zakte traditioneel in februari, maar tegelijkertijd nam de import niet terug. Integendeel, die steeg met 19% ten opzichte van een maand eerder en zelfs met 40% ten opzichte van dezelfde maand vorig jaar, tot een niveau van $146 miljard. Het resultaat: een tekort op de handelsbalans van China dat voor het laatst in 1989 in deze omvang bereikt werd.

Tegenover tekorten op de handelsbalans in China, de VS, Australië en Japan staat een groeiend overschot op de handelsbalans van de Eurozone. Onderstaande grafiek illustreert hoe Europa (met name Duitsland) op dit moment profiteert van de situatie, want de werkloosheid in Duitsland is op dit moment nog relatief laag doordat de industrie zoveel kan exporteren.

China rapporteert grote omslag van overschot naar tekort op de handelsbalans (Bron: Zero Hedge)

Overschot handelsbalans door handel met Amerika slinkt (Bron: Zero Hedge)

China heeft bijna geen overschot meer op de handelsbalans met Europa (Bron: Zero Hedge)

China schroeft import goederen op, terwijl export terugloopt (Bron: Zero Hedge)

Europese handelsbalans laat overschot zien, met name door sterke Duitse industriële sector

Import van olie stijgt

Tegelijkertijd nam de import van olie in China sterk toe (zie onderstaande afbeelding), namelijk met ruim 7% in twee maanden tijd. De stijgende import van olie (de laatste maand ongeveer 170 miljoen vaten) lijkt het tekort op de handelsbalans voor een deel te verklaren. De extra olie die China importeert wordt opgeslagen in noodreserves in Lanzhou, zoals Bloomberg eerder deze week bekend maakte. Mogelijk anticipeert China daarmee alvast op een verdere escalatie van de situatie in Iran, die de olieprijs al flink hoger heeft gezet. De Amerikaanse regering geeft graag de speculanten de schuld van een stijgende olieprijs, maar ondertussen is het China die stelselmatig de import van olie heeft opgeschroefd en daarmee de prijzen ook opdrijft. Maar heeft de import van meer ruwe olie door China alleen een geopolitieke reden, of zijn er ook andere factoren die meespelen?

Oliereserves als alteatief voor goud?

Een andere ontwikkeling die we hier ook bij kunnen betrekken is de verkoop van Amerikaanse staatsobligaties door China (zie tweede onderstaande grafiek). Van november op december kromp deze portefeuille in omvang van $1.254,5 naar $1.151,9 miljard, een daling die met meer dan 8% aanzienlijk genoemd kan worden. China ruilt dus een gedeelte van haar Amerikaanse staatsobligaties in voor olie, die de Chinese industrie op dit moment nog niet nodig heeft (omdat de olie zoals gezegd wordt opgeslagen als strategische reserve). Koopt China dan olie om zich te beschermen tegen de geldontwaarding?

Net als goud kan ook olie een rol vervullen als strategische reserve, want het is waardevol, schaars en bederft niet. Ten opzichte van goud heeft olie als voordeel dat de markt veel groter en minder transparant is, want aan een hogere olieprijs kunnen veel meer oorzaken ten grondslag liggen dan aan een stijgende goudprijs. Het massaal aankopen van olie valt minder op dan de aankoop van goud en kan vrijwel onopgemerkt plaatsvinden als de stijging van de olieprijs wordt toegeschreven aan 'speculanten' of de sancties tegen en de vermeende nucleaire dreiging van Iran.

China schroeft import olie op, om het vervolgens op te slaan als strategische reserve (Bron: Zero Hedge)

China verkocht eind vorig jaar meer dan 8% van haar Amerikaanse staatsobligaties (Bron: Zero Hedge)

Goud noteerde vrijdag een winst van 0,82% op $1713,50 per troy ounce. Uitgedrukt in euro’s noteerde goud een winst van 1,86% op €1281,95 per troy ounce.

Zilver noteerde vrijdag een winst van 1,30% op $34,32 per troy ounce. Uitgedrukt in euro’s noteerde zilver een winst van 2,38% op €25,49 per troy ounce.

Goud en zilver sluiten de week af met stijgingen op vrijdag. Over de gehele week gezien doet goud niet veel met een 0,1% winst terwijl zilver ongeveer 1% in waarde daalde.

Zowel goud als zilver begonnen vrijdag met een lichte daling en die koers bleef zich aanhouden tot aan het moment dat de Amerikaanse banencijfers gepresenteerd werden. Beide edelmetalen reageerden met een forse daling op de beter dan verwachte banencijfers, of deze cijfers werkelijk zo positief zijn is trouwens nog maar de vraag. Na een uur herstelden goud en zilver zich erg goed om uiteindelijk met een mooie plus de dag af te sluiten.

De banencijfers hadden een positieve invloed op de inteationale beurzen die vrijdag dan ook allen met winst afsloten. Aangezien de edelmetalen de laatste tijd sterk gecorreleerd zijn met de beurzen hadden de banencijfers uiteindelijk een indirecte positieve invloed op de prijs van goud en zilver.

Tevens deed het nieuws uit Amerika de euro/dollarkoers flink doen dalen, de euro moest ongeveer 1% inleveren tegenover de dollar. Hierdoor worden goud en zilver duurder uitgedrukt in de Europese valuta waardoor de winsten een stuk groter zijn. De olieprijs steeg afgelopen vrijdag, dit is over het algemeen gunstig voor goud en zilver.

Uit de wekelijkse rondvraag van Bloomberg onder experts op de goud en –zilvermarkt blijkt dat het sentiment positief is, sinds begin november vorig jaar was het aantal experts dat de goudprijs ziet stijgen komende week niet zo groot. Reden is vooral het zeer grote volume van goud ETF’s met een totale waarde van $131miljard. Uit het Commitment of Traders Report blijkt ook dat het aantal short posities op zowel goud als zilver uitzonderlijk fors verlaagd zijn afgelopen week, dit impliceert een verwachte stijging van beide edelmetalen.

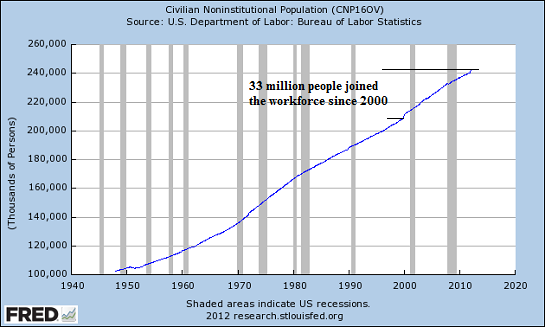

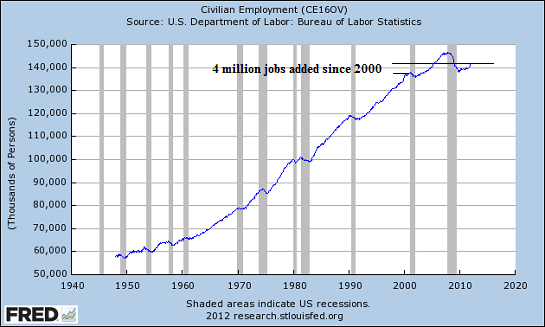

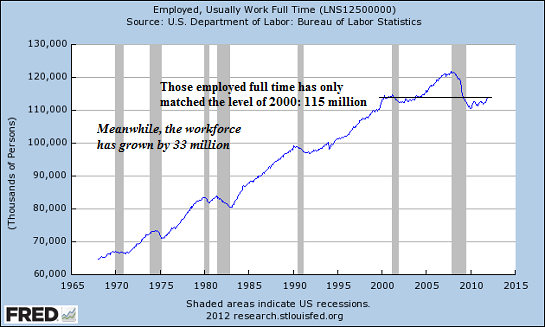

Op het weblog van economisch commentator Charles Hugh Smith werden een aantal grafieken van de St. Louis Fed op een rijtje gezet. Deze grafieken zijn voor iedereen te vinden op de website van de St. Louis Fed en verschaffen nuttige informatie over de stand van de Amerikaanse economie. De harde cijfers worden zonder conclusies gepresenteerd, zodat u zelf een oordeel kunt vormen van de werkelijke situatie. De onderstaande grafieken vatten de toestand op de Amerikaanse arbeidsmarkt samen, we hebben er een aantal aan toegevoegd om het overzicht completer te maken.

We zien dat er sinds 2000 netto ongeveer 4 miljoen banen bij zijn gekomen in de VS, terwijl de beroepsbevolking met 33 miljoen personen is toegenomen. We hoeven u niet uit te leggen dat de kansen om een baan te vinden nu gemiddeld gezien kleiner zijn dan in 2000. De verbetering die we de laatste zes maanden hebben gezien (in totaal 2,3 miljoen nieuwe banen), was de grootste stijging sinds begin 2000, toen de inteetzeepbel nog uiteen moest spatten. Door deze positieve cijfers is ook officiële werkloosheid alweer aan het dalen is, van een piek van ongeveer 10% in 2009 naar een niveau van 8,3% nu. Ook dat gegeven wijst op een economisch herstel, maar als we achter de cijfers kijken zien we een ander beeld tevoorschijn komen.

Zo zien we dat het aantal fulltime banen met 115 miljoen is teruggezakt naar het niveau van 2000, terwijl aantal in de voorgaande dertig jaar een duidelijk stijgende trend liet zien. De fulltime banen zijn door de groeiende populatie in de VS steeds moeilijker te vinden, terwijl het aantal parttime banen wel stijgt. De hoeveelheid banen mag dan wel met 2,3 miljoen zijn toegenomen in het afgelopen half jaar, het grootste deel daarvan bestond uit deeltijdbanen. De kwaliteit van de banen, in de zin van inkomensverschaffing, is onderhuids dus aan het verslechteren. De laatste van onderstaande grafieken laat zien hoe het voor inflatie gecorrigeerde inkomen van een grote groep van de beroepsbevolking is gedaald sinds het jaar 2000.

Het stuwmeer van verborgen werklozen neemt ook nog steeds toen, wat de daling van de gerapporteerde werkloosheid deels verklaart. Sinds 2000 zijn er 20 miljoen Amerikanen uit de statistieken verdwenen, omdat ze volgens de overheid niet meer actief op zoek zijn naar werk. Dit aantal lijkt alleen maar sneller te stijgen, de teller staat inmiddels al op 88 miljoen Amerikanen die niet worden gerekend tot de beroepsbevolking. Wie nog wel naar een baan zoekt is daar gemiddeld steeds langer mee bezig, gemiddeld meer dan 40 weken!

Sinds 2000 zijn er 33 miljoen mensen aan de beroepsbevolking toegevoegd

Sinds 2000 maar 4 miljoen nieuwe banen erbij

Het aantal fulltime banen is terug op het niveau van 2000

Stijging aantal parttime banen compenseert maar gedeeltelijk

Officiele werkloosheid gezakt tot 8,3%

Maar ondertussen worden er meer en meer mensen uit de statistieken gehaald

En wie nog wel naar werk zoekt is daar gemiddeld ruim veertig weken zoet mee

De gemiddelde lonen zijn sinds 2000 ook niet meer gestegen na correctie voor de inflatie

Nieuws (van)uit Nederland

Kabinet: Splitsen Nederlandse grootbanken? Niet nodig.

Het blijft wonderlijk dat banken in Nederland de hand boven het hoofd wordt gehouden door Den Haag. Wat is dat toch? Dat de hypotheekrenteaftrek naast een subsidie voor schuldenaren is, is het tegelijkertijd een winstsubsidie voor banken. Uiteraard hoor je daar nooit iemand in Den Haag iets over zeggen. Hoe je die impliciete winstsubsidie ook went of keert; het valt niet te ontkennen. Het mes snijdt immers aan twee kanten.

Nog een mooi voorbeeld. Oud ABN-Amro bankier Robijn Hostra schrijft onder de veelzeggende titel “De Jagers kaart is wel heel erg doorgestoken!” een messcherpe column over de Haagse welwillendheid om aan de wensen van de Nederlandse grootbanken te voldoen: waarom worden de bancaire disciplines van het gewone banksparen niet gescheiden van het risicovollere zakenbankieren? Waarom kiest de Nederlandse overheid voor een situatie waarbij de belastingbetaler wederom mag bijspringen als de beleggingen te risicovol zijn gebleven?

Er is eigenlijk maar één reden die ik mij kan bedenken en dat heeft met cijfers te maken die niet te zien zijn. Voor mijn afstudeeronderzoek heb ik over de periode 1980-2005 alle buitenlandse ondeemingen actief in Nederland onderzocht. Uit deze 'horizontale dwarsdoorsneden' van de Nederlandse economie bleek dat er nagenoeg geen buitenlandse financiële partijen te vinden zijn. Ze zijn er wel, maar hun bijdrage aan de Nederlandse economie is dermate marginaal dat de rol van buitenlandse financials verwaarloosbaar klein is. Mijn vermoeden is dat – mede vanwege de steun die minister De Jager krijgt van Klaas Knot's DNB – Nederland de deur dicht wil houden voor buitenlandse zakenbanken zoals Goldman Sachs. Dat kun je echter moeilijk hardop zeggen en doet men dat dus ook niet. Of we staan bijvoorbeeld ABN-Amro toe om de zakenbank tak opnieuw op te zetten of we nodigen Goldman en consorten uit om in Nederland huis te houden. Zegt u het maar.

De column van Robijn Hostra snijdt desalniettemin hout: wat gaat de minister van Financiën doen om belastingbetalers niet te betrekken bij een implosie van een Nederlandse grootbank? Het is en blijft doorgestoken kaart..

Toelichting rentebesluit ECB

Het is jammer dat de ECB niet op YouTube een officieel kanaal heeft waar zij de hele persconferentie online zet (we moeten het doen met de live-webcast), want gisteren zorgden de vragen van het verzamelde jouaille er voor dat Mario Draghi zeer uitgebreid inging op de betekenis van de LTRO en het 'succes' daarvan.

Een grote glimlach kon ik niet onderdrukken aangezien hetgeen ik een aantal weken geleden schreef over de euro, de LTRO, de geconsolideerde balans van de ECB punt voor punt door Draghi werd aangestipt en nagenoeg hetzelfde werd uitgelegd. Wat dat betreft is dat enerzijds een opluchting omdat ik in een zekere zin mijn nek uitstak. Het traditionele goud-argument van inflatie is mijn inziens niet van toepassing in Europa omdat het Europese beleid daar niet op gericht is. Het insolvabiliteitsrisico is het Europese probleem en dat wordt met de LTRO niet opgelost, maar gestabiliseerd en verlengd. En dat maakt het fysiek bezit van goud niet minder terecht; het is de enige “hedge” voor het falen van schakels in het papieren krediethuis (en uiteraard is fysiek goud het enige antwoord op al het papier op de termijnmarkt voor goud).

Het ECB beleid met de LTROs is hoe dan ook de Europese tegenhanger van 'kicking the can down the road' want het probleem van insolvabele banken en oveheden wordt er niet mee opgelost. De punten zoals die gisteren aangestipt werden door Mario Draghi:

* de hogere inflatieverwachting van de ECB voor 2012 heeft m.i. vooral te maken met de aanhoudende “bullmarket” in grondstoffen. Eén van de weinige beleggingscategoriën waar nog papieren (!) winsten te behalen zijn. Daarmee importeert Europa via hogere grondstofprijzen inflatie vanuit de wereldeconomie (lees: Amerika).

Is er dan geen kritiek te leveren op de ECB? Natuurlijk wel. Zo is de inflatie hoger dan de beleidsdoelstelling van de ECB en laveert de ECB momenteel de monetaire discipline. Bovendien zijn de LTROs niet zonder risico's. De Europese politiek houdt de ECB min of meer gevangen want zodra politici ervoor kiezen om niet te bezuinigen, dan heeft de ECB een probleem. Dat risico tast de onafhankelijkheid van de ECB aan want er is géén groter gevaar dan een wijziging in de ECB statuten die de ECB het mogelijk maakt om het gat in de hand van de politiek te financieren. De ECB heeft de bal neergelegd bij de politiek en of dat nu zo verstandig is, dat moet gaan blijken. Het begrotingspact moet nageleefd worden, anders komt het probleem als boomerang terug.

Eveneens kwam de uitspraak van oud ECB-bestuurder Jürgen Stark aan bod. Hij stelde in het Duitse tijdschrift FAZ dat: “de geconsolideerde balans niet alleen gigantisch is maar ook 'alarmerend' is in de kwalitatieve zin“. Draghi werd mede naar aanleiding van deze uitspraak gevraagd of de inbreng van de Duitse centrale bank, de Bundesbank, gemarginaliseerd is en dat zij geïsoleerd is geraakt. Draghi ontkende de tweespalt en refereerde aan één van de eerste vergaderingen waarbij de bestuurders achter 'naambordjes' zaten waar de landen stonden vermeld. Na kritiek van de Duitse bestuurder werden deze bordjes verwijderd omdat de bestuurders daar niet zitten om hun land te vertegenwoordigen, maar als bestuurder hoofdelijke onafhankelijk zijn. Draghi beloofde navraag te doen bij Jürgen Stark maar wees erop dat Stark bij de unanieme beslissing voor de LTRO heeft ingestemd.

Wat ook aardig is om te vermelden, is dat voor het eerst Mario Draghi bij het benadrukken van alle activa die de ECB op haar balans neemt ook goud noemde. Dat is goed om de ECB-president te horen benadrukken. Ook nieuws is de winst van de ECB over 2011. De ECB heeft bijna €2 miljard winst gemaakt.

In het FD lezen we: De ECB voegt de rente-inkomsten toe aan zijn voorzieningenpot. Daarmee dekt ze de risico’s af die de centrale bank loop met haar buitenlandse deviezen en uitstaande kredieten. De €728 mln die er onder aan de streep overblijft, wordt uitgekeerd aan de aandeelhouders, de verschillende nationale centrale banken. De Nederlandsche Bank heeft een belang van bijna 4% in de ECB.

Ter toevoeging, de 'voorzieningenpot' zal balanspost #11 passiva-zijde betreffen. Daar staat momenteel €394 miljard op een balanstotaal van €3 biljoen (zo'n 13%).

Griekenland

De ene laatste horde is genomen: er is voldoende steun voor de vrijwillige afstempeling op de Griekse staatsschuld. Vanmiddag zal het ISDA beslissen of er sprake is van een default waarbij verkopers van credit-default swaps (CDSs) moeten uitbetalen. Mijn inschatting is dat ISDA de CDSs niet zal activeren. Een greep uit de berichtgeving..

Is Griekenland definitief gered? Nee. Zero Hedge en RTL-Z leggen uit.

Lees ook:

IMF: groei VS wellicht sterker dan voorspeld

Uh… als je economische groei verward met monetaire inflatie.. Enfin, dat is het IMF.

In ander nieuws:

Nieuws uit buitenlandse media

'Deleveraging'

Het woord 'delevaraging' kent geen Nederlands equivalent, maar met een klein beetje creatieviteit stellen we 'onthefbomen' voor. Met deze term wordt bedoeld dat het saldo schulden dat partijen zijn aangegaan terug wordt gebracht. In Amerika is het “onthefbomen” omgeslagen in “hefbomen” en dat komt omdat alle 'gecategoriseerde' partijen in de economie (exclusief kredietinstellingen) meer schulden zijn aangegaan. Met name de Amerikaanse overheid zorgt voor de expansie in de uitstaande schulden en dat ziet er op de grafiek van Zero Hedge als volgt uit:

Sexschandaal Eliot Spitzer onder de rechter

Wat moeten we toch zonder tabloids? Kunt u zich de politieke 'moord' op Elliot Spitzer nog herinneren? Spitzer was als Attoey General in de staat New York iets te voortvarend met het aanpakken van fraude op Wall Street. Hij trad echter af nadat gebleken was dat hij klant was van de 'prostitutie-ring' die hoog geplaatste overheidsfunctionarissen en Wall Street bankiers bediende met dames van lichte zeden. De rechtszaak tegen de bazin van de prostituees staat momenteel terecht en die rechtszaak levert de nodige sappige details op. De Daily Mail duikt graag in de wereld van te rijke bankiers en prostituees op bestelling. Het hele verhaal moet u zelf willen lezen..

Amerika en burgerrechten..

Amerikaanse politiek: Demonstreren? Dat is tegen de wet wanneer wij dat zeggen!

Amerikaanse politiek: License to kill voor de president? “Ja, maar daar zullen we geen gebruik van maken. Echt niet.”

Waarom zet je die ongrondwettelijke bevoegdheid van de president dan in de wet? De Britse kwaliteitskrant plaatste een kritisch artikel met toestemming van de auteur graag online:

Monsanto

Alleen al van de naam van het bedrijf moet ik gruwen: Monsanto. Dit bedrijf is wat mij betreft geschikt om zo snel mogelijk ontbonden te worden. Wat iedereen al lang en breed weet, de producten van Monsanto schaden flora en fauna. Het is zo'n grote bedreiging voor onze voedselveiligheid dat het te absurd voor woorden is dat Monsanto niet snoeihard aangepakt wordt en juist steun vindt bij beleidsmakers en politici die maar al te graai-graage handjes hebben..

In ander nieuws:

Must read

Must read!! Al sinds 2008 volgen we het verhaal van Beard Von Nothaus. Hij is inmiddels schuldig bevonden aan valsmunterij. De Amerikaanse openbaar aanklager die rechtszaak won sprak zelfs van een veroordeling van een “financieel terrorist”. Volslagen misplaatst en belachelijk, maar goed in Amerika wordt wel vaker complete onzin uitgebraakt.

Patrick A. Heller pleit bij Rechter Voorhees om Beart Von Nothaus niet te straffen. In een open brief gebruikt hij een izersterke onderbouwing die de monetaire geschiedenis, de status van de dollar en het gebruik van de term 'dollar' in de juiste juridische annex constitutionele context plaatst.

Tot slot.

De bekende zilverberen zijn terug. In deze editie een uitleg van de hoge olie-prijzen..

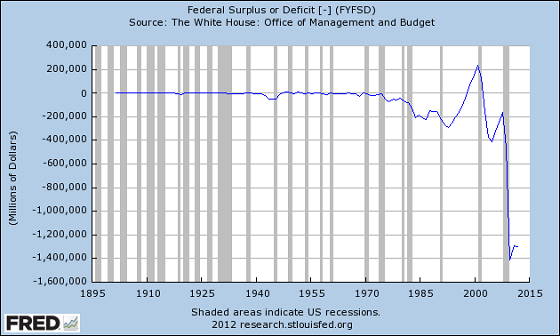

Voor het magere statistische economische herstel betaalt de Amerikaanse overheid een ongekend hoge prijs, zoals blijkt uit onderstaande grafieken. Eigenlijk behoeven ze verder geen uitleg, want de trend is duidelijk zichtbaar. Sinds de val van Lehman Brothers is er niet één maand meer geweest waarin de regering een overschot op de begroting kon rapporteren. Na een periode van gemengde begrotingscijfers van 2002 tot en met midden 2008 kwam een heuse ineenstorting van de overheidsfinanciën. Tekorten werden groter en bleven groot, met als gevolg dat de Amerikaanse overheid dit jaar voor de derde keer meer dan $1.000 miljard tekort komt op de jaarlijkse begroting. Om dit in perspectief te plaatsen: we hebben het hier over tekorten van meer dan 10% ten opzichte van het BBP, we zouden het heel populair 'Griekse toestanden' kunnen noemen.

Hoeveel anders is het in Europa, waar men de schuldenproblemen onder ogen durft te zien en men begonnen is met het herstructureren van de Griekse staatsschuld en het herstellen van de begrotingsdiscipline, staan de sluizen bij de Amerikaanse overheid nog vol open en doet men alsof er werkelijk niets aan de hand is. Laat u niet misleiden door de propaganda van de verschillende presidentskandidaten, want met uitzondering van Ron Paul gaan ze in hun plannen niet verder dan het snijden in 'geplande toekomstige uitgaven', geen echte bezuinigingen dus. Amerika heeft met de geldpers een machtig wapen in handen, want door de extreem lage rente kan Amerika haar tekorten goedkoop blijven financieren en kan ze de middelvinger uitsteken naar de financiële markten. Kopen beleggers de obligaties niet meer, dan koopt de Federal Reserve ze wel.

In februari zal het maandelijkse tekort op de Amerikaanse begroting een nieuw record bereiken van meer dan $225 miljard. Om dit duizelingwekkende bedrag wat beter te kunnen begrijpen: het is genoeg om aan elke Amerikaanse burger ongeveer $700 uit te keren, in één maand! Voor veel Amerikanen is het waarschijnlijk een heel maandsalaris, dat de overheid in één maand erbij moet lenen om de economie enigzins op de been te houden. Het is dan ook geen verrassing dat de belastinginkomsten volstrekt onvoldoende zijn om dergelijke tekorten af te dekken. Volgens de laatste cijfers moet de Amerikaanse overheid op dit moment $0,54 lenen voor elke dollar die ze uitgeeft, minder dan de helft komt binnen via belastingen (gecorrigeerd voor belastingteruggaven).

De Amerikaanse staatsschuld is een gezwel geworden dat steeds sneller groeit en steeds meer kostbare bronnen opslokt. Het is niet de vraag of dit een keer mis gaat, maar wanneer. Het verhogen van de belastingen zit er niet in, gezien het feit dat Obama de belastingteruggave die ten tijde van de Bush regering werd ingevoerd om de economie te 'stimuleren', opnieuw is verlengd. Alleen hierdoor loopt de staat al $100 miljard aan inkomsten mis.

De eerste grafiek toont de maandelijkse tekorten en overschotten sinds 2002. Hierop is goed de 'flatline' te zien na de val van Lehman Brothers. De belastinginkomsten kwamen sindsdien nooit meer in de buurt van de uitgaven. De tweede grafiek geeft een historisch perspectief, met het Amerikaanse begrotingstekort sinds het begin van de 20e eeuw. Hierop is te zien hoe de koppeling van de dollar aan goud tot 1971 zorgde voor een evenwichtige rijksbegroting. Sinds 1971 werd de discipline van de gouddekking overboord gegooid en kregen de centrale bank en de overheid een vrijbrief om respectievelijk meer geld in omloop te brengen en uit te geven. De crisis van de jaren '30 en die van 1974 en 1980 zijn op deze grafiek nauwelijks waar te nemen. Deze crisis is veel estiger, omdat die zich begint te manifesteren als een systematische valutacrisis.

Het maandelijkse tekort op de begroting, het herstelverhaal ontmaskerd (Bron: Zero Hedge)

Het Amerikaanse begrotingstekort sinds 1900, deze crisis is echt anders (Bron: St. Louis FED)