De twee genoemde scenario's werden door Michael Wittner van Société Générale onder de loep genomen. Een Europees embargo op Iraanse olie (een kwart van de Iraanse olie-export gaat momenteel naar Europa toe), zou volgens de analist sneller kunnen komen dan algemeen wordt aangenomen. In dit geval zal de vraag naar de Brent olie uit de Noordzee dusdanig stijgen dat de prijs kan oplopen van de huidige $113 naar een niveau van $125-150 per vat. De exacte prijsstijging zal afhankelijk zijn van hoe snel het embargo in werking treedt en in hoeverre Aziatische afnemers van Iraanse olie het mogelijke Europese embargo zullen steunen. Ook zal de reservecapaciteit van Saoedi-Arabië een rol spelen, want dit land zal haar capaciteit moeten vergroten om de vraag op te vangen. Een Europees embargo op Iraanse olie is zeer waarschijnlijk, aangezien er op 4 januari al een principe-akkoord is bereikt.

In het tweede scenario, waarin Iran daadwerkelijk de Straat van Hormuz gaat blokkeren voor alle scheepvaart, komt er een belangrijke handelsroute met een omvang van 15 miljoen vaten olie stil te liggen. Dit zal grote gevolgen hebben op de wereldwijde oliemarkt, met olieprijzen die volgens Michael Wittner kunnen stijgen tot $150-200. Een geloofwaardige dreiging van Iran om de Straat van Hormuz dicht te houden met mijnen, raketten en snelle aanvalsboten zal tot gevolg hebben dat verzekeraars de olietankers niet meer willen verzekeren. Hierdoor kan de transportroute snel stilvallen. Toch zal een complete afsluiting van de Straat van Hormuz niet veel langer kunnen duren dan een week of twee, aldus Wittner van Société Générale. Dat komt door de simpele reden dat Amerika militair materieel in de regio paraat heeft om de Iraanse blokkade op te heffen. Een piek in de olieprijs als gevolg van een Iraanse blokkade van de handelsroute zal om die reden dan ook slechts van tijdelijke aard zijn.

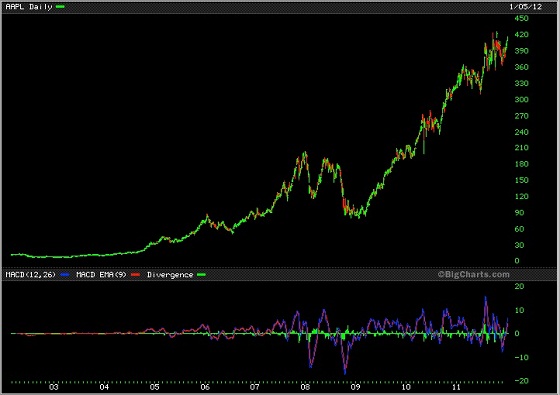

Iraanse olie-export gaat vooamelijk naar Azie, een kwart komt voor rekening van Europa

De kans op dit scenario schat Société Générale op 5%, omdat Iran er zelf ook onder te leiden zal hebben. Ten eerste loopt Iran veel inkomsten mis, want in 2008-2009 was 65% van alle inkomsten van de Iraanse overheid afhankelijk van de productie en export van olie. Daaaast kan een reactie van Amerika om de blokkade op te heffen veel militair materieel kosten aan de Iraanse zijde. Ook kan het Iraanse nucleaire programma, dat nauwgezet wordt gevolgd door Amerika, in gevaar komen door Amerikaans militair ingrijpen.

De belangrijkste ontwikkelingen van de afgelopen weken in dit dossier waren als volgt:

- Op 8 november verscheen een rapport van het Inteationaal Atoom Agentschap (IAEA) waarin meer bewijzen en aanwijzingen werden gegeven dat het Iraanse atoomprogramma een militair karakter heeft (ook al werd die conclusie aan het eind van het rapport om diplomatieke reden nog niet getrokken)

- Begin december 2011 begon Europa een importverbod op Iraanse olie te overwegen

- Eind december startte Iran een 10-daags oefenprogramma in de Perzische Golf en in de Straat van Hormuz, waarbij verschillende onderdelen van het militaire apparaat werden getest.

- Op 31 december ondertekende de Amerikaanse president Obama een wet die de Iraanse centrale bank met ingang van juni afsluit van het Amerikaanse financiële systeem. Dit heeft gevolgen voor Iran, omdat het betalingsverkeer van Iraanse olie-export grotendeels via deze centrale bank verloopt en door deze maatregelen dus gehinderd zal worden. De VS is zelf beperkt in haar maatregelen om de Iraanse olie-export te belemmeren, want een hogere olieprijs zal ook de Amerikaanse economie schade toebrengen. Wel heeft de Amerikaanse overheid kenbaar gemaakt vrijstellingen te geven aan andere landen die besluiten hun afname van Iraanse olie te verminderen.

- Op 4 januari bereikte Europa een principeakkoord om de import van 0,6 miljoen vaten olie per dag vanuit Iran stop te zetten. Vooral Italië, Spanje en Griekenland blijken grote afnemers te zijn van Iraanse olie, maar hun bezwaren bleken niet bestand tegen de koers die andere Europese landen willen varen. Europese landen moeten een alteatieve leverancier regelen voor hun oliebehoefte, bijvoorbeeld via Saoedi-Arabië. Voorheen was Libië ook een belangrijke leverancier van olie aan Zuid-Europese landen, maar sinds de onrusten in dit land ligt de productiecapaciteit ver onder het niveau van voor de onrusten.

Olieproductie Iran

Iran produceert 3,5 miljoen vaten olie per dag, waarvan 1,1 miljoen vaten in eigen land geraffineerd kunnen worden. De resterende 2,4 miljoen vaten aan ruwe olie worden geëxporteerd, waarvan tweederde richting Aziatische landen zoals China, India en Japan. De rest komt voor rekening van Turkije (0,2 miljoen vaten per dag) en Europa (0,6 miljoen vaten per dag). Volgens Société Générale zullen Japan en Zuid-Korea niet meewerken aan het eventuele Europese olie-embargo, maar zullen de twee landen wel door Amerika onder druk worden gezet om mee te werken. India en China zullen hun import niet terugbrengen, maar eerder uitbreiden. Ze verkrijgen immers een sterkere onderhandelingspositie tegenover Iran en kunnen daarmee wellicht kortingen afdingen. Toch zal Iran naar verwachting niet in staat zijn om al haar weggevallen export naar Europa af te zetten op de Aziatische markt.

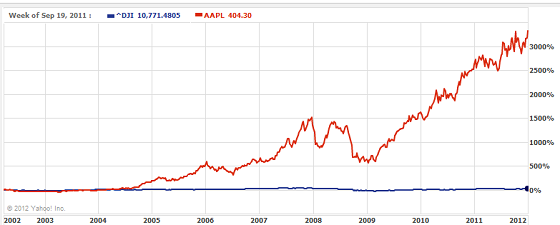

Reservecapaciteit van verschillende olieproducerende landen is beperkt

In het eerste scenario, dat van een Europees embargo op Iraanse olie, zal de Europese behoefte aan olie moeten worden opgevangen door toegenomen productie in Saoedi-Arabië, Koeweit, de Verenigde Arabische Emiraten en Quatar. Volgens de Franse zakenbank vinden hier al onderhandelingsgesprekken over plaats. De hogere druk op andere olieproducerende landen zal de prijs van olie doen stijgen. Toch kan de stijging meevallen als de olieproductie van Libië weer snel herstelt van het huidige niveau van 0,8 tot 1 miljoen vaten per dag naar het oude niveau van 1,6 tot 1,7 miljoen. Daar zijn al wel aanwijzingen voor te vinden. Mocht het embargo tegen Iran er niet komen en het conflict over de Straat van Hormuz met een sisser aflopen, dan houdt Société Générale een koersdoel van $110 aan voor Brent olie in 2012.

In het tweede scenario, waarin Iran actief de Straat van Hormuz gaat blokkeren, zal het transport van in totaal 15 miljoen vaten aan olie per dag geblokkeerd worden. Dat baseert Michael Wittner van de Franse zakenbank op de totale productie van Iran, Irak, Koeweit, Saudi Arabie, de Verenigde Arabische Emiraten en Quatar, minus de ongeveer 1 miljoen vaten aan olie die via diverse pijpleidingen en andere waterwegen worden geëxporteerd. Een militaire dreiging door het Iraanse leger zal al genoeg zijn om de scheepvaart stil te leggen, daarvoor hoeft er volgens het Michael Wittner niet daadwerkelijk een olietanker aangevallen te worden.

Op 30 januari houden de Europese ministers van Buitenlandse Zaken een bijeenkomst, waarop het olie-embargo mogelijk uitgevoerd zal worden. We blijven de ontwikkelingen in de gaten houden.