Nieuws uit Nederlandse media:

- Directeur APG verwacht pensioenkorting tot tien procent (NU.nl)

- VEH: nieuw onderzoek naar hypotheekmarkt (RTL-Z)

- ‘Een gang naar de beurs van ABN gaat nooit werken’ (FD)

- Japanse regering akkoord met begroting (NU.nl)

- Een man duwde zijn auto naar een hotel en betaalde een vermogen. Wat is dit? (Welingelichte Kringen)

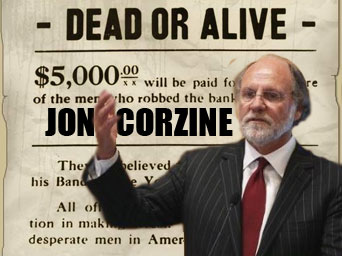

MF Global:

- Obama Campaign Retains Nearly $150K in MF Global Donations (Fox Houston)

- Congresswoman Marcy Kaptur Confronts MF Global and Wall Street (Business Insider)

- MF Global sows winter of discontent for CME (Reuters)

- Did Bankers Deliberately Crash MF Global to Crash Gold and Silver Prices? (Zero Hedge)

Uit buitenlandse media:

- Bini Smaghi Demands European ‘QE’, Austria Retains ‘AAA’ Rating (Acting Man)

- More MSM Criticism of Obama “Nothing Illegal Here, Move Along” Stance on Foreclosure Fraud (Naked Capitalism)

- Mainstream economists' monetary insanity (Antal E. Fekete)

- Brazil now world's 6th largest economy, says think tank (France 24)

Nieuws uit Japan:

- Japan to enter dollar swap agreement with India (Reuters)

- The Endgame: Japan Makes Another Move (Zero Hedge)

- Japan says it, India close to deciding dollar swap pact (Reuters)

- Already 14,000 U.S. Deaths From Fukushima? (Washington's Blog)

- Tepco Requests $8.8B More Aid for Japan Disaster (Bloomberg)

Martin Armstrong over Ron Paul:

- Ron Paul – Our Last Hope (Martin Armstrong)

En terwijl elk mens met een gezond verstand zich aangetrokken voelt tot de boodschap van vrijheid, democratie, onpartijdigheid van het recht, en een aversie heeft tegen oorlogen, onderdrukking en repressie vanuit overheidswege, is dat volgens sommigen juist een gevaar voor de democratie. Om maar weer eens de wijze waarop Ron Paul in Amerikaanse media benaderd wordt te illustreren, het volgende opinie-stuk van Margaret Carlson op Bloomberg View.

- If Paul Wins Caucuses, Iowa Is Loser: Carlson (Bloomberg)

Tot slot SOPA. In de wereld van whizkids en netwerkbeheerders een begrip dat de nodige weerstand oproept en dat is niet geheel onlogisch aangezien in de Verenigde Staten er een nieuwe wet klaarligt die door het Amerikaanse congres goed gekeurd moet gaan worden. SOPA staat voor Stop Online Piracy Act en moet het de Amerikaanse autoriteiten toestaan om websites die inbreuk maken op auteursrechten uit te schakelen. Anders gezegd, een “kill-switch” kan wereldwijd websites uitschakelen. U leest het goed. Onze website, uw website, elke website kan het leven zuur gemaakt worden na een beschuldiging van inbreuk van copyrights. Zo zuur zelfs dat de website helemaal uitgeschakeld wordt, althans als de wet door gaat. Indien een website toch door wil blijven gaan dan kan dat, maar dan moet men schriftelijk toezeggen te verschijnen voor een Amerikaanse rechtbank om zich te verdedigen.

Voor een korte en heldere uiteenzetting is de volgende link een uitkomst:

- What SOPA and PIPA do (The Verge)

En wie er achter deze wetgeving zit? Mike Mozart legt het uit: