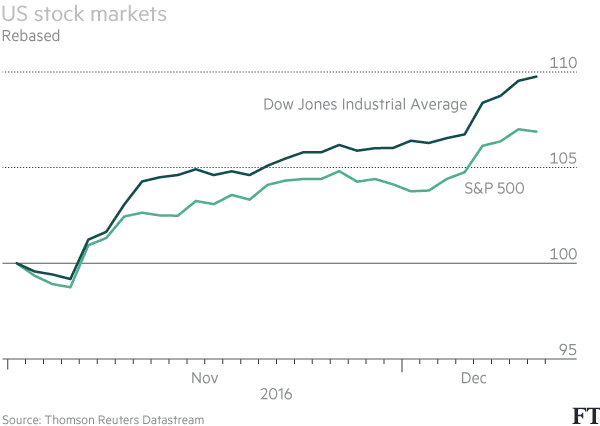

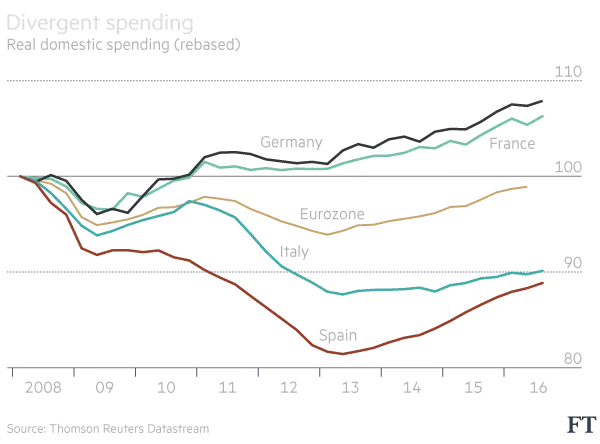

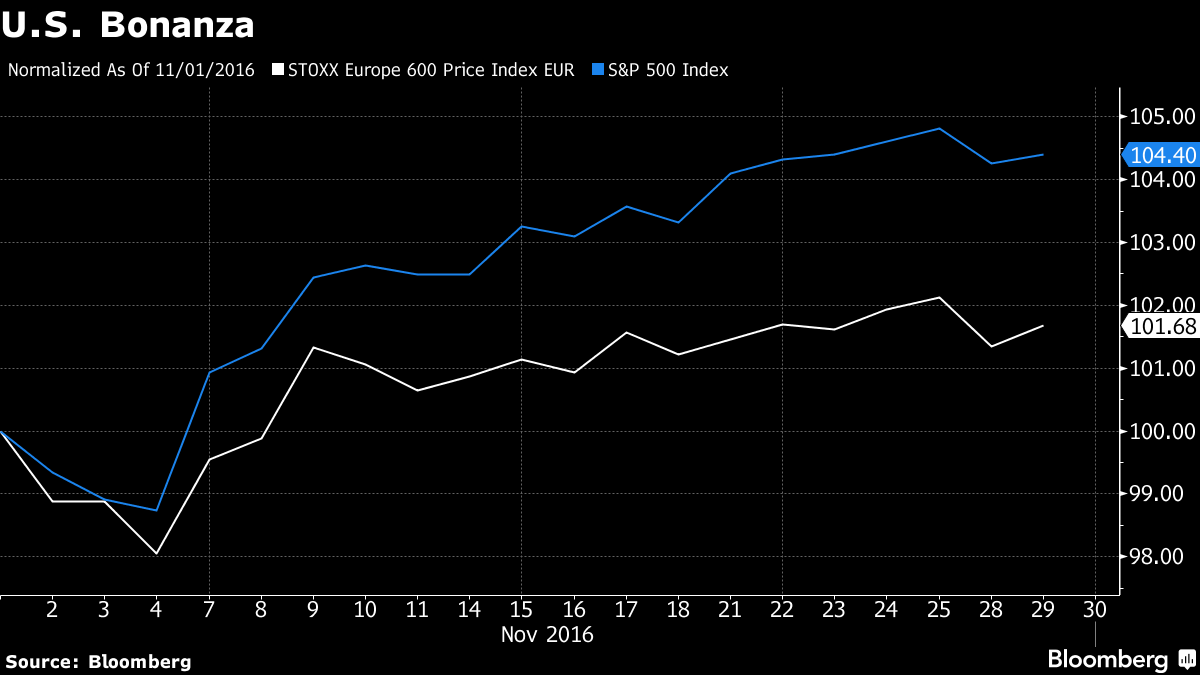

Sinds de verkiezing van Trump als de nieuwe president van de VS heeft Wall Street de rest van de wereldwijde beurzen duidelijk op achterstand gezet. Alle grote beurzen in de VS hebben het ene na het andere record laten noteren. In Europa dateert het laatste record van de Euro Stoxx 600 alweer van april 2015 en dat geldt ook voor de Duitse Xetra Dax 30.

Misschien moeten (Europese) beleggers zich inprenten, dat het Trump-effect niet noodzakelijk tot dat ene land beperkt hoeft te blijven. Misschien moeten ze beseffen dat de komst van Trump ook Europa kansen biedt. Dat zal zeker het geval zijn als, dankzij het op groei gerichte beleid van de nieuwe president, de Verenigde Staten weer hun traditionele rol van economische locomotief gaan spelen.

Amerikaanse aandelenmarkt sinds verkiezing Trump

Europese aandelen

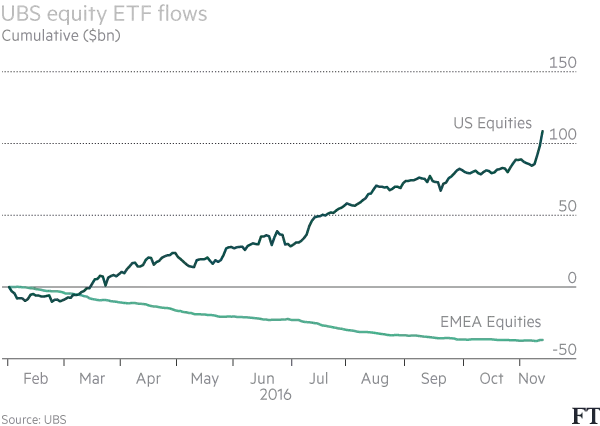

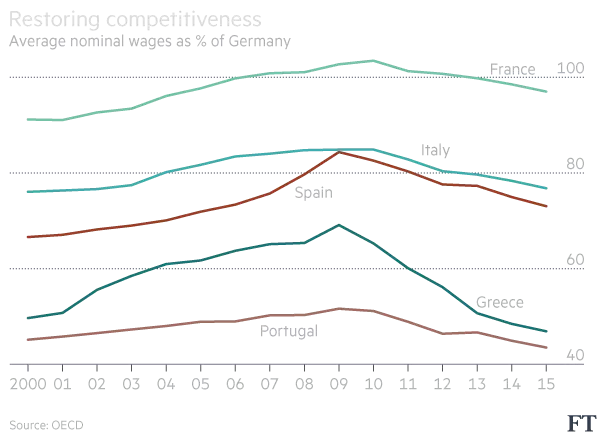

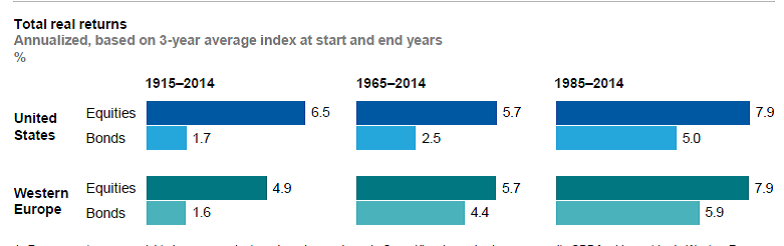

Europese aandelen zijn verhoudingsgewijs goedkoop vergeleken met Amerikaanse aandelen. Europese exporteurs kunnen ongetwijfeld profiteren van het aantrekken van de groei en inflatie in de VS. Beleggers lijken zich daar al van bewust, want in de nasleep van de verkiezingen ging de Euro Stoxx 50 de lucht in en de Stoxx Banks Index ging nog harder omhoog.

Europese aandelenmarkt maakt inhaalslag (Bron: Financial Times)

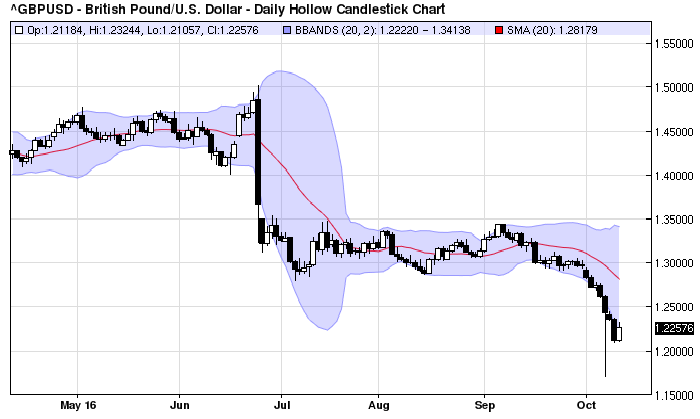

Dat neemt niet weg dat 2017 allesbehalve een positief gelopen race is. Daarvoor is er in 2016 teveel mis gegaan. Aan het beging van 2016 golden Europese aandelen als uiterst aantrekkelijk, juist omdat ze zeer lage waarderingen hadden en er weinig economische tegenwind werd verwacht. Het heeft niet zo mogen zijn. Politiek onplezierige verrassingen als de Brexit en de nederlaag van Matteo Renzi in Italië hadden als gevolg dat Europese aandelen de verwachtingen niet waar konden maken en laag waren en laag gewaardeerd bleven.

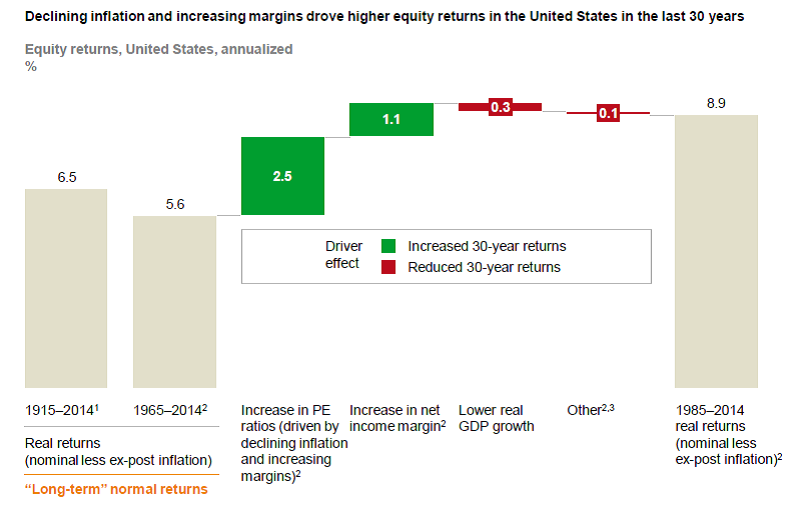

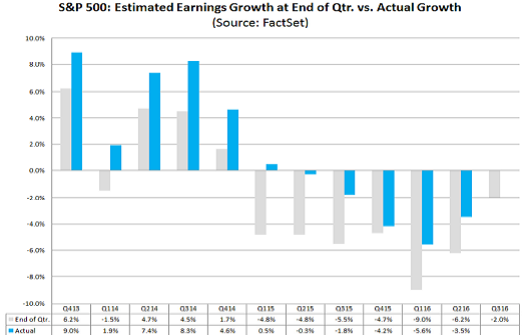

Winstgroei

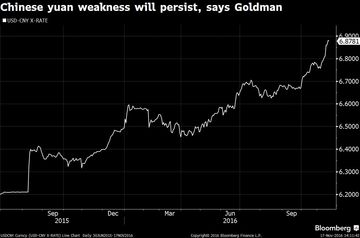

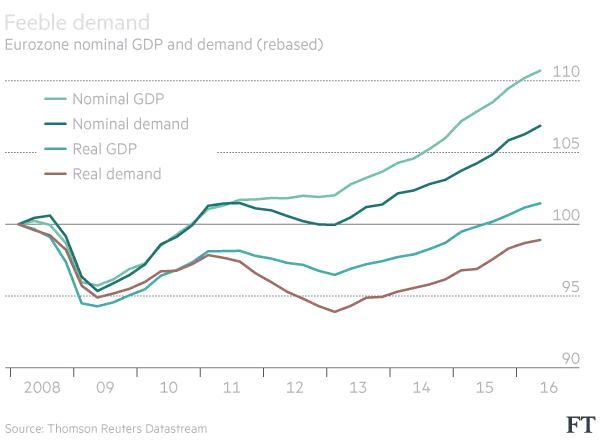

Wil Europa slagen in 2017 waar het in 2016 faalde, dan moet in het komende jaar winstherstel zichtbaar zijn. Waarderingen mogen aantrekkelijk zijn, maar zonder winstgroei is dat onvoldoende om beleggers te charmeren. Het herstel van de winstgroei in combinatie met een zwakke euro kan en moet ervoor zorgen, dat beleggers hun geld weer richting Europa sturen. Er is niet eens zoveel verbetering nodig om winsten in Europa verhoudingsgewijs sneller te laten stijgen en zo aantrekkelijker te maken. Het winstherstel komt immers van een verhoudingsgewijs lage basis.

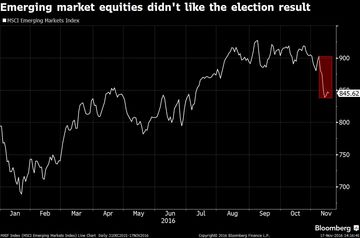

Kapitaal stroomt richting Amerikaanse aandelen (Bron: Financial Times)

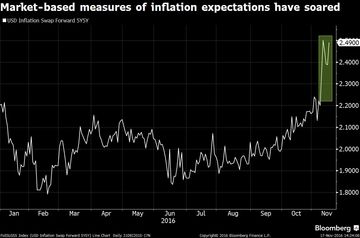

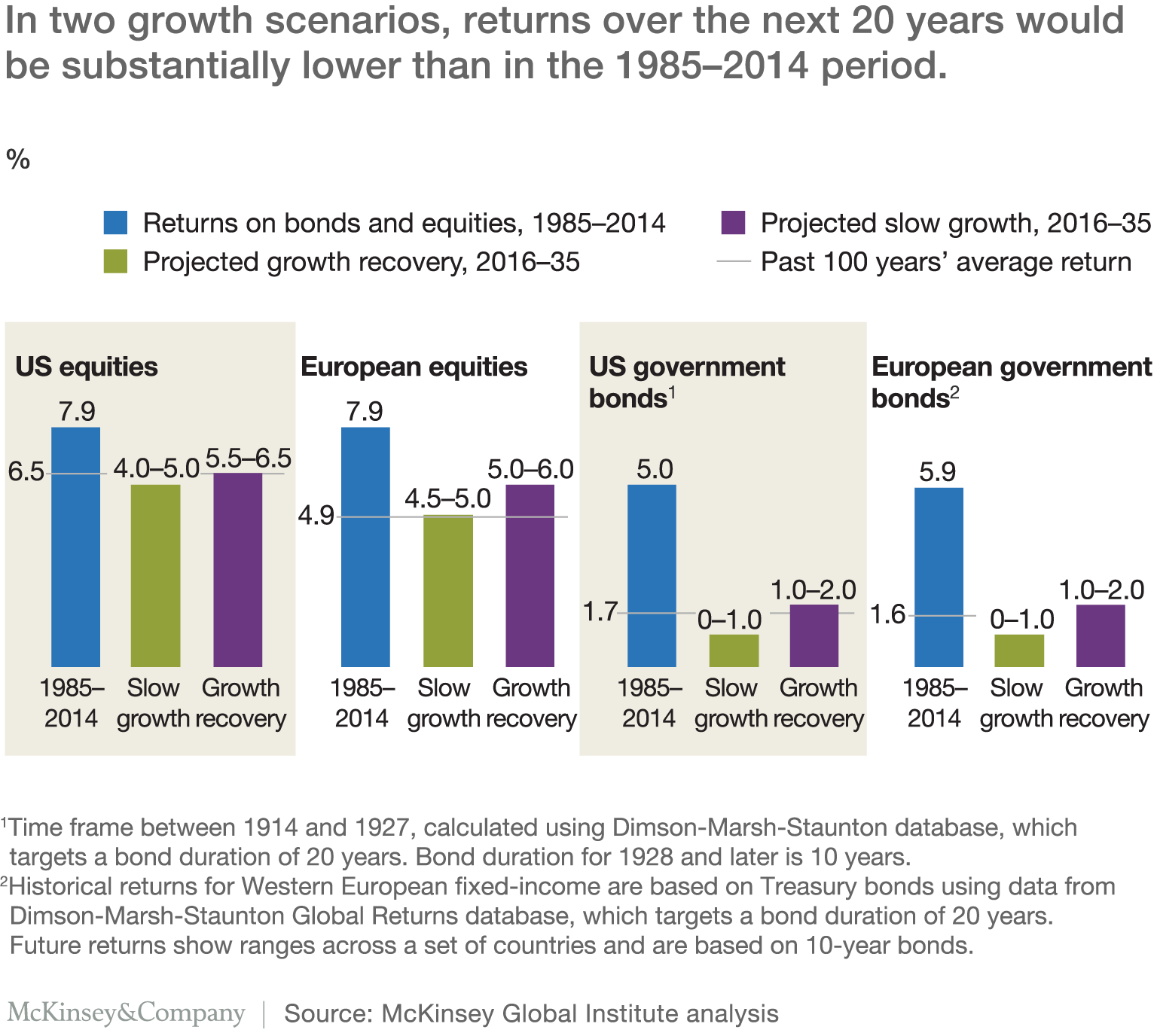

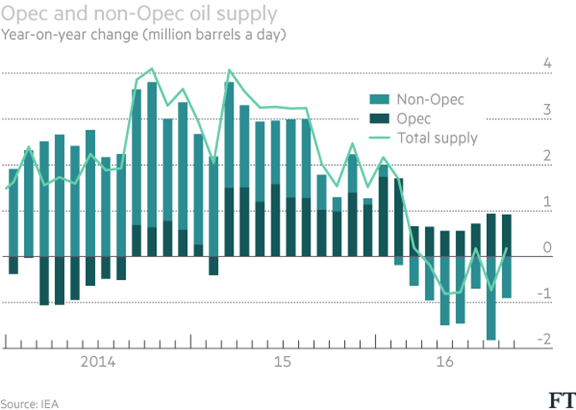

Het is daarmee een redelijke gok, dat 2017 niet alleen het jaar van Trump wordt, maar ook van het winstherstel in Europa. Het voorgenomen beleid van Trump zal naar alle waarschijnlijkheid de inflatie omhoog jagen. Veel beleggers zijn daar nu al op aan het voorsorteren. In dat opzicht biedt Europa mooie kansen. Ongeveer 40% van het Europese dividendrendement komt uit de sectoren financials en energie. Laat dat nu twee sectoren zijn die erg inflatie gevoelig zijn.

Cor Wijtvliet

Deze bijdrage is mogelijk gemaakt door Beurshalte

Dagelijks publiceert Beurshalte nieuwsbrieven en columns van leden van de redactie en van gastauteurs over de wereld van beleggen en alles wat ermee samenhangt. Daarnaast publiceert beurshalte wekelijks een nieuwsbrief met unieke inhoud over relevante beleggingsthema’s. Belangstellende lezers kunnen een gratis abonnement nemen. Als u geïnteresseerd bent, kunt u zich hier aanmelden!

Disclaimer: Bovenstaand artikel is geen professioneel beleggingsadvies en het is ook geen uitnodiging om te gaan beleggen. Beleggen brengt kosten en risico’s met zich mee. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Het artikel is louter de persoonlijke mening van de auteur.