Afgelopen week ontving ik naar aanleiding van mijn column een aantal zeer interessante reacties (waarvoor dank!). Erg leuk dat er massaal gereageerd wordt, uit een aantal reacties kwamen zeer intelligente inzichten naar voren. Ik kom hier in de toekomst nog op terug.

Afgelopen week viel mij op dat de hele wereld – terecht – viel over United Airlines. Een Chinese arts werd letterlijk met geweld uit het vliegtuig getrokken, omdat de vlucht overboekt was (er moesten op het laatste moment vier medewerkers mee). Elke luchtvaartmaatschappij verkoopt expres meer stoelen dan dat er beschikbaar zijn. Ze gaan er dan vanuit dat er een aantal passagiers uiteindelijk niet op komen dagen. Stel dat er 100 plaatsen in een vliegtuig zijn, er worden dan door de luchtvaartmaatschappij 105 tickets verkocht voor deze vlucht. Ze gaan ervan uit dat minstens 5% van de passagiers niet op komen dagen. Met andere woorden, ze verkopen zitplaatsen die in werkelijkheid niet bestaan. Op zich geen probleem, totdat alle passagiers wel komen opdagen en er problemen ontstaan zoals op de vlucht van United Airlines.

Bovenstaand voorbeeld is precies wat banken wereldwijd ook doen, op een veel grotere schaal. En het opvallende is dat er geen haan is die er momenteel naar kraait! Banken lenen geld uit en vragen rente over dit geld dat ze eigenlijk niet bezitten.

Fractioneel bankieren

Dit heet ‘Fractional Reserve Banking’, een financieel systeem waarbij banken maar een piepklein deel van het spaargeld van de klanten daadwerkelijk hoeft aan te houden. Henry Ford, oprichter van het gelijknamige automerk, verwoordde het als volgt:

“It is well enough that people of the nation do not understand our banking and monetary system, for if they did, I believe there would be a revolution before tomorrow morning.”

Een zeer klein gedeelte van de bevolking wereldwijd heeft écht door hoe ons geldsysteem werkt. Ik heb zelfs tijdens mijn studie economie aan de UvA nooit geleerd hoe dit systeem precies werkte. Media schrijven er vrijwel niet over en het overgrote deel van de bevolking vindt het maar een saai onderwerp. Die kijken liever naar The Voice of laten al hun vrienden weten wat ze de avond daarvoor gegeten hebben.

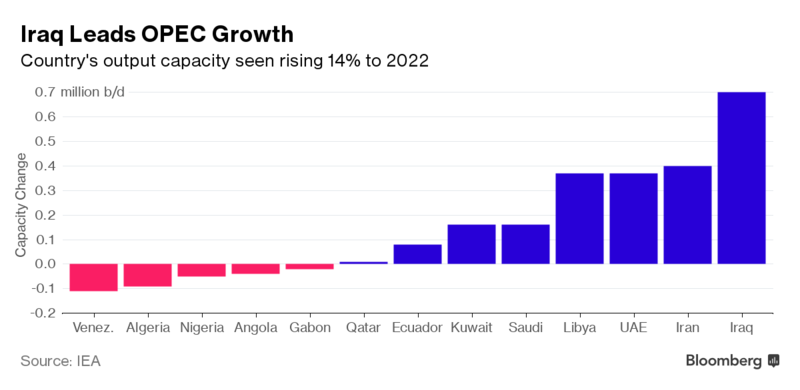

Er zijn overigens nog een aantal landen ter wereld waar het systeem niet zo in elkaar steekt, bijvoorbeeld in Iran en Noord-Korea. Tot voor een aantal jaren geleden hadden ook Libië, Irak en Afghanistan andere geldsystemen.

Nu een voorbeeld ter verduidelijking: Een persoon stort €100.000 op een spaarrekening bij bank A. Deze bank houdt €5.000 als reserve aan, de resterende €95.000 wordt uitgeleend. Dat geld begint te circuleren en komt uiteindelijk op een bankrekening bij bank B. Deze bank ziet dat geld weer als ‘bezit’ en leent op basis daarvan weer €90.250 EUR uit (95%). Dit gaat alsmaar door, totdat het banksysteem als geheel leningen ter waarde van €2 miljoen heeft verstrekt op basis van een oorspronkelijke inleg van €100.000.

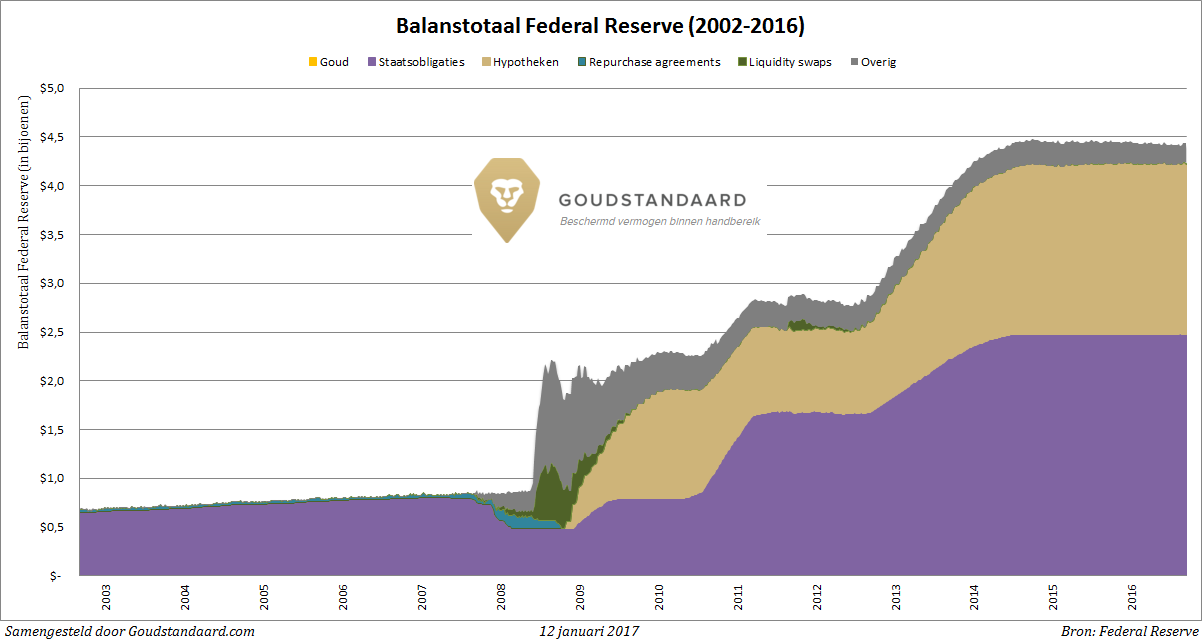

Dit is natuurlijk geen probleem als het goed gaat, de bankiers verdienen dan enorme salarissen en bonussen. In 2008 zagen we hoe het echter bijna volledig misging en de banken door u als belastingbetaler gered moesten worden. Ik geloof niet dat ze de bonussen van de jaren daarvoor hebben hoeven teruggeven…

Hypotheekschulden

Verder las ik afgelopen week een stuk over de hoogte van de hypotheekschulden in Nederland. De Nederlandse hypotheekschuld is ten opzichte van het bruto binnenlands product één van de hoogste ter wereld en vormt het grootste deel van de schuldenlast van Nederlandse huishoudens, te weten maar liefst 277% van het bbp.

Over schulden moet rente worden betaald en dat geld kunnen huishoudens dus niet besteden aan consumptiegoederen. Een te grote nationale schuld remt zo de nationale consumptie.

Er is echter een truc gebruikt door ervoor te zorgen dat de consumptie niet vermindert. De Europese Centrale Bank (ECB) houdt al enkele jaren de rente kunstmatig laag. Hierdoor hoeven huishoudens weinig rente te betalen over bestaande schulden en is het goedkoop om nog meer te lenen, het wordt zelfs aangemoedigd. Met dat geld kunnen burgers alsnog dat huis of een nieuwe auto kopen. Er wordt geld uitgegeven alsof er geen vuiltje aan de lucht is en het lijkt of de economie weer is aangetrokken.

Het is alleen geen duurzame groei, maar koopkrachtgroei aangedreven door groei van schulden. Consumeren op de pof en speculatief investeren met geleend geld overschaduwen het onderliggende probleem dat ondertussen almaar groter wordt: Echte economische groei blijft uit en de uiteindelijke klap zal daardoor heftiger zijn dan alle voorgaande. Een kleine renteverhoging kan grote gevolgen hebben voor de houdbaarheid van schulden en bestedingen en zo een nieuwe financiële en economische schok veroorzaken.

De rekening wordt zonder twijfel ooit gepresenteerd. En wat zullen de mensen dan boos zijn op de politiek dat dit probleem nooit écht aangepakt is. Maar snappen, net als het geldsysteem, zullen de meesten het niet. Wel weten ze inmiddels alles wat hun vrienden in de tussentijd hebben gegeten…

Sander Noordhof

Reageren? Stuur een mail naar [email protected]

Deze column van Sander Noordhof verscheen afgelopen weekend op Goudstandaard. Goudstandaard is gespecialiseerd in de verkoop en opslag van fysiek edelmetaal. Wilt u meer informatie over beleggen in edelmetalen? Bel ons op +31(0)88 46 88 488 of mail naar [email protected].