Verschillende Europese centrale banken worstelen met een vlucht van vermogen uit de Eurozone, zo schrijft de Wall Street Journal. In niet-euro landen als Zwitserland, Tsjechië en Denemarken moeten centrale banken voortdurend interveniëren om een waardestijging van hun eigen munt te voorkomen.

Door de opkomst van eurosceptische partijen en verkiezingen in Frankrijk, Nederland en Duitsland maken beleggers zich meer zorgen over de toekomst van de euro. Ze zetten een deel van hun euro’s om in vreemde valuta, met als gevolg dat die in waarde stijgen ten opzichte van de euro.

De Zwitserse frank heeft van oudsher al de status van veilige haven, maar de laatste jaren kunnen ook de Tsjechische en de Deense kronen op belangstelling rekenen van vermogende particulieren. Daardoor stijgt de waarde van deze valuta, tot ongenoegen van de centrale banken die juist streven naar een stabiele wisselkoers.

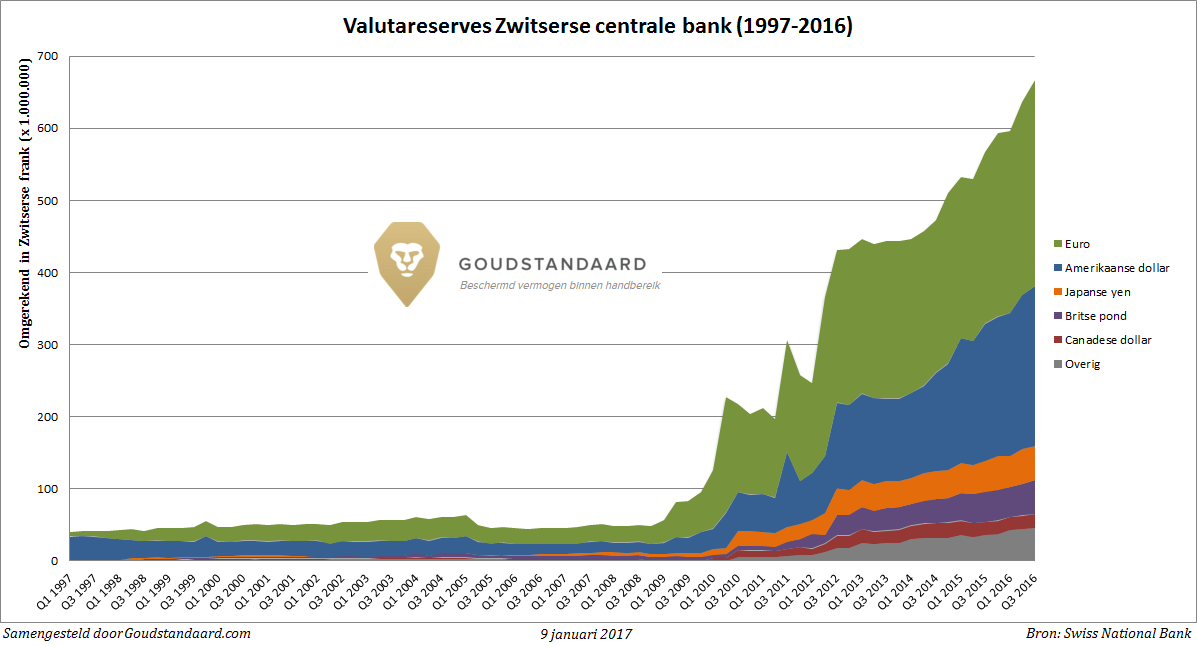

Valutareserves Zwitserse centrale bank explosief gestegen (Bron: Goudstandaard)

Centrale banken interveniëren

De Zwitserse centrale bank moet maandelijks voor miljarden aan euro’s en dollars opkopen om de waarde van haar eigen munt stabiel te houden, terwijl de Tsjechische centrale bank in januari voor een bedrag van €14,5 miljard moest interveniëren om de koppeling van haar eigen munt aan de euro te verdedigen. In november 2013 besloot de centrale bank de waarde van haar munt te koppelen aan de euro, maar volgens beleidsmakers zal die koppeling later dit jaar waarschijnlijk weer losgelaten worden. Zwitserland besloot in januari 2015 de ‘koppeling’ aan de euro los te laten, maar bleef ook daarna nog interveniëren op de valutamarkt.

De enorme omvang van de eurozone is een probleem voor de omliggende kleine centrale banken die hun eigen munt hanteren. In onzekere tijden zijn de kapitaalstromen zo groot dat het voor centrale banken bijna niet te doen is om de wisselkoers met hun eigen munt stabiel te houden. De landen binnen de Eurozone kunnen geldstromen over de grens opvangen met het TARGET2 systeem, terwijl een vlucht uit de euro richting een vreemde valuta als de Zwitserse frank of de Deense en Tsjechische kroon direct invloed heeft op de wisselkoers.

Een substantiële waardestijging van de Zwitserse, Tsjechische of Deense valuta is ongewenst, omdat het de concurrentiepositie van deze landen ten opzichte van de landen uit de eurozone verslechtert. Ook brengt een oplopende wisselkoers meer onzekerheid met zich mee voor bedrijven die over de grens zaken doen. Zij moeten dat valutarisico afdekken, wat extra kosten met zich meebrengt.