Goud en zilver werden jarenlang structureel en op zeer grote schaal gemanipuleerd, zo blijkt uit nieuwe documenten die Deutsche Bank recent heeft vrijgegeven. Uit deze documenten blijkt dat handelaren van de bank in direct contact stonden met handelaren van andere banken en dat zij zeer regelmatig afspraken maakten over het manipuleren van de goudprijs en de zilverprijs. Dit bewijst dat ook UBS, Barclays, Merrill Lynch, BNP Paribas en Standard Chartered zich schuldig hebben gemaakt aan marktmanipulatie.

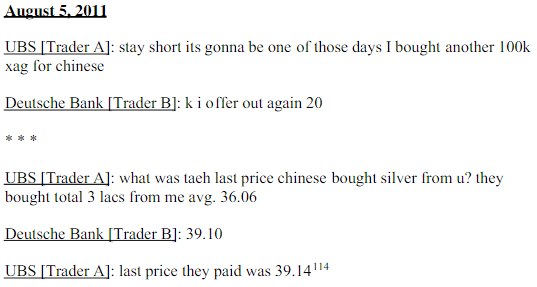

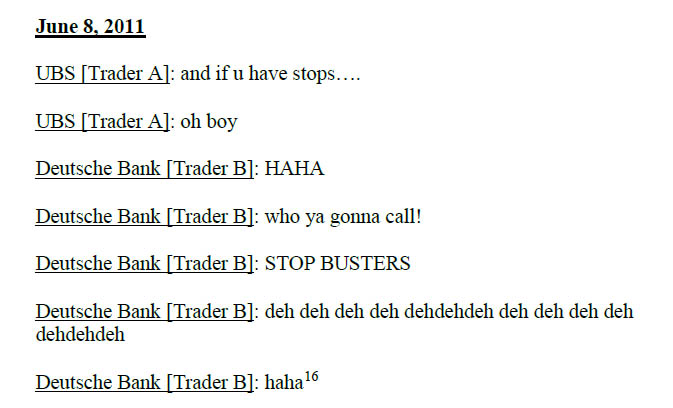

De gesprekken laten zien dat handelaren van verschillende banken elkaar informeren over hun posities en over de aan- en verkooporders die geplaatst worden. Ook communiceerden ze alle stop-loss niveaus waarop grote klanten automatisch hun zilver zouden verkopen.

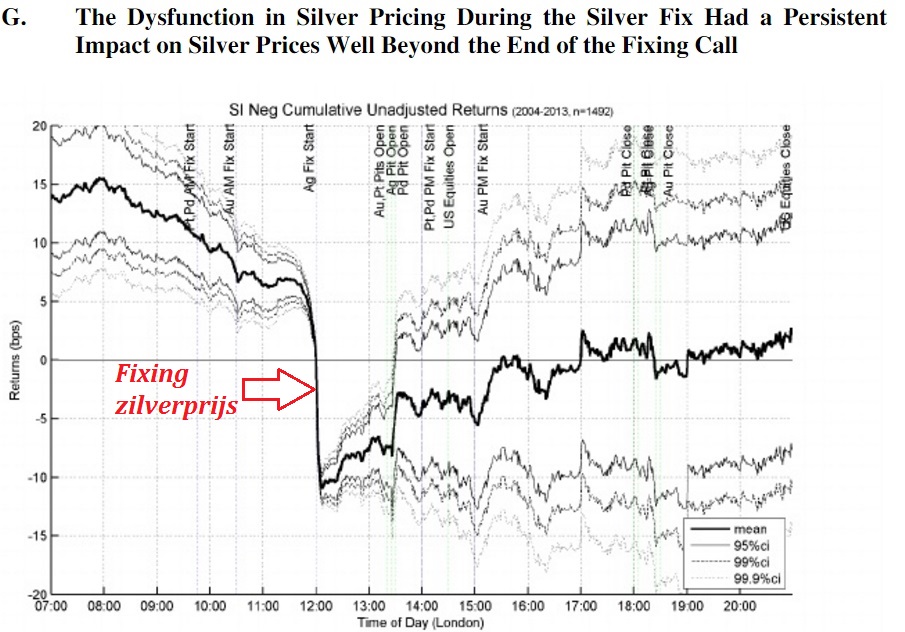

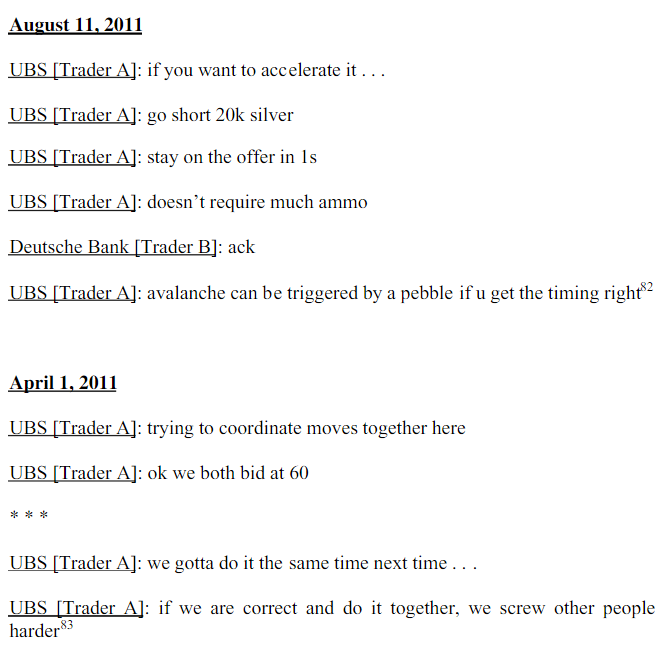

Door gecoördineerd zilver te verkopen creëerden ze een watervaleffect in de markt, waarbij ook andere posities in zilver geliquideerd werden. Daarna konden banken hun positie tegen een lagere prijs weer terugkopen, een makkelijke manier om winst te maken. De handelaren informeerden elkaar over hun eigen posities, zodat ze elkaar zoveel mogelijk zouden ontzien met het manipuleren van de fixing.

Manipulatie zilverprijs tijdens de fixing

Deutsche Bank

Deutsche Bank deed jarenlang mee aan het manipuleren van goud en zilver, maar wil dit hoofdstuk blijkbaar definitief afsluiten. In oktober trof de bank al een schikking van $38 miljoen voor het manipuleren van de zilverprijs fixing en eerder deze maand kwam de bank tot een schikking van $60 miljoen voor het manipuleren van de goudprijs.

Alsof dat nog niet genoeg was bracht Deutsche Bank onlangs ook bewijs naar buiten dat belastend is voor andere banken die deelnamen aan de manipulatie. Uit dit bewijsmateriaal blijkt dat handelaren van Deutsche Bank overleg voerden met handelaren van andere banken en dat zij hun transacties coördineerden om de prijs rondom de dagelijkse fixing te beïnvloeden.

We hebben een aantal voorbeelden uit het dossier van Deutsche Bank voor u verzameld. De volledige documenten staan hier en hier.

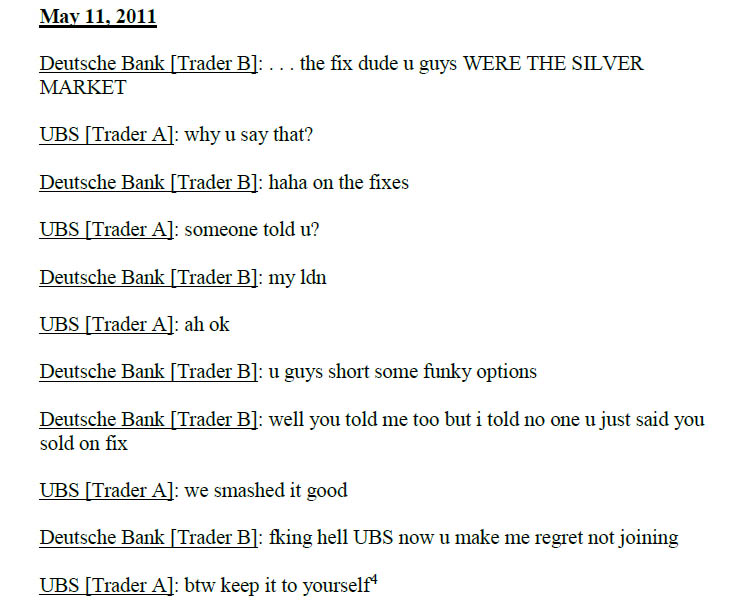

Handelaar UBS: “We smashed it good!”

UBS en Deutsche bank informeren elkaar over transacties

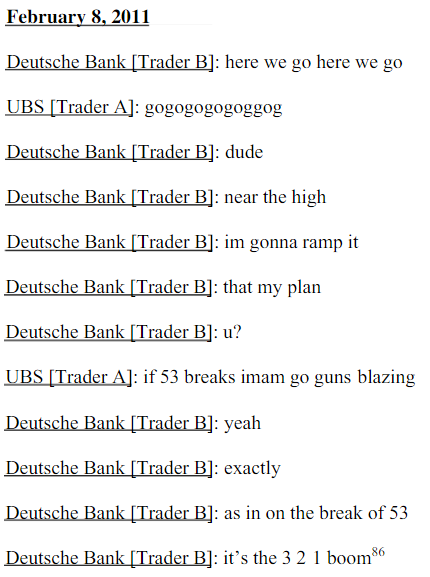

UBS handelaar zegt dat timing essentieel is voor het creëren van een lawine, waarmee hij doelt op het omlaag drukken van de zilverprijs

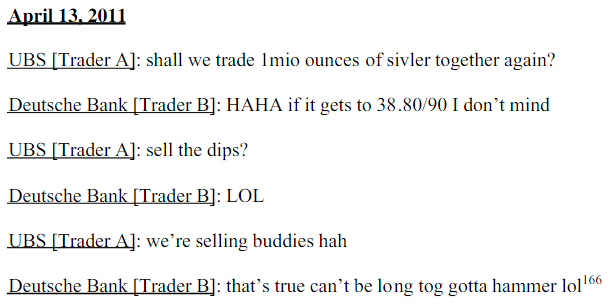

Handelaren UBS en Deutsche Bank bespreken verkooporder van een miljoen ounce zilver

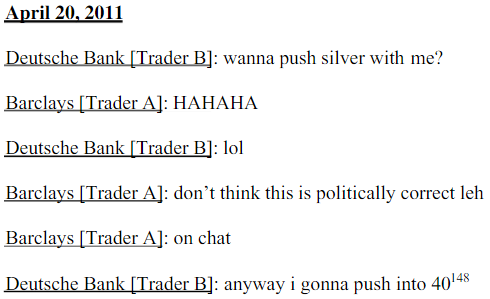

Barclays handelaar heeft geen zin om dit allemaal op de chat te bespreken

Handelaar van Deutsche Bank wil iedereen een lesje leren…

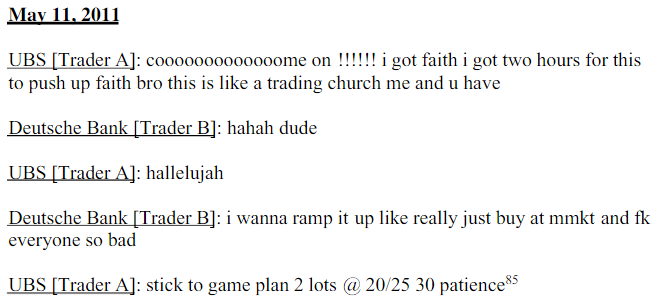

Handelaren UBS en Deutsche Bank tellen af naar interventie

UBS en Deutsche Bank drukken zilver door stop-loss niveaus