Het monetaire beleid van de ECB is verantwoordelijk voor een gebrek aan hervormingen, de lage spaarrente en voor nieuwe financiële bubbels. Die conclusie trekt David Folkerts-Landau, hoofdeconoom van Deutsche Bank. In een nieuw rapport getiteld ‘The Dark Sides of QE‘ beargumenteert hij dat het opkopen van staatsobligaties en het verlagen van de rente door de ECB veel meer negatieve dan positieve effecten heeft gehad op de economie.

Het kantelpunt was de omstreden ‘Whatever it takes’ toespraak uit 2012, waarin Mario Draghi aankondigde dat hij alles uit de kast zou halen om de euro te redden. Dat begon met een impliciete garantie dat hij obligaties van landen zou opkopen als die de toegang tot de kapitaalmarkt zouden verliezen. Met dit sterke staaltje bluf wist Draghi de obligatiemarkt te overtuigen, maar volgens de hoofdeconoom van Deutsche Bank is dit ook het moment waarmee de ellende is begonnen. In het rapport beschrijft hij de vijf grootste problemen van het monetaire beleid van de centrale bank.

1. Geen noodzaak tot hervormingen

Door een stijgende rente op staatsobligaties kwamen landen als Italië, Spanje, Griekenland en Portugal onder druk te staan. Ze moesten snel hervormingen doorvoeren en de begroting op orde brengen om het vertrouwen van de obligatiemarkt terug te winnen. Dat gevoel van urgentie is vandaag de dag compleet verdwenen, nu ook deze landen bijna net zo goedkoop kunnen lenen als de sterkere economieën van de Eurozone.

Met maatregelen als Outright Monetary Transactions (OMT) en het Public Sector Purchase Programme (PSPP) introduceerde de ECB wat in het Engels moral hazard genoemd wordt. Doordat de ECB zich mengde in de obligatiemarkt begon de rente te dalen en verdween alle noodzaak voor overheden om snel te hervormen. Zo zag een land als Italië haar rentelasten in vier jaar tijd met een derde dalen, ondanks een stijging van de enorme staatsschuld.

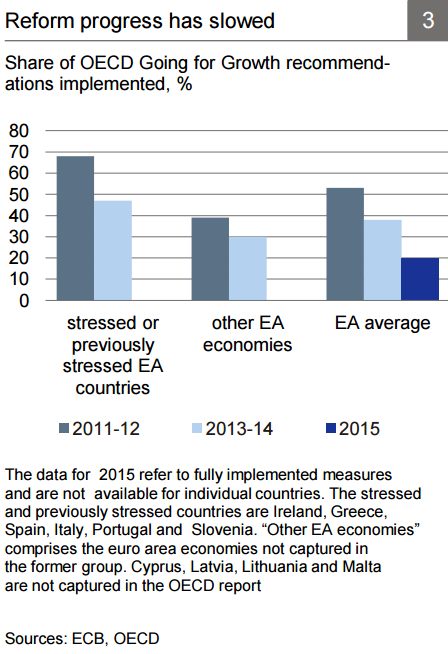

De hoofdeconoom van Deutsche Bank onderbouwt zijn claim met cijfers van de OESO, waaruit blijkt dat regering inderdaad laks zijn geworden met het doorvoeren van hervormingen. Werd in 2011 en 2012 nog de helft van alle bezuinigingen en hervormingen daadwerkelijk geïmplementeerd, in 2015 was dat slechts één op de vijf.

Door een stijgende rente op staatsobligaties kwamen landen als Italië, Spanje, Griekenland en Portugal onder druk te staan. Ze moesten snel hervormingen doorvoeren en de begroting op orde brengen om het vertrouwen van de obligatiemarkt terug te winnen. Dat gevoel van urgentie is vandaag de dag compleet verdwenen, nu ook deze landen bijna net zo goedkoop kunnen lenen als de sterkere economieën van de Eurozone.

Met maatregelen als Outright Monetary Transactions (OMT) en het Public Sector Purchase Programme (PSPP) introduceerde de ECB wat in het Engels moral hazard genoemd wordt. Doordat de ECB zich mengde in de obligatiemarkt begon de rente te dalen en verdween alle noodzaak voor overheden om snel te hervormen. Zo zag een land als Italië haar rentelasten in vier jaar tijd met een derde dalen, ondanks een stijging van de enorme staatsschuld.

De hoofdeconoom van Deutsche Bank onderbouwt zijn claim met cijfers van de OESO, waaruit blijkt dat regering inderdaad laks zijn geworden met het doorvoeren van hervormingen. Werd in 2011 en 2012 nog de helft van alle bezuinigingen en hervormingen daadwerkelijk geïmplementeerd, in 2015 was dat slechts één op de vijf.

2. Rentesignaal is kapot

2. Rentesignaal is kapot

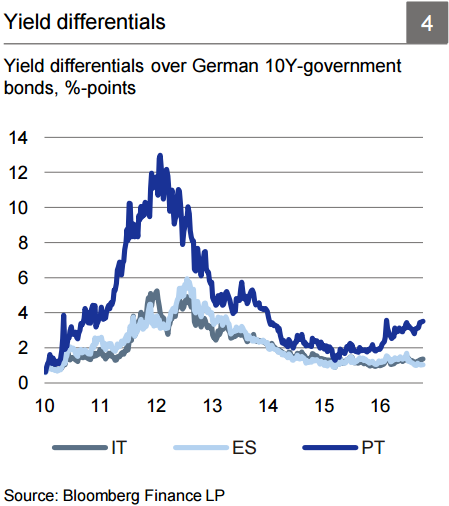

Iedereen met een financiële achtergrond weet dat er altijd een relatie is tussen risico en rendement. In de regel geldt dat hoe hoger het rendement is, hoe hoger het risico dat je mag verwachten. Deze vuistregel is helemaal op de kop gezet door de ECB, want sinds het begin van het opkoopprogramma zijn de spreads (het verschil in rente) tussen obligaties van verschillende landen aanzienlijk kleiner geworden. Dat betekent dat een lening aan de Spaanse of Italiaanse overheid nauwelijks meer rendement oplevert dan een lening aan de Duitse overheid, terwijl de Duitse economie veel sterker is dan de economieën van de zuidelijke landen.

Doordat de ECB geheel onverschillig obligaties van alle landen opkoopt kan de markt haar werk niet doen en worden de risico's niet meer correct weerspiegeld door de obligatiemarkt. De extreem lage rente die mede het gevolg is van het ECB beleid heeft ook tal van andere kredietmarkten verstoord die gebaseerd zijn op de rente van staatsobligaties, zo concludeert Folkerts-Landau.

3. Meer risico's op de ECB balans

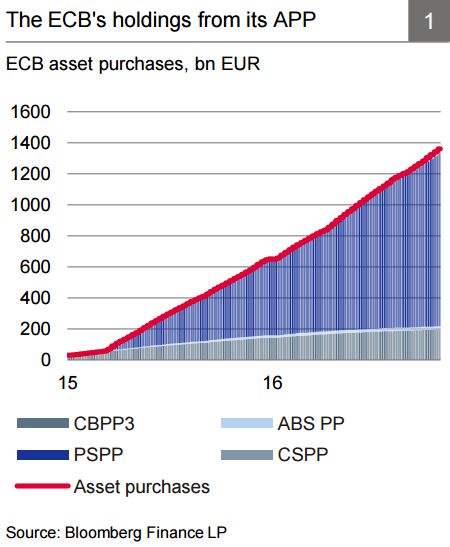

Een van de grootste gevaren van het stimuleringsprogramma van de ECB is dat er steeds meer risico wordt opgestapeld op de balans van de centrale bank. Moet een land uit de Eurozone in de toekomst een deel van haar schulden herstructureren of geheel afschrijven, dan moet ook de centrale bank verlies nemen. De ECB heeft nu al €1.000 miljard aan staatsobligaties op haar balans staan en de verwachting is dat het totaal tussen nu en maart 2018 zal verdubbelen tot €2.000 miljard.

Moet er op een dag afgeschreven worden op deze obligaties, dan is het nog maar de vraag wie er voor deze verliezen zal opdraaien. Ook wordt de situatie volgens de hoofdeconoom van Deutsche Bank ingewikkeld als één van de landen uit de Eurozone in de toekomst besluit de muntunie te verlaten. In 2011 sprak Jens Weidmann van de Bundesbank al eens zijn zorgen uit over de toename van het aantal risicovolle bezittingen op de balans van de Duitse centrale bank.

Een van de grootste gevaren van het stimuleringsprogramma van de ECB is dat er steeds meer risico wordt opgestapeld op de balans van de centrale bank. Moet een land uit de Eurozone in de toekomst een deel van haar schulden herstructureren of geheel afschrijven, dan moet ook de centrale bank verlies nemen. De ECB heeft nu al €1.000 miljard aan staatsobligaties op haar balans staan en de verwachting is dat het totaal tussen nu en maart 2018 zal verdubbelen tot €2.000 miljard.

Moet er op een dag afgeschreven worden op deze obligaties, dan is het nog maar de vraag wie er voor deze verliezen zal opdraaien. Ook wordt de situatie volgens de hoofdeconoom van Deutsche Bank ingewikkeld als één van de landen uit de Eurozone in de toekomst besluit de muntunie te verlaten. In 2011 sprak Jens Weidmann van de Bundesbank al eens zijn zorgen uit over de toename van het aantal risicovolle bezittingen op de balans van de Duitse centrale bank.