De financiële markten zijn altijd in beweging. In tijden van politieke spanningen en veranderingen in het (internationale) economische landschap is de marktvolatiliteit hoger. Waar dit mooie mogelijkheden kan presenteren blijken de risico’s ook groter. Hoe kunnen handelaren en beleggers zich het beste positioneren voor dit soort marktomstandigheden? Door een stoploss order te gebruiken kan de trader inspelen op de handelskansen die zich voordoen, terwijl hij zich zoveel mogelijk beschermd tegen de mogelijk verhoogde risico’s.

Wat is een stop loss Order

Een Stop Loss order is een automatisch commando om de trading order te sluiten op een vooraf gedefinieerd prijsniveau. Succesvolle trading resultaten worden bewerkstelligd door winsten te maximaliseren en verliezen te beperken – plaatsing van een stop loss ziet toe op het laatste.

De meeste online trading software biedt de optie om dit ordertype in te zetten. Hiermee stelt u in feite een aan uw broker gerichte instructie in; om de betreffende transactie te sluiten wanneer prijs zich tegen u keert en een bepaald, vooraf gedefinieerd niveau bereikt. Voorheen was de trader aangewezen op zijn eigen oplettendheid en de discipline om de positie te sluiten op een logisch punt, geïdentificeerd in zijn analyse. Echter, wilt u uw handelsactiviteiten optimaliseren of kunt u uw trading charts niet constant checken? De automatische stop loss is een beschermingsmaatregel die ook in het geval van plotselinge, onvoorziene prijsbewegingen uw verlies minimaliseert.

Laten we enkele concrete technieken voor het identificeren van het meest logische niveau voor stop loss plaatsing bekijken.

Plaatsing Stop Loss

De technieken op basis waarvan men het niveau voor plaatsing van de stop loss order bepaald, variëren van handelaar tot handelaar en zijn sterk afhankelijk van uw stijl en strategie. Een belegger zal hoogstwaarschijnlijk een bredere afstand voor plaatsing van zijn stop verlies hanteren, om de transactie de ruimte te geven zich te ontwikkelen. Prijsontwikkeling, zelfs in een trending market gebeurd zelden in een rechte lijn op- of neerwaarts.

Voor de korte termijn trader echter, die korte prijsbewegingen en relatief kleine winsten nastreeft is de margin of error kleiner. Zij timen entry en exit met meer nauwkeurigheid en zullen de stop loss doorgaans dichter bij het ingangspunt plaatsen.

Trending Markt vs. Consolidatie

Een overweging die alle andere voorafgaat wanneer men de meest logische plaatsing van de stop loss vaststelt, is de geldende marktconditie. In een zijdelings bewegende markt, zal men kiezen voor een bredere afstand. De grenzen van het consolidatie patroon zijn de meest voor de hand liggende punten voor plaatsing van uw stop loss, nu zij markeren waar de meeste marktdeelnemers kopen of verkopen (meeste liquiditeit). In een trending markt kunt u ervoor kiezen een trailing stop te gebruiken om zoveel mogelijk te profiteren wanneer prijs zich in uw richting ontwikkeld.

Stop Loss Strategieën

In tijden van verhoogde volatiliteit is het van cruciaal belang dat u uw risicomanagement maatregelen aanscherpt. Enkele manieren om uw stop loss in te stellen:

- Procentuele stop loss

Een op percentage gebaseerde stop loss wordt het meest gebruikt in de handel in aandelen en indices. In deze strategie stelt de handelaar zijn stop loss in op een vaststaand procentueel niveau van zijn entry prijs. In het geval van een long positie in Apple stock op $160 waar u bereid bent een maximaal verlies van 10% te tolereren, zal de positie worden gesloten op een niveau van $144 – hetgeen een verlies van $16 inhoudt.

- Plaatsing op vast aantal punten afstand

Een op punten gebaseerde stop loss strategie wordt het meest gebruikt in Forex trading en de meer liquide indices. De handelaar stelt zijn stop in op een vast aantal punten van zijn invoer. Op een EURUSD shortpositie bij 1.2500 waar een stop van 50 punten wordt gehanteerd, zal de positie automatisch worden gesloten wanneer de markt het 1.2550 prijsniveau bereikt. Het maximale verlies is beperkt tot 50 punten.

- Chart based plaatsing

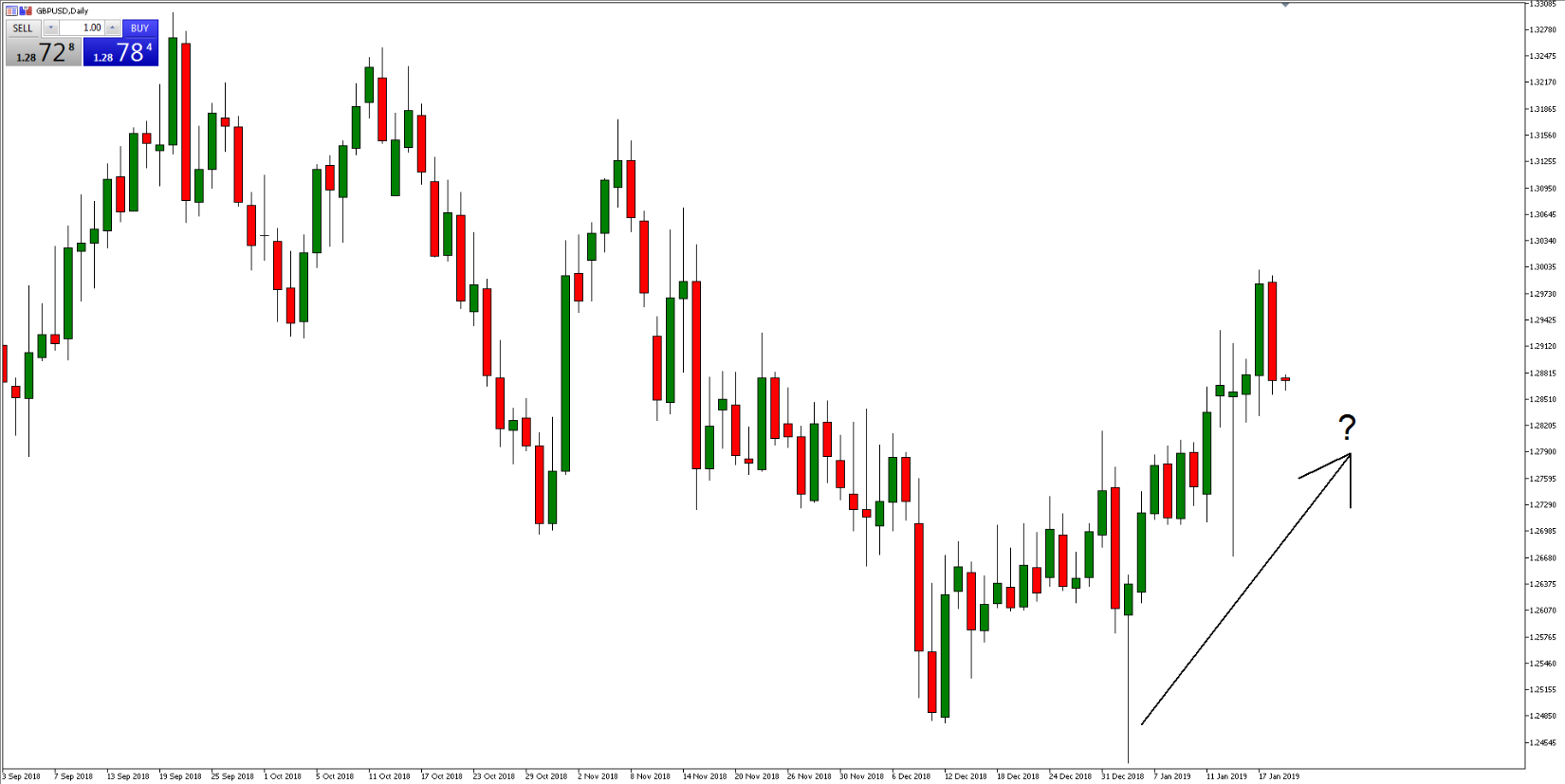

Voor degenen die bekend zijn met technische analyse en chart patterns, zal een stop loss net boven of onder belangrijke technische prijsniveaus, zoals steun- en weerstandsniveaus de meest logische optie zijn. Deze techniek is toepasbaar in vrijwel alle markten en op alle instrumenten. In een bullish trending markt bijvoorbeeld zien we doorgaans prijs cycli die een reeks higher highs en higher lows vertegenwoordigen. Traders zouden een stop loss onder elke swing low kunnen plaatsen, om zo lang mogelijk van de bullish run te profiteren.

Traders die geen stop loss gebruiken, kunnen in perioden van verhoogde marktvolatiliteit grote en significante verliezen ondervinden. Helaas is dit nog altijd een veel voorkomende realiteit, ook al is het plaatsen van de stop loss orders mogelijk op vrijwel alle handelsplatformen mogelijk en vaak gratis beschikbaar.

Sommige traders kiezen ervoor hun positie handmatig te sluiten. Dit blijkt in de praktijk een hele opgave – zeker in volatiele tijden kan dit letterlijk een dagtaak inhouden. Handelaren die een ‘high volatility strategy’ nastreven, zoals trading op nieuws gebeurtenissen of data publicaties vrezen soms dat toepassing van een stop zal betekenen dat hun order voortijdig wordt gesloten. Bijvoorbeeld naar aanleiding van de grotere prijsschommelingen die vaak naar aanleiding van deze events volgen.

Hoewel dit inderdaad kan voorkomen, zullen de mogelijke (extra) winsten doorgaans niet opwegen tegen de verliezen. Het is raadzaam in tijden van verhoogde marktvolatiliteit extra conservatief te zijn. De stop loss is het ideale compromis voor de handelaar die wilt profiteren van de explosieve prijsbewegingen die deze perioden kenmerken, maar tegelijkertijd de eventuele ‘downside’ zoveel mogelijk wilt minimaliseren.