Een passage uit het boek “Inleiding tot de Economie” van auteurs Lode Berlage en André Decoster uit hoofdstuk 17. Dit hoofdstuk werd geschreven door Paul de Grauwe. Zoals dit hoofdstuk in 2000 werd gepubliceerd, pagina 471:

Het vervolg op pagina 472:

Met stomheid was ik geslagen toen ik deze uitleg las. Wat hier “uitgelegd” staat, is de manier waarop de Federal Reserve “open markt” operaties verricht. Niet hoe de ECB dit doet. Zoals wel vaker geldt, “de duivel schuilt in de details”, maar in dit geval betreft dit detail de allerbelangrijkste bepaling in de statuten van de ECB: Artikel 123.

Artikel 123 vindt u in de “Geconsolideerde versie van het Verdrag betreffende de werking van de Europese Unie” (klik hier en klik vervolgens op “47“) en luidt:

Artikel 123 is een “heilige grondslag”. Dit artikel verbiedt het de ECB om Europese overheden op welk niveau dan ook te financieren door haar tekorten te kopen. Lid 1 van artikel 123 is met de uitgebreide beschrijving meer dan duidelijk op dit punt: de ECB mag geen schuldbewijzen van overheden dan wel lagere overheidsorganen kopen. Derhalve wordt dit artikel ook wel het verbodsartikel op monetaire financiering genoemd.

Lid 2 is overigens een bepaling die ten overvloede duidelijk maakt, dat wanneer een genationaliseerde bank toegang nodig heeft tot de liquiditeitsfaciliteiten van de ECB deze bepaling niet van toepassing is. Indien bijvoorbeeld een kredietinstelling (lees: bank) door omstandigheden genationaliseerd is, dan kan deze bank bij de ECB nog steeds liquiditeiten (lees: krediet) blijven lenen ondanks dat zij in dat geval een staatsinstelling is. Normaliter lenen banken met bijvoorbeeld staatsobligaties als onderpand kredieten bij de ECB. Dit tweede lid is met name bedoeld om verwarring over het algemene verbod op monetaire financiering te voorkomen.

Foutieve uitleg ECB, juiste uitleg Federal Reserve

Wat uit artikel 123 volgt, is dat het voorbeeld dat Paul de Grauwe in het lesboek geeft in de praktijk helemaal niet kan!! Dat levert een saillante vraag op, want wat doet deze onjuiste uitleg in een studieboek? Als je als student niet op je studieboek en de kennis van de professor kan vertrouwen dan gaat er zonder enige twijfel iets mis.

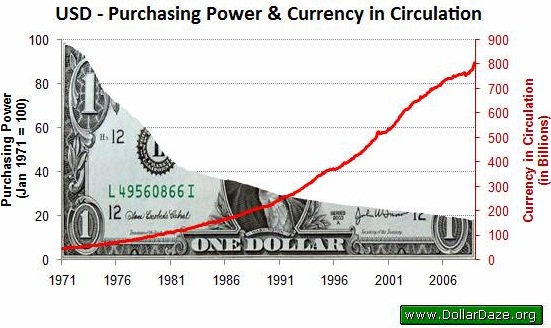

Wat het voorbeeld wèl doet is het juist uitleggen van hoe de Federal Reserve werkt. Dit voorbeeld lijkt daarmee dan ook één op één overgenomen te zijn vanuit een Amerikaans of Brits studieboek. De Federal Reserve kan namelijk met de beschreven open markt operaties wel de geldhoeveelheid laten toenemen. Anders gezegd, de Fed mag wèl monetair financieren en het Amerikaans begrotingstekort kopen met vers geprinte dollars. Dit onderscheid maakt het Angelsaksische model wezenlijk anders dan het ECB model.

Direcete monetaire financiering of indirecte monetaire financiering?

De Federal Reserve koopt Amerikaanse staatsobligaties echter niet direct van het Amerikaanse ministerie van Financiën. Indien dit wel het geval zou zijn, dan zouden marktpartijen geen enkele invloed hebben op de rentevoet die de Amerikaanse overheid betaalt. Anders gezegd, het zou betekenen dat de veilingen van Amerikaanse staatsobligaties doorgestoken kaart zijn en daarop kunnen markten niet vertrouwen.

Omdat er geen sprake mag zijn van een “doorgestoken kaart”, koopt de Federal Reserve op indirecte wijze Amerikaanse staatsobligaties. Dat doet zij via de “open markt”. Feitelijk koopt de Fed Amerikaanse staatsobligaties van “primary dealers”. Dit zijn de officiële handelsagenten van het Amerikaanse ministerie van Financiën die Amerikaanse staatspapier distribueren (lees: door verkopen) onder particuliere en institutionele beleggers.

Primary Dealer Complex

Deze driehoeksrelatie tussen 1) Federal Reserve, 2) de US Treasury en 3) de Primary Dealers, of zoals ik hier doorgaans aan refereeer, het “Primary Dealer Complex”, is er één die niet gevrijwaard is van problemen of vormen van manipulatie. Professor Antal Fekete heeft de problemen van deze “marktstructuur” in het verleden meermaals uiteengezet (zie bijvoorbeeld zijn artikel “There's no business like the bonds business“) en zijn uiteenzetting van deze problemen verdient opgenomen te worden in lesmateriaal; het is nogal belangrijk.

Deze open markt transacties van de Fed zijn namelijk door hun karakter goed te voorspellen en dat betekent dat de Fed, de Primary Dealers impliciet subsidieert door hen toe te staan de Federal Reserve een stap voor te zijn bij het kopen van Amerikaanse staatsobligaties. Anders gezegd, banken verdienen geld aan het kopen van Amerikaanse staatsobligaties die zij vervolgens duurder doorverkopen aan de Federal Reserve. Banken verdienen daarmee 'gratis' geld en niet onbelangrijk, de rentecurve voor Amerikaans schuldpapier wordt ermee kunstmatig beïnvloedt waardoor de “markt” vanwege hun speculatie op de obligatiemarkt een “verkeerd” signaal afgeeft. Het leidt ertoe dat risico's als het ware worden opgeblazen.

Hoe Amerika van Europa verschilt..

De onjuiste uitleg is in de herdrukken door een andere indeling “verdwenen”, maar dat maakt deze onjuiste voorstelling van zaken niet minder “fout”. Immers, hoe je het wendt of keert, studenten economie die uit dit boek onderwijs hebben gekregen, hebben een pertinent onjuiste uitleg gekregen over het beleidsinstrumentarium van de ECB. Bovendien worden de negatieve aspecten van “monetaire financiering” die via deze weg plaatsvinden, weggelaten.

Het belangrijkste dat u wat mij betreft moet onthouden aan de hand van dit voorbeeld is het verbod op monetaire financiering door de ECB. Zolang het de ECB verboden blijft om over te gaan tot monetaire financiering zal de euro als valuta wezenlijk verschillen van de dollar. Ook belangrijk is dat u zich aan de hand van dit voorbeeld een voorstelling kunt maken dat er bij een academische opleiding economie, het nodige kan misgaan en te verbeteren valt. Helaas verschilt in dit opzicht Europa niet veel van Amerika..