De Bank for International Settlements waarschuwt in haar nieuwste rapport voor de gevolgen van een plotselinge afwaardering van bedrijfsobligaties. Mocht de economie in een neerwaartse spiraal komen, dan zal het voor veel bedrijven moeilijker worden om geld te lenen. Dat kan leiden tot meer afwaarderingen, waardoor de economie in een nieuwe recessie belandt.

De bank der centrale banken merkt op dat bedrijven in de Verenigde Staten sinds de crisis van 2008 op grote schaal geld hebben geleend tegen zeer gunstige voorwaarden. De Federal Reserve hield de rente laag, waardoor het voor bedrijven goedkoper was om geld te lenen dan om nieuwe aandelen uit te geven.

Risicovolle bedrijfsobligaties

Deze vloedgolf aan krediet ging niet naar de meest kredietwaardige bedrijven, want cijfers van de BIS laten zien dat vooral de markt voor leningen met een ‘BBB’ kredietstatus de laatste jaren groeide. Dat zijn leningen met een middelmatige kredietscore, tussen het risicovolle high-yield schuldpapier en de meest veilige obligaties met een A-score.

Dat de markt voor dit soort middelmatige leningen de afgelopen jaren sterk is toegenomen mag geen verrassing heten. Het meest veilige schuldpapier levert amper rendement op, waardoor veel beleggingsfondsen zijn uitgeweken naar beter renderende leningen met een BBB-kredietscore.

Toename van minder kredietwaardige bedrijfsobligaties brengt risico’s met zich mee (Bron: BIS)

Verkoopgolf mogelijk

Zowel in de Verenigde Staten als in Europa is de markt voor het BBB-schuldpapier inmiddels groter dan de markt voor het obligaties met een kredietscore hoger dan ‘A’. Dat is een gevaarlijke situatie, omdat veel institutionele beleggers verplicht zijn een bepaald gedeelte van hun vermogen in veilige leningen te beleggen.

In een situatie waarin bedrijfsleningen met een BBB-score een afwaardering krijgen zullen veel beleggingsfondsen deze leningen moeten verkopen. Volgens BIS-economen Sirio Aramonte en Egemen Eren kan dat ingrijpende gevolgen hebben op de obligatiemarkt. Daarover zeggen ze het volgende:

“Een op kredietstatus gebaseerd beleggingsmandaat kan leiden tot een uitverkoop. Als, door toedoen van economische zwakte, genoeg verstrekkers van bedrijfsobligaties worden afgewaardeerd van BBB naar junk status, dan zullen beleggingsfondsen en andere marktparticipanten met een ‘investment grade’ beleggingsmandaat gedwongen worden in korte tijd grote hoeveelheden obligaties te verkopen.

[…]

Het is een redelijke aanname dat de terugkeer naar een afwaardering als die van 2009 een herbalancering van de beleggingsportefeuilles kan veroorzaken die groter is dan het dagelijkse handelsvolume in de markt voor bedrijfsobligaties.”

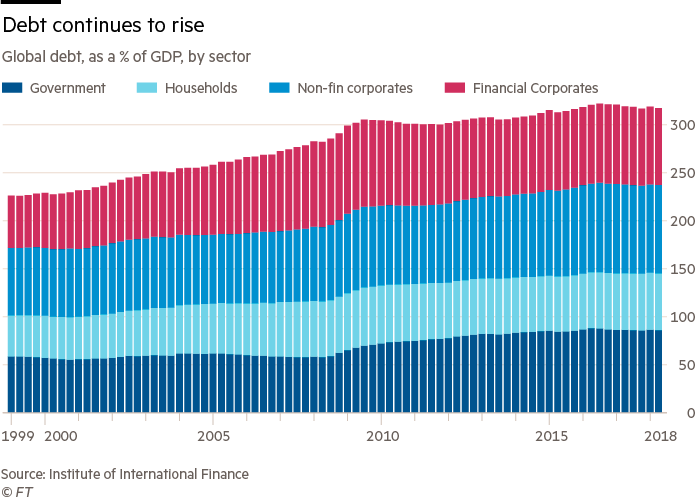

Schulden blijven een probleem

Beleggingsfondsen in de Verenigde Staten en in Europa hebben volgens de BIS vandaag de dag een veel grotere blootstelling aan deze categorie van BBB-obligaties dan vlak na de kredietcrisis van 2008. Komt er weer een jaar als 2009, waarin het aantal faillissementen sterk toeneemt, dan zal dat een zeer negatieve impact hebben op het beheerd vermogen van beleggingsfondsen.

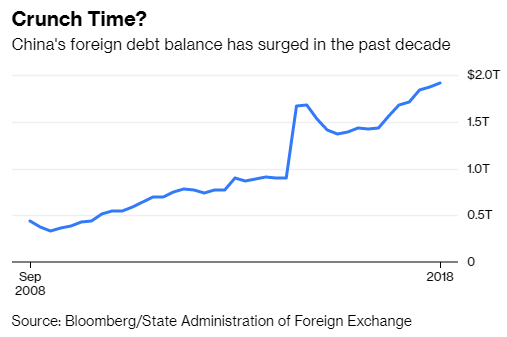

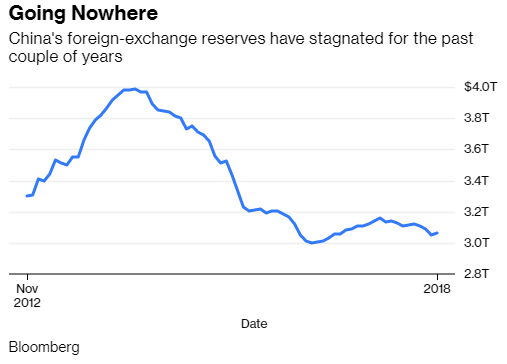

De Federal Reserve besloot begin dit jaar de rente niet verder te verhogen. Mogelijk deed ze dat om de druk op de obligatiemarkt te verlichten. Een stijgende rente kan bedrijven in de problemen brengen die leningen met een lage rente moeten doorrollen. Niet alleen in de Verenigde Staten, maar ook in de rest van de wereld. Het is een wereldwijd probleem, omdat ook bedrijven in andere landen in dollars geleend hebben.

We kunnen er bijna niet onderuit. Onze economie is verslaafd aan schulden en iedere poging om de geldkraan dicht te draaien lijkt acuut stress te veroorzaken op de financiële markten. Een verontrustende conclusie, zeker nu de grenzen van conventioneel monetaire beleid zijn bereikt. De ECB start een nieuwe ronde van liquiditeitssteun voor banken, de Federal Reserve durft de rente niet meer te verhogen en de Bank of Japan overweegt zelfs meer stimuleringen. We hebben de problemen van 2008 enkel voor ons uit geschoven…

Deze column verscheen eerder op Goudstandaard