Goldman Sachs schrijft in een recent rapport (via Zero Hedge) het volgende:

“De tweede helft van 2012 zagen we een beslissende verschuiving in het monetaire beleid in de VS. Eén aspect daarvan was de verschuiving naar een QE programma van $85 miljard per maand zonder een vastgestelde einddatum. Het andere aspect – waar we vandaag de focus op leggen – was de keuze voor een werkloosheidspercentage van 6,5% als grens voor de eerste renteverhoging. De motivatie voor de overstap van een datum naar een einddatum die bepaald wordt door een economische indicator is simpel. Het is voor een centrale bank veel logischer om middels een economische indicator de verwachtingen bij te sturen dan om een specifieke datum te selecteren.

[…]

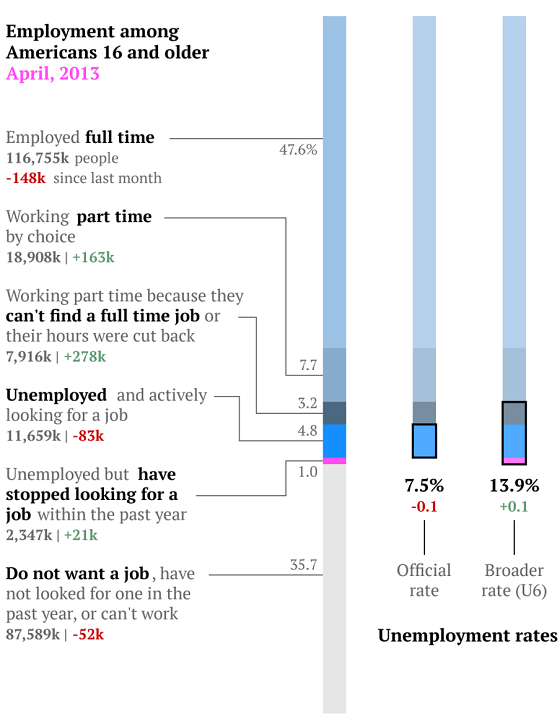

Maar een grens van 6,5% werkloosheid is niet de ideale doelstelling. De reden daarvoor is dat het werkloosheidscijfer in toenemende mate verstoord wordt door een daling van de participatiegraad van de beroepsbevolking. Die is sinds het begin van de huidige recessie al met 2,7 procentpunt gezakt (red: staat nu op het laagste niveau in bijna dertig jaar tijd).”

Een gedeelte van deze daling hangt volgens Goldman Sachs duidelijk samen met de vergrijzing van de Amerikaanse bevolking. Hierdoor verschuift het percentage Amerikanen boven de 16 jaar en daarmee de noemer van de participatiegraad. Onderstaande grafiek laat zien dat de veranderde samenstelling van de Amerikaanse populatie verantwoordelijk is voor 1,2 procentpunt van de daling van de participatiegraad. Deze daling is structureel en zal naar verwachting in de nabije toekomst aanhouden in een tempo van 0,2 procentpunt per jaar.

De tweede verklaring voor de daling van de participatiegraad is een meer zorgelijke ontwikkeling. Goldman Sachs schrijft:

“De verschuiving van werkloosheid naar inactiviteit maakt het werkloosheidspercentage een minder geschikte indicator voor de algehele conditie van de Amerikaanse arbeidsmarkt. Dit heeft implicaties voor het beleid van de Federal Reserve, omdat het impliceert dat het comité nog steeds ver verwijderd is van de vervulling van haar tweede mandaat: het zorgen voor volledige werkgelegenheid.

De Federal Reserve Act schrijft voor dat de centrale bank moet streven naar een ‘maximale werkgelegenheid’ en niet naar een minimale werkloosheid. Dat was in het verleden geen onderwerp van discussie, maar het wordt nu steeds belangrijker. De directe implicatie is dat de Federal Reserve haar doelstellingen moet heroverwegen. We hebben drie opties op een rij gezet voor de Amerikaanse centrale bank, in oplopende volgorde van agressiviteit.

- Benadrukken dat de 6,5% werkloosheid alleen een grens is. Het percentage alleen hoeft niet voldoende te zijn om een renteverhoging door te voeren.

- Aanpassen van het getal. De Fed kan de grens van 6,5% verder verlagen en nog steeds de focus houden op het terugdringen van de werkloosheid. Dat zou een pragmatische manier zijn om te corrigeren voor de daling van de participatiegraad.

- Het veranderen van de methodiek. De Fed kan ook een percentage nastreven van de populatie tegenover het aantal werkenden. Onderstaande grafiek laat dat ook zien. Deze employment ratio (EMRATIO) kan het onderliggende probleem beter adresseren, namelijk het probleem dat het werkloosheidscijfer een minder nuttige statistiek geworden is.”