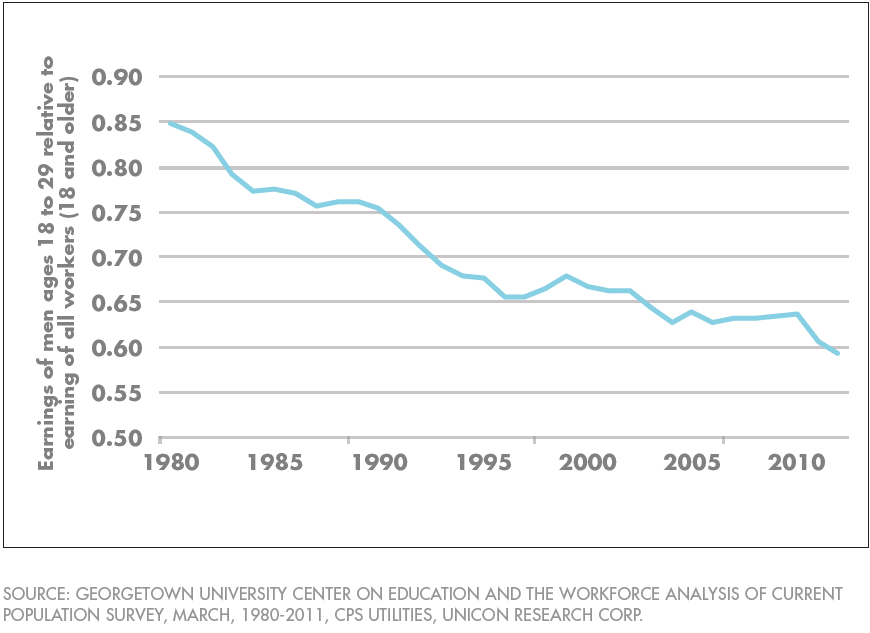

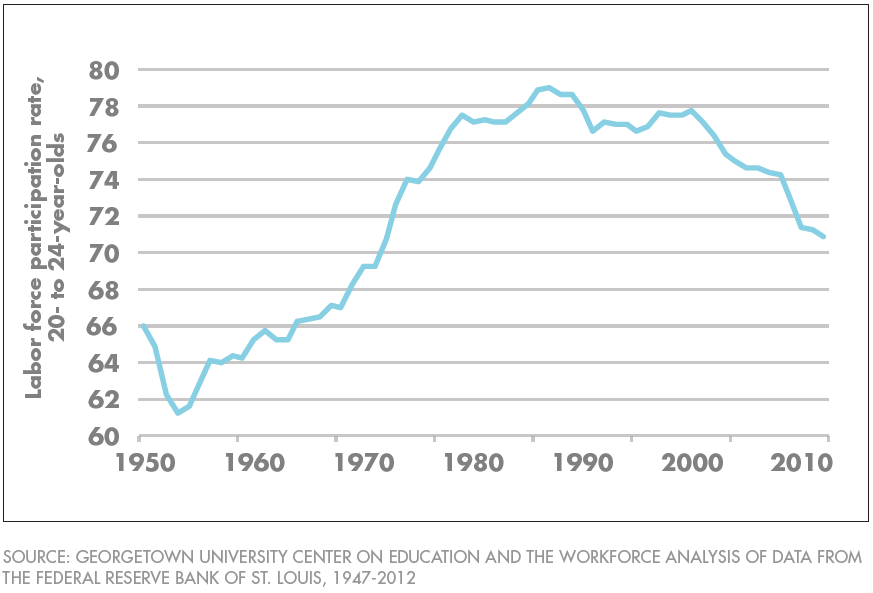

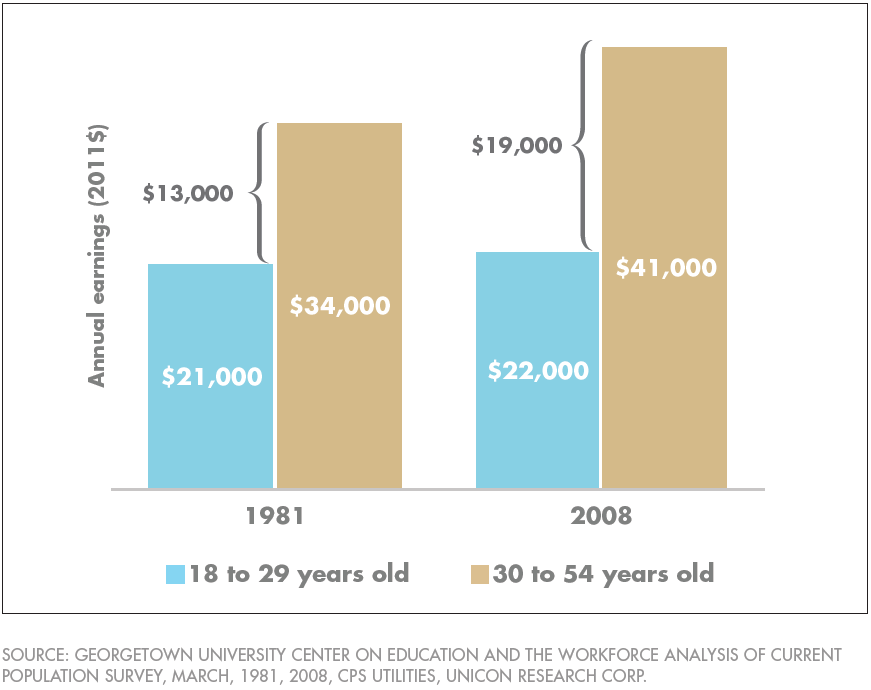

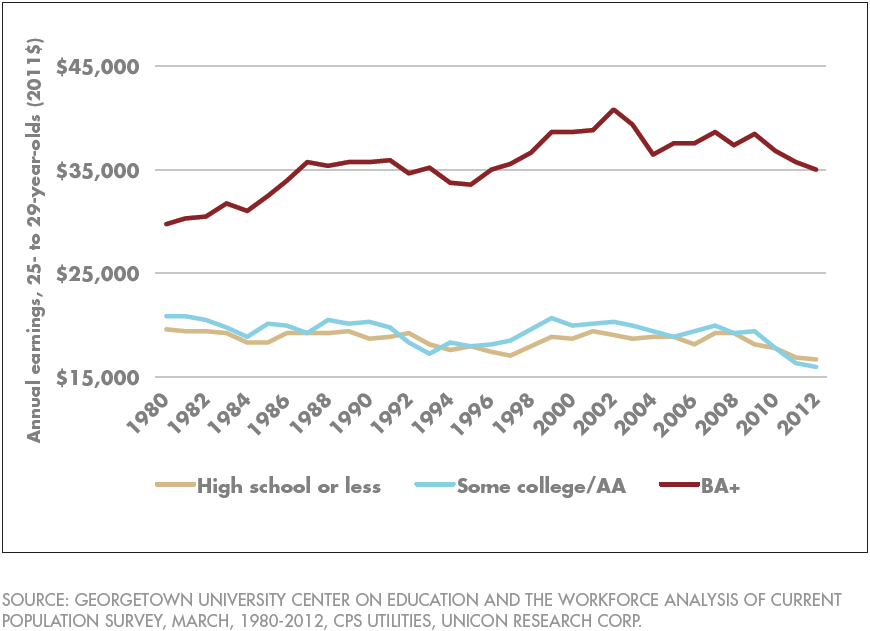

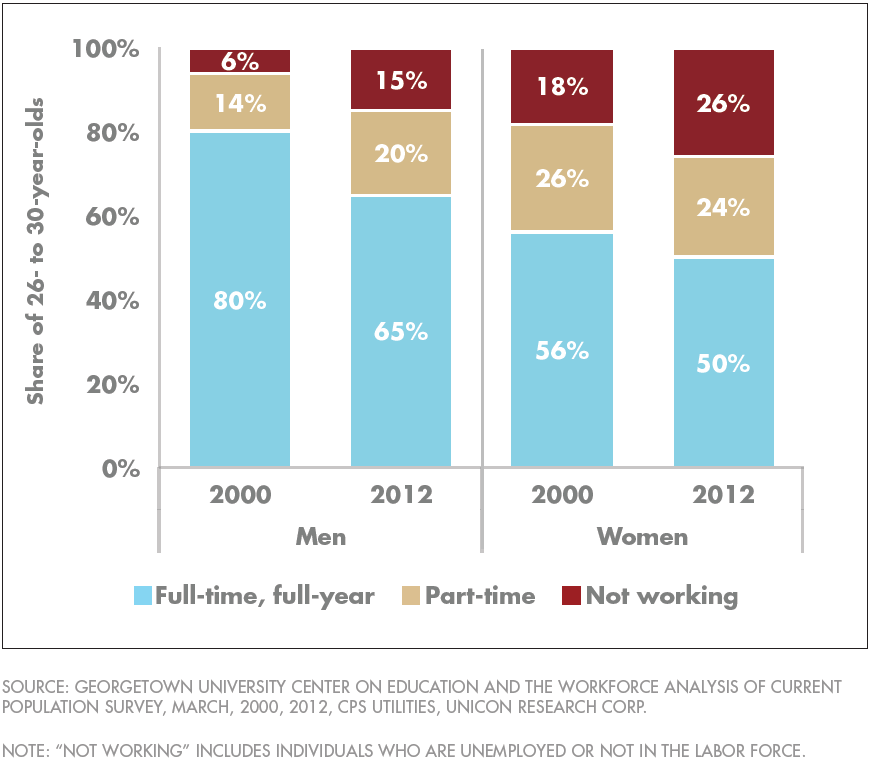

De volgende grafieken op King World News laten zien dat goud, zilver en de mijnbouwaandelen op dit moment meer oververkocht zijn dan na afloop van de bull-market van 1980. Dat is althans de conclusie die we kunnen trekken op basis van de MACD, een technische indicator die weergeeft hoe sterk de prijsontwikkeling afwijkt van de trend. Vooral het sentiment in de mijnbouwaandelen is uitermate negatief. Dezelfde technische indicator suggereert dat de Amerikaanse S&P 500 op dit moment extreem overgewaardeerd is en dat het optimisme bijna even groot is als in 1999! Historische extremen dus…

Historische prijsontwikkeling en trend goud

Historische prijsontwikkeling en trend zilver

Historische prijsontwikkeling en trend mijnbouwaandelen

Historische prijsontwikkeling en trend S&P500

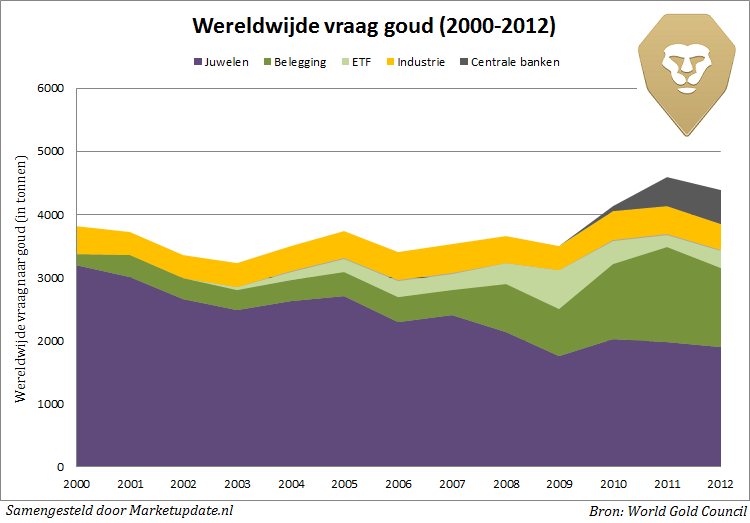

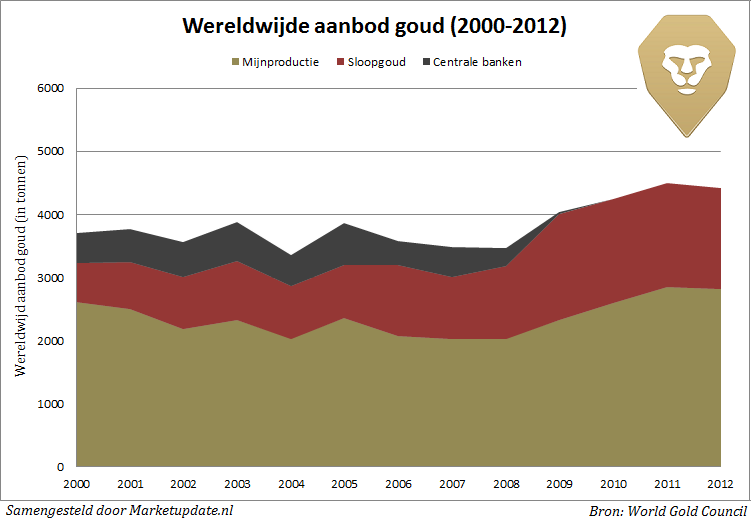

Deze lange termijn grafieken met MACD-indicator van David P. op King World News zijn weer een illustratie van historische extremen binnen de financiële industrie. Het dalende lange termijn momentum van de elektronische goudprijs en goudmijnaandelen bereikt historische dieptepunt, terwijl sommige andere aandelen-indexen all-time-highs noteren. De money bubble ging niet meer door de elektronisch goudprijzing en wel toenemend door sommige aandelenindexen. Allemaal aangestuurd door maatregelen van de centrale banken die de kapitaalstromen sturend versluizen.

De historische extremen – waarvan hier sprake is – kunnen en zullen nooit zo extreem blijven of véél extremer aanhouden! Zelfs binnen deze vervalste financiële industrie met haar fictieve waarderingen is er nu verhoogde kans op minstens een technische correctie van die extremen. De manipulatieve money-masters die deze extremen bewerkstelligden, doen dit niet (nooit) vrijblijvend en weten hun winsten ook altijd veilig te stellen. Misschien ligt hier wel een gouden kans aan de voeten van de avontuurlijke speculant?

Extremen verder oprekken?

Extremen kunnen ook altijd nog extremer geduwd worden. Misschien kunnen we al de eventuele belangen voor een nog lagere goudprijs van $1.000 tot $800 per troy ounce niet zo goed inschatten? Daarom moeten we de fysieke goudvloei op de voet blijven volgen (o.a. bij Koos Jansen). Maar de XAU goudmijnindex ligt er, op sterven na, doodziek bij. Bij een verder overdreven dalende goudprijs stokt op een gegeven moment ook het goudmetaal aanbod van de vele zwakke handjes. Dat zullen we evenwel moeten afwachten en ondervinden. Het blijft voorlopig een raadsel waarom 2013-gloom/doom dan zou overlopen in 2014-boom met het minderen van monetaire stimulus!? Welke kapitaalstroom-begeleidende monetaire interventies gaan we dan nu verwachten & krijgen? Gaat krediet nu terug inflatoir in het economisch systeem? Dat zijn allemaal factoren die een rol spelen bij het management van de goudprijzing en de vloei van fysiek goud van West naar Oost. Het extreem stijgingsmomentum van de beurzen (zie MACD indicator) riskeert gevaarlijk door het dak te gaan. Dit moet dan ook economische groei stutting krijgen om te kunnen doorgaan in de 2014-boom. Dat is zeker niet gegarandeerd... Door: 24 karaatDisclaimer: De artikelen van gastschrijver 24 karaat zijn op persoonlijke titel geschreven en hoeven daarom niet altijd de visie van Marketupdate te vertegenwoordigen. Marketupdate geeft geen beleggingsadvies en de artikelen van 24 karaat moeten ook niet als zodanig worden aangemerkt. Marketupdate heeft geen geld ontvangen of betaald voor de bijdragen van 24 karaat.