Het is standaard. Als het in de VS en China economisch iets minder gaat, dan gaat het in Europa veel minder. Dat lijkt in 2019 weer het geval. Met een verwachte groei van 6 tot 6,5 procent doet de Chinese economie het heel slecht. In decennia is de groei niet zo laag geweest. Ook de verwachtingen voor de VS zijn omlaag bijgesteld. De kans dat de economie dit jaar nog met pakweg 3% gaat groeien is ongeveer 20%. Voor de Eurozone wordt de kans op een krachtige groei op nagenoeg 0% gesteld, terwijl de verwachting dat dit werelddeel wegzinkt in een korte recessie op 25% geschat wordt.

De kwetsbaarheid van Eurozone voor externe schokken mag geen verrassing zijn. Het belangrijkste land, Duitsland, leunt voor zijn economie zwaar op de internationale handel en daar zit door de handelsoorlog tussen China en de VS en het daarmee gepaard gaande protectionisme behoorlijk de klad in. Mocht de zone in een recessie wegzinken, dan is het zeer denkbaar dat de problemen van gisteren weer de kop op steken in de vorm van een mogelijke default van een of meerdere lidstaten. Ook kan de discussie over een mogelijk opbreken van de eurozone weer de oplaaien. Of we het nu leuk vinden of niet, het concurrerend vermogen van landen in het zuiden, noorden en oosten loopt zeer sterk uiteen. In tijden van recessie zullen landen in het oosten en zuiden onevenredig zwaar getroffen worden en dat kan in die landen, maar ook tussen landen, voor de nodige stress zorgen.

Wat kan Europa doen?

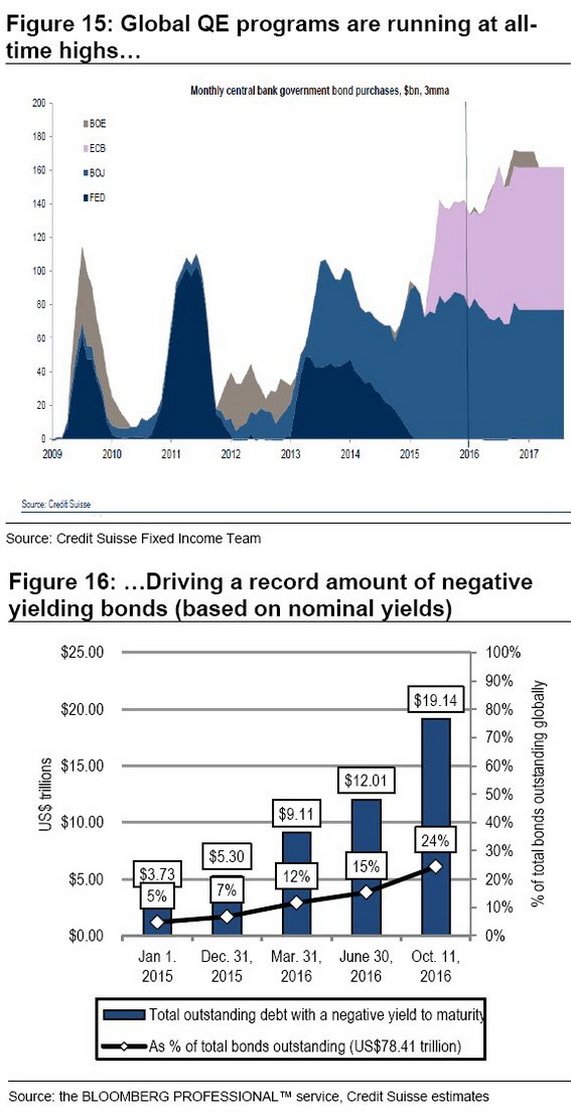

Het treurige van het verhaal is dat de Eurozone weinig middelen ter beschikking heeft om een neergang te bestrijden. Het is de ECB verboden het verruimingsbeleid op Japanse schaal te voeren. Tegelijkertijd zou een periode van deflatie voor de nodige stress in een aantal lidstaten kunnen zorgen. Het is dus begrijpelijk dat Mario Draghi op buitengewone stappen zint. De stand van zaken oogt zorgelijk. De kerninflatie is pakweg 1%, terwijl de ECB-rente nagenoeg 0% is.

Hoe moeten de centrale bank en de Eurozone een behoorlijke recessie te lijf gaan? Het lijkt logisch om het bestaande opkoopprogramma in ieder geval niet terug te draaien bij gebrek aan andere oplossingen. Het politieke probleem is dat dit programma in een aantal lidstaten als Nederland en vooral Duitsland nooit populair is geweest. Het tweede probleem is dat de ECB nu al tegen de grenzen aanloopt van wat wettelijk is toegestaan.

Een voorbeeld maakt dat duidelijk. De ECB mag pakweg 25% van de Duitse staatsschuld in bezit hebben. Nu al is dat 22%. De juridische spelregels beperken de slagkracht van de centrale bank. Terzijde, op zich zijn die beperkingen wel te begrijpen. Het is niet gezond dat de ECB de dominante financier in de zone wordt. Ook moet voorkomen worden dat het landen met grote schulden, zoals Italië, extra gaat steunen.

ECB loopt tegen grenzen van mandaat aan met haar opkoopprogramma (Bron: Financial Times, Bruegel)

Monetaire of fiscale stimulering?

Maar wat dan? Is fiscale expansie een mogelijkheid? Voor een land als Duitsland met zijn grote overschotten zou dat een probaat middel zijn. Op Europese schaal schiet een fiscale expansie in Duitsland te kort. Misschien moet de ECB de obligaties van een Europese instelling als de Europese Investeringsbank gaan opkopen. Zodoende zou het een zeer groot, op Europese leest geschoeid, investeringsprogramma kunnen ondersteunen.

Het is maar zeer de vraag of zoiets mogelijk zal blijken, zelfs als de Eurozone weer wegzakt in een crisis. Daar is weinig voor nodig, maar scherpslijpers zullen erop blijven hameren dat het beleid van de ECB illegaal of in ieder geval dom is. Daarbij verliezen ze de mogelijke schade van een nieuwe recessie voor het gemak uit het oog. Misschien moeten ze een voorbeeld nemen aan onze voorouders, de Romeinen. Dit zeer legalistisch ingesteld volk had als stelregen dat de veiligheid van de republiek het hoogste goed, de hoogste wet was. Immers, als het systeem niet meer veilig is, dan is niets meer veilig. Waarvan akte!

Cor Wijtvliet

Deze bijdrage is afkomstig van www.corwijtvliet.nl

Tot slot:

- Hebt u opmerkingen en/of vragen? Mail ze gerust aan: [email protected]

- Of via mijn twitteraccount: @wijtvliet

- Voor meer door mij geschreven artikelen bezoekt u mijn website: www.corwijtvliet.nl

- Of bezoek www.Beurshalte.nl

- Ontvangt u het Cor Wijtvliet Journaal niet rechtstreeks? Abonneert u zich dan hier!

Vindt u deze columns van Cor Wijtvliet interessant, dan kunt voor €25 per jaar donateur worden van het CorWijtvlietJournaal. Ook kunt u een geheel vrijwillige bijdrage overmaken naar NL14RABO0156073676, ten name van Wijtvliet Research.

Donateurs krijgen niet alleen zonder vertraging het CorWijtvlietJournaal in hun mailbox, maar kunnen ook rekenen op een wekelijkse extra nieuwsbrief met vijf beleggingstips van Cor Wijtvliet. Neem voor meer informatie contact op met Cor Wijtvliet via het hierboven genoemde mailadres.