De prijs van platina zal dit jaar stijgen naar meer dan $1.700 per troy ounce, terwijl de prijs van palladium dit jaar een nieuw recordniveau van $940 per troy ounce zal bereiken. Dat schrijft Thomson Reuters GFMS in haar vandaag gepubliceerde Platinum and Palladium Survey 2014. Door stakingen in de Zuid-Afrikaanse platinamijnen zal de productie van dit edelmetaal naar verwachting lager uitvallen, terwijl de vraag naar het metaal bij beleggers zal toenemen. Als gevolg hiervan voorziet het GFMS in 2014 een tekort van 700.000 troy ounce platina. Ook in de markt voor palladium verwachten analisten van het GFMS een tekort, omdat de productie van de mijnen afneemt.

Platina

Het wereldwijde aanbod van platina groeide vorig jaar met 2,8% door een stijgende productie van mijnen en door een toename in recycling van katalysatoren. De groei werd ietwat getemperd door een kleiner aanbod van platina uit de smelt van oude juwelen. Wereldwijd daalde de vraag naar platina met 4,7%, een daling die toegeschreven kan worden aan de glas- en de petroleumindustrie.

De mijnbouwproductie van platina vindt grotendeels plaats in Zuid-Afrika. In 2013 werd bijna 72% van al het platina in dit land uit de grond gehaald. Daarmee is de markt voor platina erg gevoelig voor schommelingen. Door stakingen heeft de productie van het edelmetaal in veel Zuid-Afrikaanse platinamijnen enige tijd stilgelegen, waardoor het aanbod op de wereldmarkt krapper werd.

Stakingen in Zuid-Afrika zetten productie platina onder druk

Meeste platina wordt geproduceerd in Zuid-Afrika

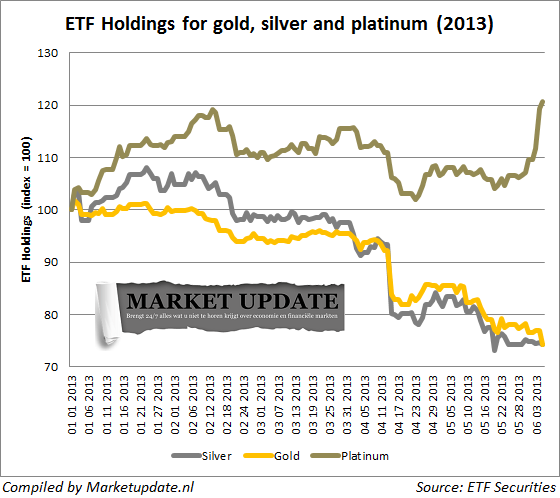

De krapte op de platinamarkt werd in 2013 versterkt door beleggers, die vorig jaar massaal in platina-ETF's stapten. De gecombineerde positie van de ETF's groeide vorig jaar met 55% naar een totaal van 2,53 miljoen troy ounce. Beleggers die

platina kopen doen dat omdat ze verwachten dat de tekorten tot hogere prijzen zullen leiden. Het resultaat was een groot tekort, zoals op onderstaande tabel goed te zien is.

Overzicht platina markt sinds 2004

Katalysatoren

Platina wordt voornamelijk gebruikt voor katalysatoren van verbrandingsmotoren. Deze markt liet het afgelopen jaar groei zien in China en Noord-Amerika, maar die groei werd volkomen teniet gedaan door een dalende vraag vanuit Europa. Door de stijging van de platinaprijs wordt palladium vaker als alternatief gebruikt. Ook worden er steeds meer katalysatoren gemaakt waar helemaal geen platina en palladium meer in verwerkt zitten.

Katalysatoren gebruiken steeds vaker palladium in plaats van platina

In de chemiesector groeide de vraag naar platina met 14% naar het hoogste niveau ooit gemeten. Zoals gezegd daalde de vraag naar platina vanuit de petroleum- en glasindustrie. De vraag naar platina voor juwelen steeg het afgelopen jaar met 1% naar ongeveer 2,29 miljoen troy ounce, een stijging die werd afgeremd door een zwakke vraag naar platina sieraden vanuit de Aziatische markt. Zoals de cijfers uit de tabel laten zien wordt maar een fractie van het wereldwijde aanbod van platina gekocht door beleggers. Wel werd deze fractie vorig jaar substantieel groter. De volgende grafiek laat zien hoeveel platina er in ETF's zit.

Platina ETF's zijn in 2013 sterk gegroeid

Palladium

Het wereldwijde aanbod van palladium groeide in 2013 met 1,8%, een groei die voornamelijk gedreven werd door recycling van autokatalysatoren. De toename in recycling viel een dalende mijnbouwproductie van palladium op. De vraag naar dit edelmetaal groeide het afgelopen jaar met slechts 0,2%, een groei die gedreven werd door de chemiesector en door de auto-industrie. De groei uit deze sectoren ving een dalende vraag naar palladium voor juwelen op, aldus het GFMS. De volgende tabel laat het totale aanbod en de totale vraag naar palladium zien sinds 2004.

Overzicht palladium markt sinds 2004

Driekwart van de wereldwijde mijnbouwproductie van palladium is afkomstig uit Rusland en Zuid-Afrika. Noord-Amerika produceert 15% en de rest van de wereld neemt de resterende 10% voor haar rekening. In een grafiek ziet dat er als volgt uit. Zoals u ziet stijgt de productie van zowel platina als palladium al jaren niet meer, ondanks de sterk gestegen prijzen van beide edelmetalen.

Wereldwijde productie van palladium

Tekorten

De markt voor palladium kampt al jaren met tekorten, want 2013 was het zevende jaar op rij waarin de vraag groter was dan het aanbod. Het tekort is met 1,03 miljoen troy ounce ook niet eerder zo groot geweest. De tekorten worden opgevangen met strategische voorraden van palladium, die volgens het GFMS een omvang hebben van naar schatting 8,8 miljoen troy ounce. Die voorraad is voldoende om de markt nog elf maanden van palladium te voorzien. Ook in de ETF's zitten veel bovengrondse voorraden. De volgende grafiek laat zien dat het ongeveer 2 miljoen troy ounce is.

Palladium ETF's groeien de laatste jaren minder snel

Overzicht

In het Platinum and Palladium Survey 2014 staan nog veel meer cijfers over de markt voor platina en

palladium. Dit rapport kunt u raadplegen via de website van het GFMS. We sluiten af met een grafiek waarin de koersontwikkeling en de belangrijkste gebeurtenissen in de markt van het afgelopen jaar zichtbaar zijn. Klik op de grafiek voor een leesbare versie.

Overzicht: Wat gebeurde er op de markt voor platina en palladium?

Lees ook onze samenvatting van het GFMS rapport over de goudmarkt