Mario Draghi zou wel eens de eerste president van de Europese Centrale Bank kunnen worden die gedurende zijn hele ambtsperiode van acht jaar niet een keer de rente verhoogde. Toen de Italiaan in 2011 aan het hoofd van de centrale bank kwam zat Europa midden in een ernstige schuldencrisis, waardoor hij al snel gedwongen werd de gereedschapskist van de centrale bank tevoorschijn te toveren (en leeg te halen).

Onder leiding van Draghi verlaagde de centrale bank de rente in een aantal stappen naar nul procent, verstrekte ze voor miljarden aan kortlopende leningen aan de bankensector en begon ze voor het eerst in haar jonge geschiedenis op grote schaal staatsobligaties op te kopen. Alles werd uit de kast gehaald om de economie weer aan te jagen en anno 2018 kunnen we concluderen dat het ze inderdaad gelukt is.

Op het eerste gezicht lijkt het alsof de ECB de situatie weer onder controle heeft. De economie groeit weer, banken verstrekken weer kredieten en iedereen is weer blij. Ondanks de extreem lage rente en het opkopen van meer dan €2.000 miljard aan obligatie blijft de inflatie nog steeds onder twee procent. Hebben centrale banken dan eindelijk een nieuw evenwicht gevonden?

Waar is de inflatie?

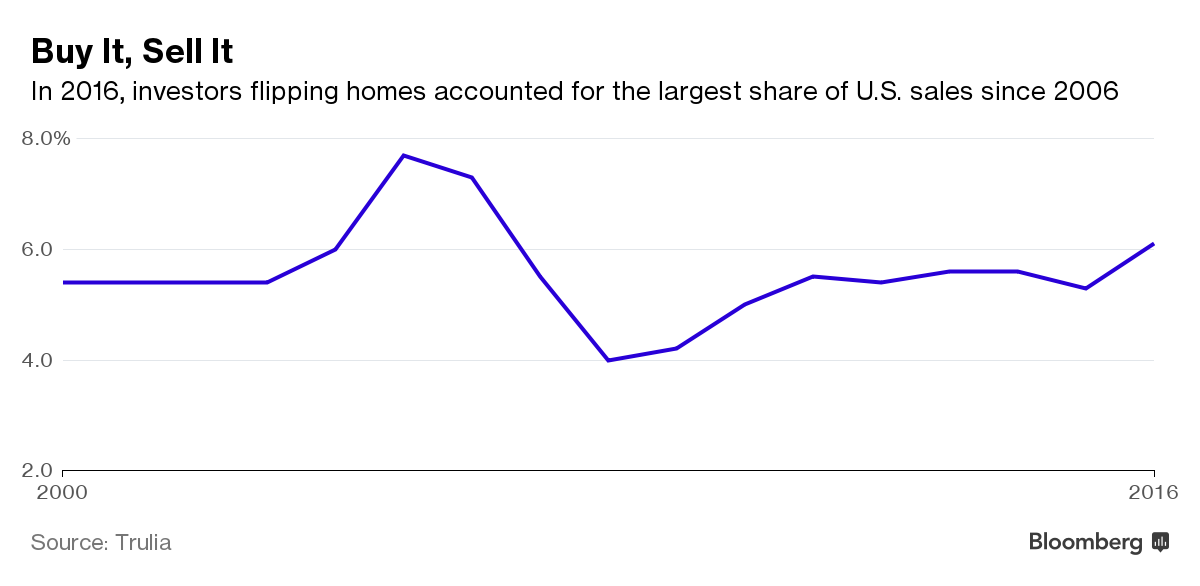

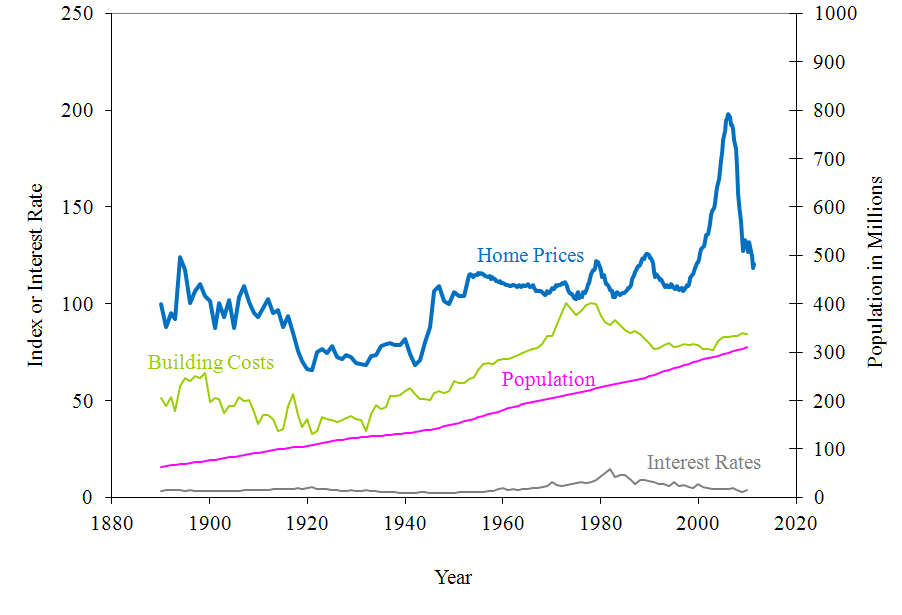

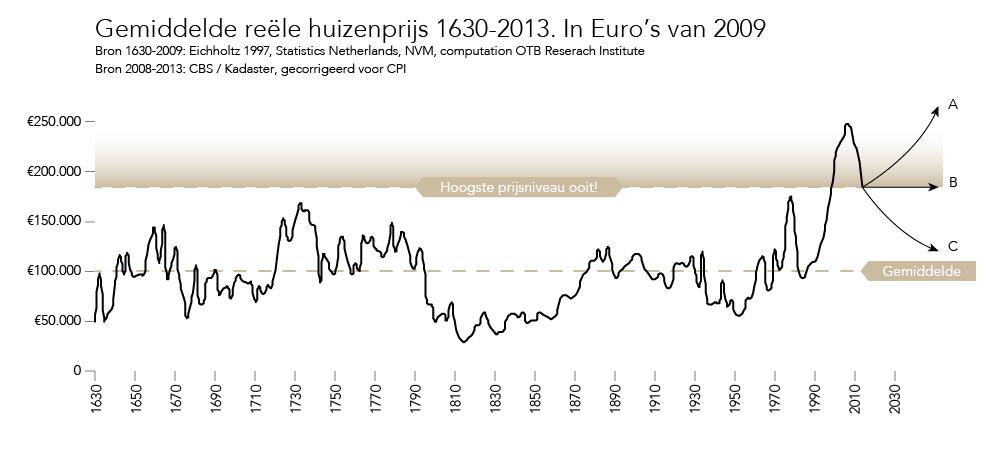

Draghi en andere centrale banken kijken naar de officiële inflatiecijfers en zien dat het goed is. Maar beseffen ze ook dat er met al dat goedkope geld een nieuwe bubbels op de huizenmarkt werden geblazen? In het Verenigd Koninkrijk, Canada, Australië, Zweden, Nederland… overal gingen de huizenprijzen de afgelopen jaren door het dak.

Door de lage rente kunnen huishoudens opeens veel meer geld lenen, met als gevolg dat de huizenprijzen de laatste jaren alsmaar verder gestegen zijn. Daardoor voelen huizenbezitters zich rijk en durven ze ook meer geld uit te geven. Maar er komt een moment dat de prijzen niet meer verder kunnen stijgen, bijvoorbeeld omdat de rente weer toeneemt of omdat een deel van de potentiële huizenkopers simpelweg uit de markt wordt geprijsd.

Vastgoedbubbel

Dat moment lijkt in verschillende landen al bereikt te zijn. In Noorwegen begonnen de huizenprijzen vorig jaar voor het eerst weer te dalen, nadat er in 2016 nog een stijging van 12% geregistreerd werd. In Zweden gingen de huizenprijzen in november voor het eerst sinds 2012 omlaag, een daling die volgens Bloomberg toegeschreven kan worden aan strengere hypotheekeisen en een toegenomen aanbod van nieuwe woningen. De regering in Stockholm wil dat huizenbezitters met een hoge hypotheekschuld sneller aflossen, terwijl nieuwe hypotheken daar nog maximaal 85% van de koopsom mogen zijn.

Huizenprijzen in Zweden dalen weer (Bron: Bloomberg)

Ook in Canada lijkt het alsof de huizenmarkt haar top heeft bereikt. Stegen de prijzen vorig jaar op een gegeven moment met meer dan 30% op jaarbasis, nu zijn de prijzen in Toronto weer aan het dalen. Volgens de Toronto Real Estate Board zijn de woningen in deze stad sinds mei vorig jaar gemiddeld 8,9% in waarde gedaald. Dat is de sterkste daling ooit gemeten. Maar ook in Australië en in het Verenigd Koninkrijk zijn er steeds meer signalen die suggereren dat de woningmarkt op haar top is.

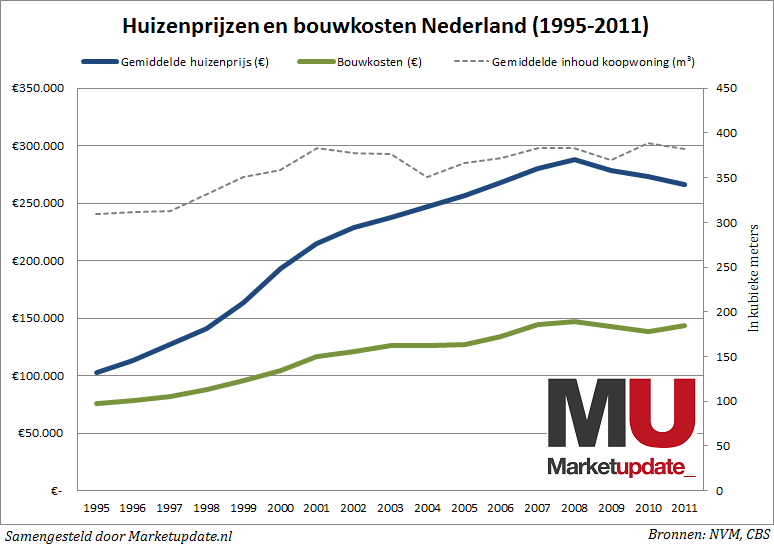

In Nederland stijgen de huizenprijzen nog, maar dat komt voor een belangrijk deel door het beperkte aanbod van nieuwe woningen. Door die schaarste lopen de prijzen nog sneller op en haken meer potentiële huizenkopers af.

Hoe lang gaat dit goed?

De kredietcrisis van 2008 werd voor een belangrijk deel veroorzaakt door een bubbel in vastgoed. Tien jaar later zijn we opnieuw een bubbel aan het blazen, terwijl centrale banken en overheden toekijken en het laten gebeuren. Wat gebeurt er als de rente weer gaat stijgen en de huizenprijzen dalen? Maakt Draghi nog mee dat het monetaire experiment van centrale banken eindigt met het uiteenspatten van de wereldwijde vastgoedbubbel?

Frank Knopers

Deze column van Frank Knopers verscheen eerder op Goudstandaard. Goudstandaard is gespecialiseerd in de verkoop en opslag van fysiek edelmetaal. Wilt u meer informatie over beleggen in edelmetalen? Bel ons op +31(0)88 46 88 488 of mail naar [email protected].