Het aantal tweeverdieners met een hypotheekschuld hoger dan de waarde van de woning is in de periode van 2005 tot en met 2010 alleen al met 16% gegroeid. Volgens het CBS gaat het hier om mensen die vlak voor de crisis een huis hebben gekocht en die sindsdien de waarde van hun woning fors hebben zien dalen. Niet alleen de daling van de huizenprijzen is problematisch, ook de aflossingsvrije hypotheek zorgt in steeds meer gevallen voor een negatief vermogen. De hypotheekschuld blijft in dit geval altijd even hoog, terwijl het onderpand waarmee de hypotheek aan het eind van de looptijd afgelost moet worden in waarde gezakt is.

Over de hele linie bekeken is de waarde van alle koopwoningen samen veel groter dan de hypotheekschuld die erop rust, maar steeds meer individuele gevallen belanden door de crisis in de gevarenzone. De Rabobank en ABN Amro verwachten volgend jaar namelijk een verdere daling van de huizenprijzen met gemiddeld 7 of 8 procent, waardoor in steeds meer gevallen de woning sneller aan waarde verliest dan dat de hypotheek wordt afgelost (als die al wordt afgelost).

De pijn zit vooral bij de jongere generatie woningbezitters, want het CBS merkt op dat de woningbezitters die de pensioengerechtigde leeftijd hebben bereikt in veel gevallen de hypotheek al (nagenoeg) afgelost hebben. Deze groep woningbezitters kocht voor een veel lagere prijs en loste de hypotheek gedurende de looptijd af (bijvoorbeeld met een spaar- of annuiteitenhypotheek). Toch bestaan er ook in deze doelgroep uitzonderingen, want volgens het CBS had 6% van de uitkerings- en pensioenontvangers eind 2010 een hypotheekschuld die hoger was dan de waarde van de woning.

Eind 2010 waren er ruim 4,2 miljoen huizenbezitters in Nederland, waarvan bijna 3,5 miljoen een woning had met een hypotheekschuld. Van deze groep had circa 30% in 2010 een potentiële restschuld, omdat de hypotheeksom groter was dan de woningwaarde. Bijna 15 procent van de eigenaar-bewoners met hypotheek kende een lage hypotheekschuld van maximaal een kwart van de woningwaarde. Het is de vraag hoe de cijfers er anno 2012 bij liggen, want de huizenprijzen zijn ten opzichte van 2010 gemiddeld met minstens 10% gezakt. Het is de vraag of er in de tussentijd evenveel afgelost is, maar dat is niet waarschijnlijk met het grote aantal aflossingsvrije hypotheken.

Steeds meer huishoudens hebben hypotheek die hoger is dan de woningwaarde (Door Marcel van Wijk en Jérôme van Biezen)

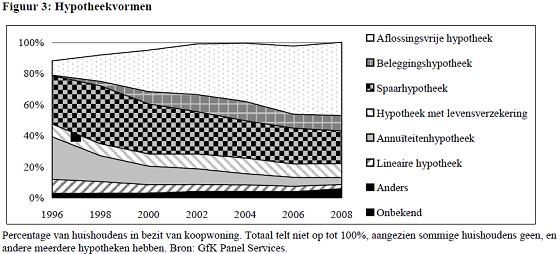

Aflossingsvrij en beleggingshypotheek

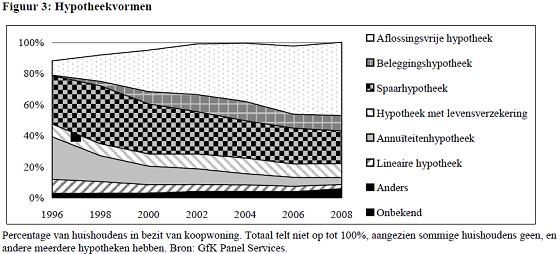

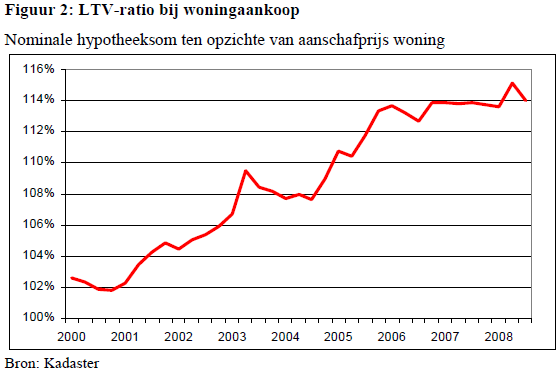

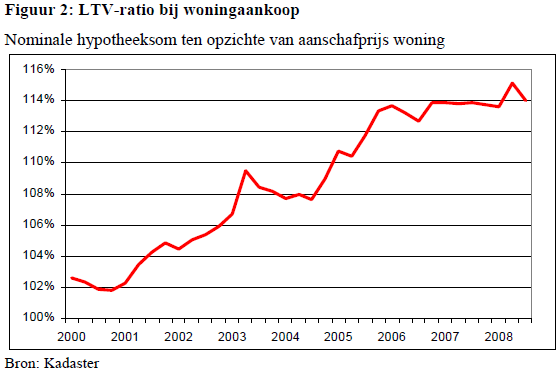

Mensen die de afgelopen 10 tot 15 jaar een huis kochten komen er waarschijnlijk het slechtste vanaf. Een rapport (PDF) van de Nederlandsche Bank uit september 2009 maakt inzichtelijk hoe de hypotheekmarkt vanaf 1996 werd overspoeld met aflossingsvrije hypotheken en beleggingshypotheken. Tegelijkertijd steeg de loan-to-value ratio (nominale hypotheeksom ten opzichte van aanschafprijs woning) tussen 2000 en 2008 van 102% naar 115%. De gevaarlijke cocktail van hoge schulden en weinig aflossen brengt vooral de mensen die de afgelopen tien jaar een huis gekocht hebben in de gevarenzone.

Steeds meer aflossingsvrije hypotheken en beleggingshypotheken (Bron: DNB)

Tegelijkertijd werd de hypotheeksom steeds groter ten opzichte van de waarde van de woning (Bron: DNB)

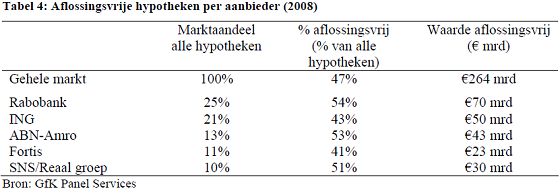

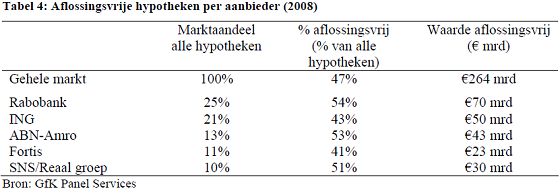

Vooral de Rabobank en de ING hadden in 2008 veel aflossingsvrije hypotheken in de boeken staan (Bron: DNB)