Bron: Goudhub

Analisten van Bank of America (BoA) geven in een recent rapport aan dat goud heeft wat nodig is om te stabiliseren boven de 2.000 dollar voor het einde van het jaar.

Een stijging van de nominale rente, die tijdelijk de angst voor inflatie tempert, heeft volgens de analisten de stijging van de goudprijs tot nu toe beperkt.

Naast de stijging van de inflatiepercentages worden in dit rapport twee andere belangrijke factoren belicht die druk uitoefenen op de goudprijs. De eerste houdt rechtstreeks verband met de COVID-19 pandemie.

Wereldwijd kochten consumenten veel minder gouden sieraden. Dit is van groot belang – in 2019 was de sieradenindustrie namelijk goed voor bijna 50 procent van de wereldwijde vraag naar goud.

De tweede oorzaak voor de druk op de goudprijs volgens BoA? De verkoop door centrale banken. Vorig jaar, na een decennium van enkel aankopen, begonnen centrale banken goud te verkopen. Geen grote getalen, maar evengoed een trendbreuk.

Ter vergelijking, 2018 en 2019 waren twee opeenvolgende recordjaren in termen van goudaankopen door centrale banken, die jaarlijks netto meer dan 650 ton goud aan hun voorraden toevoegden.

De analisten van BoA herinneren ons er echter aan dat de onderliggende problemen die de bull-run van goud tot nu toe hebben aangedreven, blijven bestaan.

BoA’s team noemt het liquiditeitsoverschot door historische stimuleringsmaatregelen en de onhoudbaarheid van de oplopende staatsschulden als sleutelfactoren.

De analisten handhaafden hun prognose dan ook, van een gemiddelde prijs van 2.063 dollar voor het jaar.

Daarbij geven ze aan dat goud in het tweede kwartaal waarschijnlijk haar beste prestatie zal neerzetten, waarbij zij uitgaan van een prijsgemiddelde van 2.100 dollar per ounce.

Zij verwachten verder dat zowel de Indiase als de Chinese consumenten traditionele goudaankopen zullen opvoeren, naarmate de angst voor de pandemie afneemt.

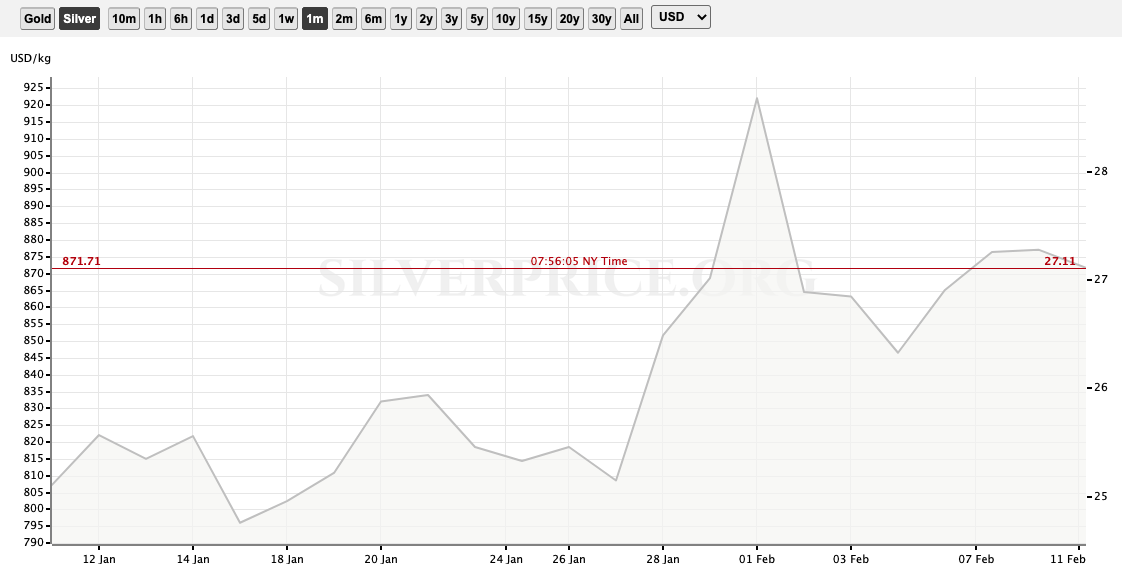

Hoewel de laatste door sociale media gedreven poging om de zilverprijs op te drijven via een short squeeze een verwaarloosbare impact had, gelooft Wells Fargo’s

John LaForge, hoofd real asset strategy bij Wells Fargo, kijkt echter naar een ander belangrijk edelmetaal; zilver.

Hij ziet verschillende redenen waarom het kleine broertje van goud het de komende tijden goed kan gaan doen, zoals de dynamiek in vraag en aanbod.

Maar hoewel LaForge denkt dat zilver het best zal presteren (vooral dankzij de groeiende vraag vanuit de fotovoltaïsche of zonne-energiesector), gelooft hij dat alle edelmetalen zich in een super bull cyclus bevinden.