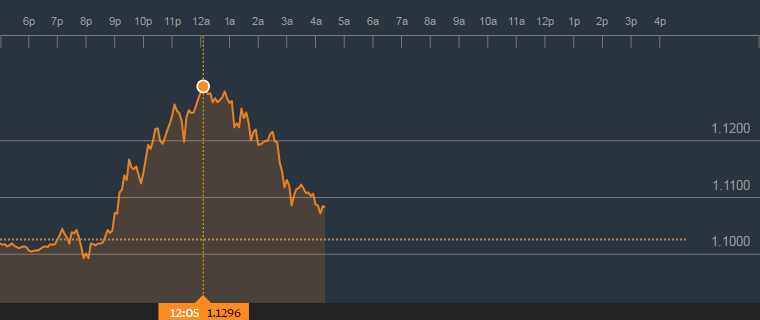

De uitslag van het Italiaanse referendum heeft vooralsnog niet voor grote onrust gezorgd op de financiële markten. Toen duidelijk werd dat het op een ‘nee’ zou uitdraaien ging de euro onderuit en doken de futures voor de Europese aandelenmarkten in het rood. Vroeg in de ochtend bereikte de euro zelfs een dieptepunt van $1,05 tegenover de dollar, om even later weer op te krabbelen tot het niveau van voor het referendum.

Ook op de aandelenmarkten maakte de onzekerheid spoedig plaats voor optimisme. De Italiaanse MIB index opende 1,7% lager, maar staat op het moment van schrijven alweer in de plus. Elders in Europa staan de aandelen na een lagere opening meer dan een procent hoger, inclusief de bankaandelen. De Italiaanse bankaandelen, die vanmorgen een paar procent lager openden, krabbelden weer op richting de slotkoers van afgelopen vrijdag.

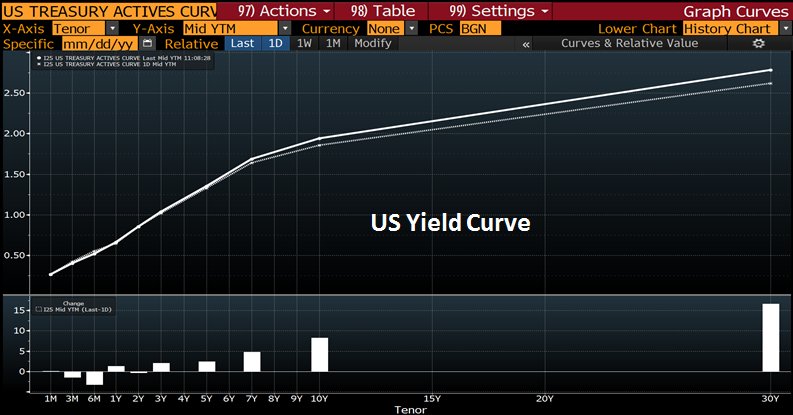

De rente op Italiaanse staatsobligaties steeg met 11 basispunten naar 2,01%. Het verschil tussen een Duitse en een Italiaanse 10-jaars lening steeg na het referendum tot 175 basispunten.

Renzi's crushing defeat is no end of the world, not even for banks. Deutsche Bank trades only 1% lower. pic.twitter.com/5fz4901073

— Holger Zschaepitz (@Schuldensuehner) December 5, 2016

EU28: Euro reacts to exit polls in Italy's constitutional referendum. #referendumcostituzionale #ExitPolls #maratonamentana #Euro pic.twitter.com/TV3mGJVIdM

— Europe Elects (@EuropeElects) December 4, 2016

#Italy 10y risk spread over #Germany jump to 175bps as Renzi quits after losing vote. pic.twitter.com/u9W8ThVhqQ

— Holger Zschaepitz (@Schuldensuehner) December 5, 2016

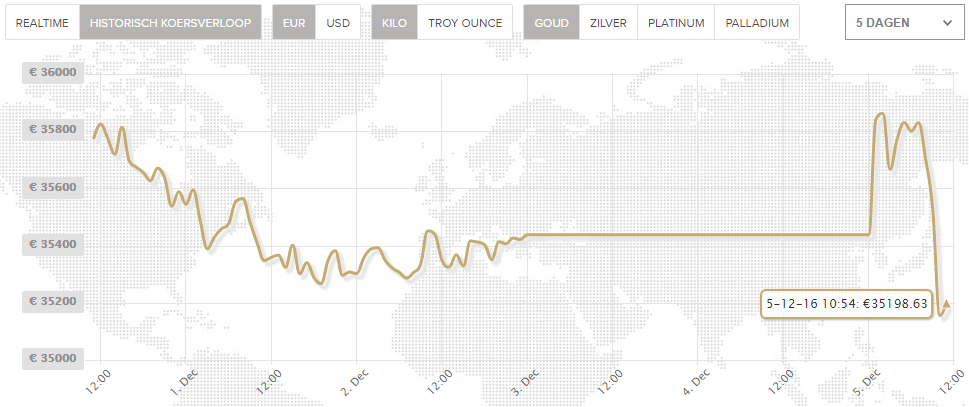

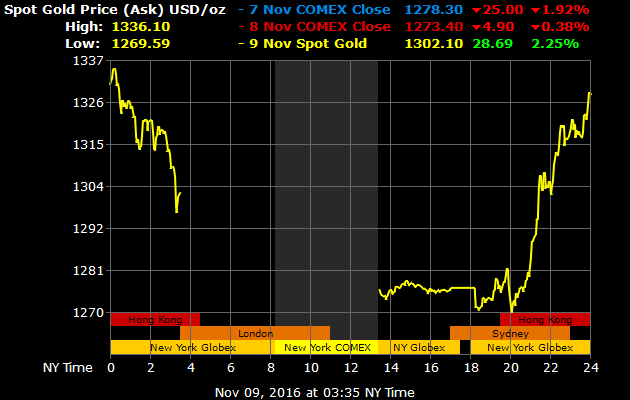

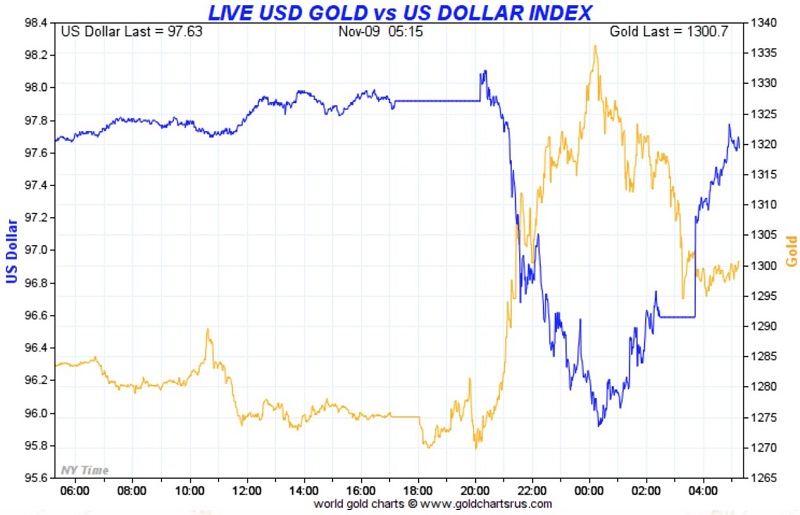

Goudprijs eerst omhoog, daarna omlaag

De goudprijs in euro schoot bij opening 1,8% omhoog als gevolg van een wisselkoerseffect. Toen de euro even later weer herstelde en de financiële markten tot bedaren kwamen ging de prijs van het edelmetaal weer omlaag. Op het moment van schrijven staat de goudprijs op €1.095 per troy ounce en €35.195 per kilogram, dat is 0,6% lager dan de slotkoers van afgelopen vrijdag.

De zilverprijs volgde een vergelijkbaar koersverloop en staat op het moment van schrijven 0,8% lager op €500 per kilogram.

Goudprijs schiet eerst omhoog, dan omlaag na referendum Italië (Grafiek van Goudstandaard)

Italiaans referendum haalt hoge opkomst

De opkomst voor het referendum was met 70% uitzonderlijk hoog, want natuurlijk ook te maken heeft met het feit dat premier Renzi zijn lot aan de uitslag had verbonden. Veel Italianen grepen deze kans aan om hun ongenoegen over de regering kenbaar te maken en de premier weg te sturen. Uiteindelijk stemde ongeveer 59% stemde tegen de aanpassing van de grondwet.

De regering van Renzi wilde meer macht van de regionale overheden overdragen naar de landelijke regering, om de besluitvorming gemakkelijker te maken. Daarvoor was een aanpassing van de grondwet vereist en daarom werd het besluit ook aan de Italiaanse bevolking voorgelegd.

De regering van Renzi wilde meer macht van de regionale overheden overdragen naar de landelijke regering, om de besluitvorming gemakkelijker te maken. Daarvoor was een aanpassing van de grondwet vereist en daarom werd het besluit ook aan de Italiaanse bevolking voorgelegd.

De premier van Italië zal later vandaag zijn aftreden bekendmaken. Daarna moet er een overgangsregering gevormd worden, die nieuwe verkiezingen kan voorbereiden. De vrees van beleggers is dat de eurosceptische 5-sterren beweging bij de volgende verkiezingen aan de macht komt, waarmee de toekomst van Italië binnen de Eurozone en de Europese Unie onzekerder wordt. Volgens de laatste peilingen maakt deze politieke beweging de kans om de grootste te worden, als er nu verkiezingen zouden plaatsvinden.