Het cijferseizoen is weer officieus van start gegaan. Alcoa bracht eerder deze maand als eerste grote naam de resultaten over het derde kwartaal 2016 en die vielen de financiële markt rauw op het dak. Veel marktvorsers zijn nog steeds de mening toegedaan dat Alcoa richting gevend is voor de hele industriële sector. Tegenvallende cijfers impliceert dat de financiële markten er serieus rekening mee moeten houden, dat winst- en omzetcijfers voor het zesde kwartaal op rij gaan tegenvallen. De S&P daalde 1,2%!

Voor Goldman Sachs is het al een uitgemaakte zaak dat de bedrijfsresultaten gaan tegenvallen en dat de winstontwikkeling negatief zal zijn ten opzichte van het derde kwartaal van 2015. Natuurlijk zullen er bedrijven zijn die aan de bovenkant verrassen. Veel bedrijven zijn er meester in om de verwachtingen omlaag te praten om dan vervolgens de markt positief te verrassen. Goldman Sachs gaat ervan uit dat ‘slechts’ 43% van de bedrijven de verwachtingen zal overtreffen. Normaal is dat tenminste 46%.

Voor Goldman Sachs is het al een uitgemaakte zaak dat de bedrijfsresultaten gaan tegenvallen en dat de winstontwikkeling negatief zal zijn ten opzichte van het derde kwartaal van 2015. Natuurlijk zullen er bedrijven zijn die aan de bovenkant verrassen. Veel bedrijven zijn er meester in om de verwachtingen omlaag te praten om dan vervolgens de markt positief te verrassen. Goldman Sachs gaat ervan uit dat ‘slechts’ 43% van de bedrijven de verwachtingen zal overtreffen. Normaal is dat tenminste 46%.

Tegenvallende groei

De oorzaken voor de mindere resultaten zijn onderhand bekend. Tegenvallende groei in de VS, de rente en de dure dollar. De belangrijkste oorzaak voor de tegenvallende gang van zaken bij bedrijven is de wankele economie in de VS. Voor de financiële sector, die zwaar mee weegt in de diverse indices, pakt bovendien de extreem lage rente negatief uit. Goldman Sachs is niet alleen somber over het derde kwartaal, maar zeer zeker ook over het vierde kwartaal. De strategen van de bank zijn bang dat het neerwaartse bijstellingen gaat regenen voor het vierde kwartaal. Analisten zijn al langer doende om hun winstverwachting voor het huidige kwartaal omlaag te brengen, maar nu zullen bedrijven zelf er niet langer aan kunnen ontkomen.

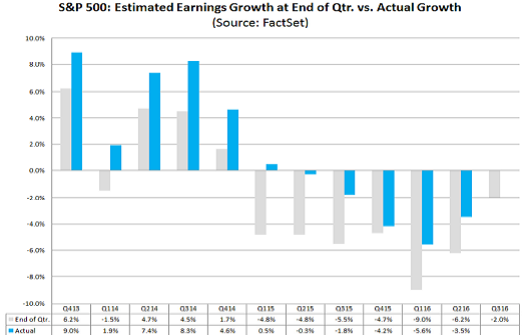

Het schaarse goede macro-economische nieuws voor bedrijven is de aanhoudende daling van de olieprijs. Een lage energieprijs is traditie getrouw een steuntje in de rug. Maar die lage prijzen hebben ook een keerzijde. Die lage prijzen drukken de resultaten van de energiesector. Evenals de financiële sector weegt de energie zwaar mee in bijvoorbeeld de S&P 500. Daardoor zal de winstgroei voor het zesde kwartaal op rij een negatieve groei laten zien. Het bureau Factset rekent op een teruggang van 2% en vermeldt dat de energiesector de grootste jaar-op-jaar daling zal laten zien.

Goldman Sachs somber over aandelen

Gelet op het bovenstaande zal niemand verbaasd zijn, dat Goldman Sachs ook negatief is over de S&P 500. Deze index zal in de visie van de bankiers geleidelijk dalen naar een niveau tot onder 2100. Voor de Europese Stoxx 600 is Goldman evenmin positief. Goldman wijst erop dat beleggers met de voeten stemmen als het om Europa gaat. Dit jaar bedraagt de uitstroom uit aandelenfondsen gebaseerd op Europa al $93 miljard.

Het belangrijkste motief voor de uitstroom is de groeiende twijfel over het vermogen van de Europese centrale bank, de ECB. Dankzij de soap rondom Deutsche Bank raken steeds meer beleggers bovendien verontrust over de gezondheid van de Europese bankensector. Voor de VS wijst Goldman Sachs op de hoge waarderingen voor aandelen.

De koers-winstverhouding (K/W) voor de S&P 500 bedraagt 18. Dat is boven het vijfjarig gemiddelde van 15,6. Die hoge K/W maakt de index kwetsbaar voor heftige schommelingen, bijvoorbeeld als winstcijfers tegenvallen. Uiteindelijk vormen die cijfers een belangrijke steunpilaar onder de aandelenbeurzen. De heftige reactie op de cijfers van Alcoa onderstrepen het gelijk van Goldman Sachs. Wie toch in aandelen wil beleggen kan beter terecht in de MSCI Asia ex-Japan index, zo adviseren de bankiers!

Cor Wijtvliet

Deze bijdrage is mogelijk gemaakt door Beurshalte

Dagelijks publiceert Beurshalte nieuwsbrieven en columns van leden van de redactie en van gastauteurs over de wereld van beleggen en alles wat ermee samenhangt. Daarnaast publiceert beurshalte wekelijks een nieuwsbrief met unieke inhoud over relevante beleggingsthema’s. Belangstellende lezers kunnen een gratis abonnement nemen. Als u geïnteresseerd bent, kunt u zich hier aanmelden!

Disclaimer: Bovenstaand artikel is geen professioneel beleggingsadvies en het is ook geen uitnodiging om te gaan beleggen. Beleggen brengt kosten en risico’s met zich mee. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Het artikel is louter de persoonlijke mening van de auteur.