In de aanloop naar het nieuwe jaar laat elke zichzelf respecterende bank haar licht schijnen op het komende nieuwe jaar. De meest geruchtmakende bank ter wereld, Goldman Sachs, kan natuurlijk niet achterblijven. Sterker nog, de bankiers waren er dit jaar als de kippen bij om nog voor Thanksgiving hun visie op de wereld kond te doen bij monde van Charles Himmelberg, chief credit strategist.

In de kern denkt de strateeg dat het komende jaar gekenmerkt zal worden door een hogere groei, meer risico en hogere rendementen. Die gedachte is een afgeleide van de nieuwe bewoner van het Witte Huis. Die bewoner draagt corporate America ondanks alle retoriek waarschijnlijk toch een warm hart toe. Alleen daarom mogen beleggers hogere rendementen verwachten, zij het dat ze historisch gesproken nog steeds niet om over naar huis te schrijven zijn.

De beste kansen biedt Azië, zo denkt de bank. Himmelberg verwacht rendementen tot 12,5% voor volgend jaar, tegenover 3,5% voor 2016. Japan valt echter uit de toon met een daling van de Topix Index met 3,7% tegen een plus van 5,2% voor 2016.

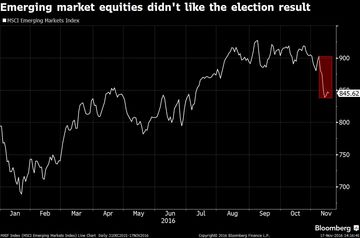

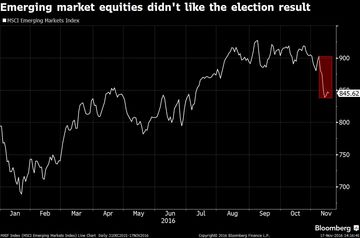

Opkomende markten lager na verkiezing Trump (Grafiek via Bloomberg)

Groei door fiscale stimulering

Ook voor de VS zijn de vooruitzichten veelbelovend. De president-elect heeft in zijn verkiezingscampagne voortdurend gehamerd op grote uitgaven voor infrastructurele werken. Het zijn deze vooruitzichten die de stemming op de financiële markten flink opgefleurd heeft. Die markten smachten al jaren naar groei en laven zich dus aan de toezeggingen van de nieuwe president. Hernieuwde groei is het nieuwe mantra gebaseerd op fiscale stimulering en dan te bedenken dat het Congres Republikeins is. Dat was tot voor kort een onmogelijke combinatie.

Bij Goldman geloven ze niet dat Donald Trump werkelijk een handelsoorlog met de rest van de wereld gaat starten. Wel zal hij aandringen op wijzigingen in bestaande handelsverdragen zoals Nafta, in een poging meer industriële banen in de VS te scheppen. Voor het overige gaan ze ervan uit, dat er veel verbaal vuurwerk zal zijn, maar dat een pragmatische opstelling zal overheersen.

Opkomende markten

Het pragmatisme van Trump zal een steuntje in de rug zijn van de opkomende markten, die na de verkiezingen nog werden afgestraft door beleggers. De oplopende rente op Treasuries maakte het voor beleggers minder noodzakelijk en aantrekkelijk om in papier van opkomende markten te beleggen. Ook de mogelijkheid van meer protectionisme deed de opkomende landen geen goed.

Bij Goldman denken ze echter dat de dip slechts tijdelijk zal zijn. Eigen onderzoek wijst uit dat indien een sterkere groei in de VS samenvalt met een stijgende rente, zulks goed uitpakt voor assets in de opkomende markten. Vooral aandelen doen het dan goed.

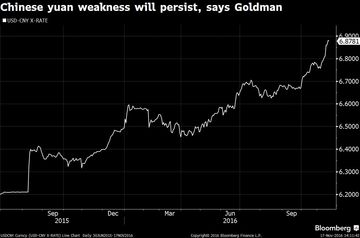

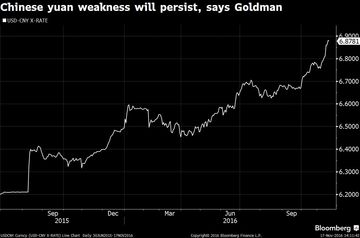

Als het om de relatie dollar en renminbi gaat, pleit Goldman voor een hedge voor blootstelling aan het ‘China risico’. De bankiers verwachten een voortgaande depreciatie van de Chinese valuta en willen zo ook het risico van een potentieel Trump handelsrisico afdekken.

Chinese yuan zal zwak blijven, aldus Goldman Sachs (Bron: Bloomberg)

Centrale banken

Het beleid van centrale bankiers gaat om Goldman. Het beleid van de Japanse centrale bank doet dienst als kanarie in de mijn. Het ogenblik is aangebroken voor een golf aan financiële innovaties. Het accent gaat verschuiven naar het beschikbaar stellen van kortlopend bankkrediet. Het huidig beleid van kwantitatieve verruiming en negatie rente hebben de kredietverlening immers meer in de wielen gereden dan kredietschepping bevorderd!

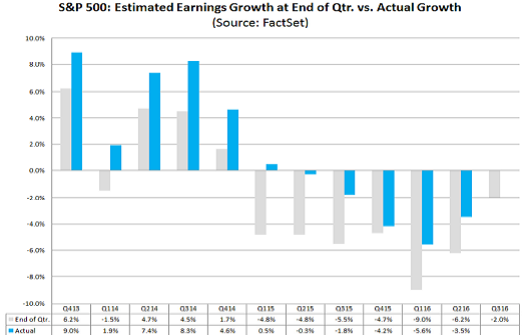

Goldman Sachs verwacht ook dat 2017 het jaar is, waarin de corporates er eindelijk weer in slagen hun omzet te laten groeien. Dan komt er ook een einde aan de periode dat de groei van de winst per aandeel alleen maar het resultaat is van steeds maar weer snijden in de kosten en het verminderen van het uitstaand aantal aandelen.

Goldman denkt dat er nu al voldoende aanwijzingen zijn dat de wereldeconomie aansterkt, terwijl ook de olieprijzen sinds februari fors hersteld zijn. De S&P staat aan het einde van 2017 op een niveau van 2200 punten, terwijl de WpA met 10% stijgt naar $116.

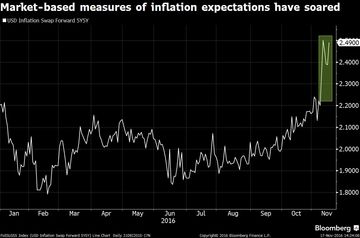

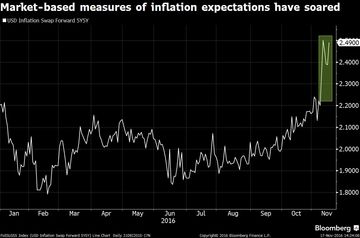

Niet alleen gaat de omzet van bedrijven weer groeien mede als gevolg van de bedrijfsvriendelijke opstelling van de nieuwe president. Donald Trump heeft ook grote kans om als inflatiepresident de geschiedenis in te gaan. Belastingverlaging in combinatie met hogere uitgaven voor infrastructuur en defensie zijn een duidelijke aanzet. Als Japan, China en Europa het voorbeeld van Trump volgen, dan zal de inflatoire druk snel oplopen. Centrale bankiers zullen zelfs gedogen dat de inflatie tot boven 2% doorschiet, omdat de prijsdruk de inflatie zolang in de tang heeft gehouden.

Inflatieverwachtingen schieten omhoog (Bron: Bloomberg)

Hogere rente

Tenslotte denkt strateeg Himmelberg, dat het beleid van de Fed in 2017 definitief gaat omslaan. In 2016 stond het beleid in het teken van het in stand houden van gunstige financiële omstandigheden om zo turbulentie in de markt te bestrijden. Als er in 2017 een groot fiscaal stimuleringsbeleid van de grond komt, dan kan de Fed zich gedwongen zien agressief te reageren als financiële omstandigheden te ruim worden. De korte rente kan daarom in 2017 een niveau van 0,75% bereiken. Of die financiële omstandigheden echt zo veelbelovend gaan worden, is echter nog maar de vraag. Nu al heeft de rente op Treasuries de neiging om op te lopen en wordt de dollar steeds duurder.

De voorspellingen van Goldman Sachs zijn voor een belangrijk deel gestoeld op een verondersteld beleid van de nieuwe president. Er moeten dus wat slagen om de arm gehouden worden. Daar staat echter tegenover, dat op een aantal vitale posten binnen de nieuwe regering topmensen van Goldman Sachs neerstrijken. Het is verleidelijk te denken, dat zij de belangen van hun oude werkgever zeer zeker niet uit het oog zullen verliezen.

Cor Wijtvliet

Deze bijdrage is mogelijk gemaakt door Beurshalte

Over Beurshalte:

Over Beurshalte:

Dagelijks publiceert Beurshalte nieuwsbrieven en columns van leden van de redactie en van gastauteurs over de wereld van beleggen en alles wat ermee samenhangt. Daarnaast publiceert beurshalte wekelijks een nieuwsbrief met unieke inhoud over relevante beleggingsthema’s. Belangstellende lezers kunnen een gratis abonnement nemen. Als u geïnteresseerd bent, kunt u zich hier aanmelden!

Disclaimer: Bovenstaand artikel is geen professioneel beleggingsadvies en het is ook geen uitnodiging om te gaan beleggen. Beleggen brengt kosten en risico’s met zich mee. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Het artikel is louter de persoonlijke mening van de auteur.