Centrale banken kunnen hun goudvoorraden herwaarderen om het financiële systeem te herkapitaliseren. Door goud tegen een hogere waarde op de balans te zetten kan er meer geld in omloop worden gebracht, bijvoorbeeld om de staatsschulden te verlagen, de economie te stimuleren en de bankensector te herkapitaliseren.

Het klinkt als een mooie theorie, maar wist u dat deze begin jaren zeventig met succes in de praktijk werd gebracht? Marketupdate duikt in de geschiedenis en werkt uit hoe de ECB met een herwaardering van goud de economie van de Eurozone kan stimuleren.

Herwaardering goud in 1972

In mei 1972 gaf het Amerikaanse Congres goedkeuring voor een herwaardering van de Amerikaanse goudvoorraad. De officiële prijs van het edelmetaal werd verhoogd van $35 naar $38 per troy ounce, waardoor de waarde van de totale goudreserve met ongeveer $800 miljoen toenam. Het Amerikaanse ministerie van Financiën verstrekte vervolgens op basis van de hogere goudprijs nieuwe goudcertificaten aan de Federal Reserve. In ruil daarvoor kreeg ze van de centrale bank een tegoed ter waarde van eveneens ongeveer $800 miljoen. Dit tegoed werd vervolgens door de Amerikaanse overheid gebruikt als fiscale stimulering voor de economie.

Een jaar later werd deze truc herhaald. Op 24 oktober 1973 gaf het Amerikaanse Congres toestemming voor een nieuwe herwaardering van de goudreserve, ditmaal van $38 naar $42,22 per troy ounce. De waarde van de goudvoorraad nam hierdoor met ongeveer $1,2 miljard toe, waardoor de centrale bank opnieuw een tegoed van $1,2 miljard aan de overheid kon verstrekken.

De overheid kon dankzij de herwaardering van het goud meer geld uitgeven, zonder meer te moeten lenen of de belastingen te verhogen. Het nadeel van meer geld in de economie is dat het risico van inflatie op de loer ligt. Om dat risico te verkleinen besloot de Federal Reserve in de tweede helft van 1973 weer liquiditeit uit de markt te halen, door staatsobligaties van haar balans te halen en op de private markt aan te bieden. Met de verkoop van staatsobligaties haalde de centrale bank weer geld uit de markt, waardoor de plotselinge stijging van de geldhoeveelheid in circulatie gedeeltelijk teruggedraaid kon worden.

Als de rente niet meer werkt

Normaal gesproken volstaat het voor centrale banken om de rente te verhogen of te verlagen, maar vandaag de dag lijkt dit instrument door de uitzonderlijk hoge schulden op publiek én privaat niveau zo goed als uitgewerkt. Veel ruimte om de rente te verlagen is er niet meer en ook blijkt de lagere rente slechts in beperkte mate voor meer economische activiteit te zorgen. Je zou je ook af kunnen vragen hoe robuust een economisch herstel is dat volledig op schuld gedreven is.

Ook het verhogen van de rente is vandaag de dag maar beperkt mogelijk, omdat veel overheden en huishoudens zich te diep in de schulden hebben gestoken. Een hogere rentelast op de staatsschuld betekent dat overheden meer belastinginkomsten moeten heffen of minder geld moeten uitgeven. Ook dat is niet bepaald gunstig voor de economie.

Als een herwaardering van goud het monetaire gaspedaal is, dan zou je het op de markt brengen van staatsobligaties de monetaire rem kunnen noemen. Centrale banken zouden dit instrument opnieuw kunnen gebruiken voor een herkapitalisatie van een monetaire systeem dat dreigt te bezwijken onder haar schulden. In dit artikel beschrijven we hoe het monetaire systeem met goud geherkapitaliseerd kan worden.

Herkapitaliseren

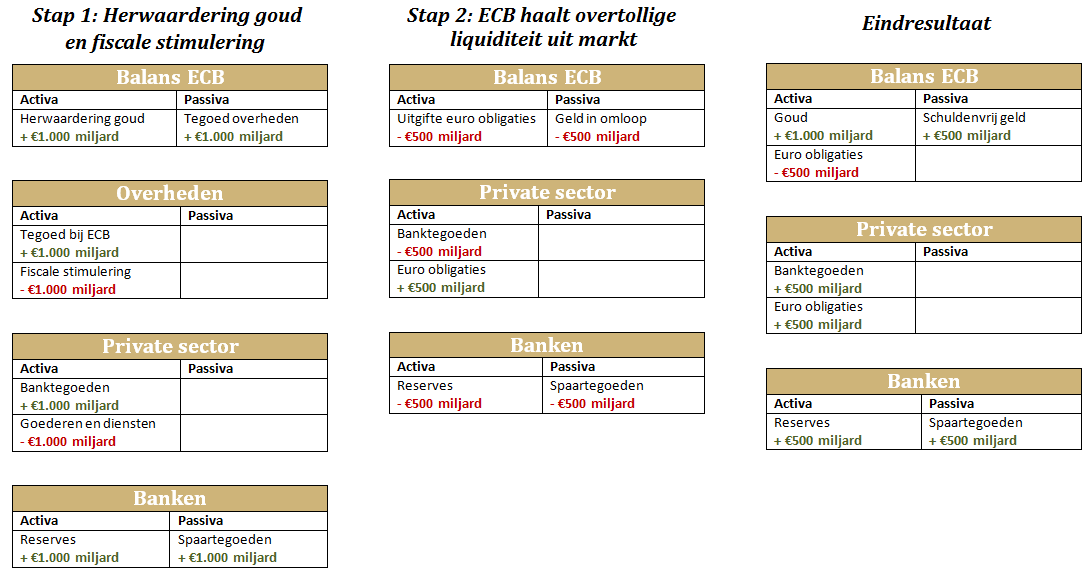

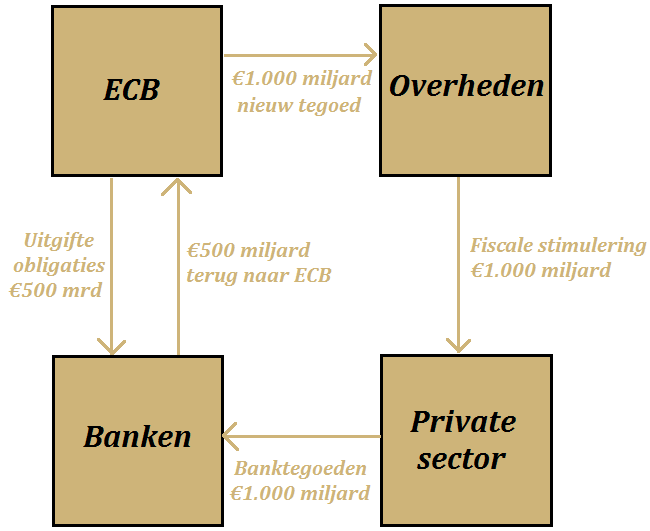

Volgens de laatste cijfers heeft het Europese stelsel van centrale banken een balanstotaal van €3.672 miljard, waarvan de goudvoorraden van alle Eurolanden een waarde van €382 miljard vertegenwoordigen. Dat is de totale goudvoorraad van het Eurosysteem (ongeveer 10.800 ton), gewaardeerd tegen een goudkoers van €1.098 per troy ounce. De ECB waardeert haar goudvoorraad ieder kwartaal naar de marktwaarde, maar wat als ze het edelmetaal tegen een veel hogere waarde op de balans zet? Naar het voorbeeld van de Federal Reserve in de jaren '70 zou de ECB vandaag de dag de goudvoorraden kunnen herwaarderen naar bijvoorbeeld €3.972 per troy ounce. De totale goudvoorraad zou dan een waarde van €1.382 miljard vertegenwoordigen, dat is €1.000 miljard meer dan de huidige waarde. Dit bedrag kan de ECB verstrekken aan de overheden van alle eurolanden, vergelijkbaar met het tegoed dat de Federal Reserve in de jaren '70 verstrekte aan de Amerikaanse overheid. Dit tegoed kunnen overheden gebruiken om de economie te stimuleren. Het geld kan bijvoorbeeld gebruikt worden voor investeringen in de infrastructuur, het onderwijs, gezondheidszorg en veiligheid, waardoor nieuwe werkgelegenheid wordt gecreëerd. Het geld vloeit op die manier van de overheid door naar de private sector en zal uiteindelijk bijgeschreven worden op de banktegoeden van huishoudens en bedrijven. Dat is niet alleen gunstig voor huishoudens, maar ook voor de bankensector. Meer spaartegoeden in het financiële systeem betekent dat de kapitaalratio van banken sterker wordt. En voor zover het extra geld gebruikt wordt om schulden af te lossen kan een dergelijke vorm van monetaire stimulering ook bijdragen aan 'deleveraging' van de bankbalansen. Het lijkt een win-win situatie, maar het gevaar bestaat dat deze vorm van monetaire stimulering de inflatie aanjaagt. Om dat effect tegen te gaan kan de ECB de staatsobligaties en bedrijfsobligaties die ze de afgelopen jaren gekocht heeft weer terugbrengen naar de private markt. Met de verkoop van deze schuldpapieren kan de centrale bank een gedeelte van de extra liquiditeit weer opzuigen, zodat het inflatoire effect op de economie beperkt blijft. Figuur 1 laat zien hoe een dergelijk stimuleringsprogramma uitgevoerd kan worden en wat het effect zal zijn op de balans van de centrale bank, de overheid, de private markt en de bankensector. We zien dat de ECB in dit voorbeeld €500 miljard aan nieuw geld in de economie heeft gebracht. Figuur 2 laat de geldstromen zien die het gevolg zijn van deze monetaire en fiscale operatie.Figuur 1: Herwaardering goud in schematisch overzicht

Figuur 2: Herwaardering goud in schematisch overzicht

Monetaire en fiscale stimulering

Het verschil tussen de geldcreatie die hierboven beschreven wordt en de reguliere geldcreatie door commerciële banken is dat er nu geen rente en aflossing hoeft plaats te vinden. Het extra geld blijft permanent in de economie en is dus altijd beschikbaar, bijvoorbeeld om schulden mee af te lossen. Daarmee verlicht je de druk op een economie die nu al overladen is met schulden.

Deze vorm van monetaire verruiming lijkt in veel opzichten op helikoptergeld, met als verschil dat er met het herwaarderen van goud wel iets van waarde tegenover staat. Het nieuwe geld op de passiva zijde van de ECB balans wordt gedekt door een toename in de waarde van het goud op de activa zijde van de balans. Per saldo verandert er dus weinig aan de 'dekkingsgraad' van alle euro's die de verschillende Europese nationale banken in de loop der jaren in omloop hebben gebracht.

Het is bovendien nog maar de vraag of deze combinatie van monetair en fiscaal beleid tot hoge inflatie zal leiden. Volgens een onderzoek van Robeco dat vorig jaar gehouden werd zullen de meeste mensen het nieuwe geld op de spaarrekening parkeren of gebruiken om de hypotheekschuld af te lossen. Slechts een klein deel van de ondervraagden was van plan het geld uit te geven, wat betekent dat het prijsopdrijvende effect van al dat extra geld in de economie zeker op de korte termijn beperkt zal blijven.

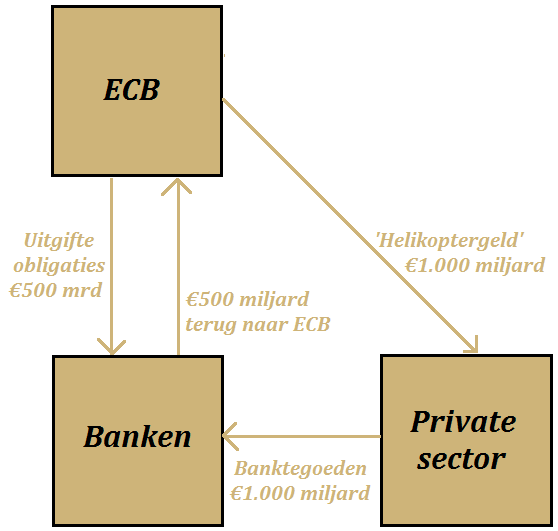

De ECB zou het geld ook rechtstreeks onder de bevolking kunnen uitdelen, op voorwaarde dat het wordt gebruikt om schulden af te lossen. Daardoor verdwijnt een groot deel van het geld direct uit circulatie en wordt tevens de private schuldenlast omlaag gebracht. Dat zal zeker een stimulerend effect hebben op de economie, want als mensen minder schulden hebben zullen ze sneller geneigd zijn geld uit te geven. Op het moment dat de inflatie dreigt op te lopen kan de ECB de rente weer verhogen of staatsobligaties verkopen om liquiditeit uit de markt te halen. Figuur 3 laat dit voorbeeld schematisch zien.

Figuur 3: Directe monetaire stimulering via herwaardering goud

Staatsschuld wegstrepen?

De ECB kan met een herwaardering van goud dus nieuw geld in omloop brengen, maar je zou het model nog verder kunnen vereenvoudigen. De goudvoorraden zijn bezittingen van verschillende landen, terwijl de staatsschulden - de naam zegt het al - de schulden van landen zijn. Zou je deze niet tegen elkaar kunnen wegstrepen, nu ze beide op de balans van de centrale bank staan?

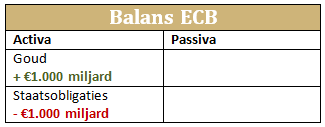

Volgens de meest recente cijfers heeft de ECB momenteel €1.265 miljard aan staatsobligaties op haar balans. Zou de ECB de waarde van de goudvoorraad €1.000 miljard hoger waarderen, dan kan ze datzelfde bedrag aan staatsobligaties wegstrepen. Dat is een enorme schuldverlichting voor overheden, waar uiteindelijk iedereen van profiteert. Men zal zich minder zorgen maken over de betaalbaarheid van de staatsschulden, waardoor het risico van staatsobligaties kleiner wordt en de rente daalt. Dat betekent dat de overheid minder belastinggeld opzij hoeft te zetten om de rente op de staatsschuld te betalen. Omdat alleen de staatsobligaties op de balans van de centrale bank worden weggestreept blijven de obligatiehouders in de private sector (pensioenfondsen, spaarders en beleggers) gespaard.

Figuur 4: Schulden wegstrepen via herwaardering goud

Kan de ECB zomaar de goudprijs verhogen?

Nu vraagt u zich natuurlijk af hoe de ECB het goud tegen een hogere waarde op de balans kan zetten. Op het moment van schrijven is de goudprijs iets meer dan €1.100 per troy ounce, veel minder dan de prijs van bijna €4.000 per troy ounce die we in dit voorbeeld gebruiken. Hoe kan de centrale bank de goudprijs naar dit niveau brengen?

Dat is in theorie heel eenvoudig. De ECB kan op een dag bekendmaken dat ze onbeperkt fysiek goud zal opkopen tegen een koers van €4.000 per troy ounce. Daardoor zullen particulieren meer sloopgoud inleveren en zullen beleggers winst nemen op hun goud. Maar er zullen ongetwijfeld ook mensen zijn de besluiten hun goud niet te verkopen, maar het simpelweg tegen de nieuwe koers te waarderen.

Centrale banken zullen hun goudvoorraden zeer waarschijnlijk ook niet verkopen, maar slechts tegen de hogere waarde op hun balans zetten. Ze kunnen een herwaardering van hun goudreserve in theorie op dezelfde manier te gelde maken als de ECB dat in dit voorbeeld doet. Centrale banken zullen een groter percentage van hun reserves in fysiek goud aanhouden, waardoor er een betere spreiding is ten opzichte van de valutareserves.

Zeer vermogende particulieren zullen waarschijnlijk ook maar in zeer beperkte mate hun goud van de hand doen. Zij kopen immers goud, sieraden en andere dure kunstobjecten om van hun 'overschot' aan geld af te komen. Zouden ze hun goud tegen de hogere koers verkopen, dan hebben ze nog meer geld dat ze niet nodig hebben.

De grote vraag is of de ECB een hogere goudprijs van €4.000 per troy ounce kan verdedigen of dat de centrale bank haar belofte om goud te kopen weer in zal moeten trekken. Om de herwaardering van goud meer kans van slagen te geven zou de ECB deze kunnen coördineren met andere belangrijke centrale banken, zoals die van de Verenigde Staten, Rusland en China. Is het tijd voor een nieuwe Bretton Woods?

Dit artikel wordt u aangeboden door Goudstandaard, uw adres voor de aankoop en verzekerde opslag van edelmetalen. Wilt u goud kopen? Neem dan contact op door te mailen naar [email protected] of door te bellen naar +31(0)88-4688488.