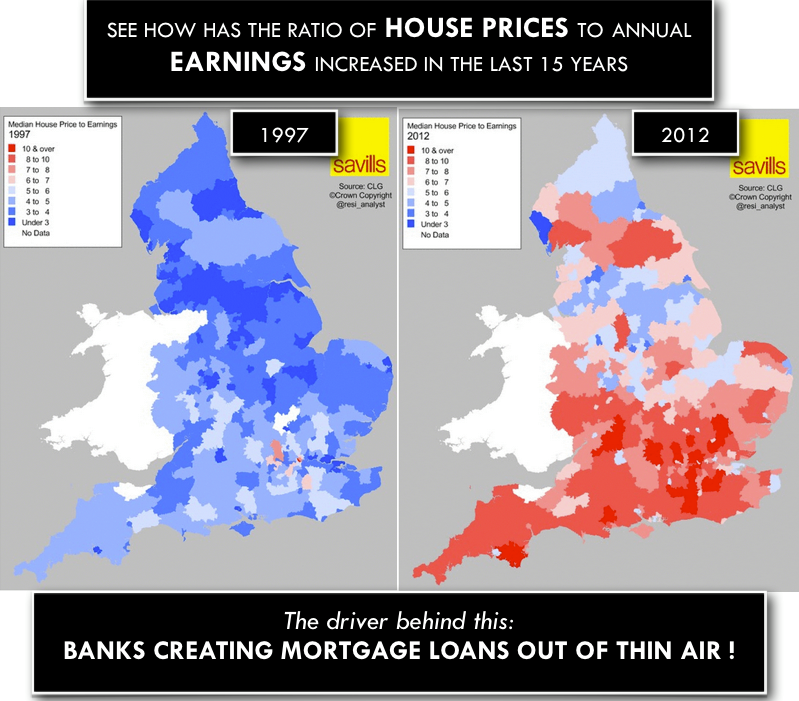

De volgende illustratie laat precies zien wat er gebeurt als de banken volop hypotheken verstrekken en de overheid een stimulerend beleid voert ten aanzien van het eigen woningbezit. Door steeds meer hypotheekschuld in de huizenmarkt te pompen zijn huizenprijzen in het Verenigd Koninkrijk veel harder gestegen dan het gemiddelde inkomen van de bevolking.

Huizenprijzen door het dak

In een periode van vijftien jaar (1997-2012) stegen de huizenprijzen in het Verenigd Koninkrijk van drie tot vijf keer het gemiddelde jaarinkomen naar zes tot meer dan tien keer het gemiddelde jaarinkomen. We kunnen niet anders concluderen dat de betaalbaarheid van woningen in vijftien jaar tijd erop achteruit is gegaan. Vooral in het zuidelijke gedeelte van het Verenigd Koninkrijk en in een wijde omtrek rondom Londen zijn de huizenprijzen in vijftien jaar tijd wel drie tot vier keer zo hard gestegen als de gemiddelde inkomens.

Iedereen die de afgelopen vijftien jaar een huis kocht zag de waarde van het onderpand toenemen. Daarnaast hebben makelaars, notarissen, bouwbedrijven en de overheid goed verdient aan de hausse op de Britse woningmarkt. Eigenlijk hetzelfde verhaal als in Nederland. Maar wie trekken er aan het kortste eind? Dat zijn de starters die nu voor een relatief hoge prijs een huis moeten kopen. Hun maandlasten zijn door de lage rente misschien niet extreem hoog, maar de kans dat hun huis in waarde zal toenemen wordt steeds kleiner. De meest simpele verklaring daarvoor is dat huizen op een gegeven moment onbereikbaar zullen worden voor starters en dat de woningen zichzelf de markt uit prijzen.

In Nederland zijn de huizenprijzen vanaf de top al met een procent of twintig gezakt, maar in het Verenigd Koninkrijk zijn ze na een kort dipje in 2009 opnieuw gestegen. Hoe lang kan dit nog goed gaan? Wie gaat het meeste pijn voelen als ook in aan de andere kant van het Kanaal de lucht uit de huizenmarkt begint te lopen?

Huizenprijzen Verenigd Koninkrijk 1997 versus 2012 (Bron: Onbekend)