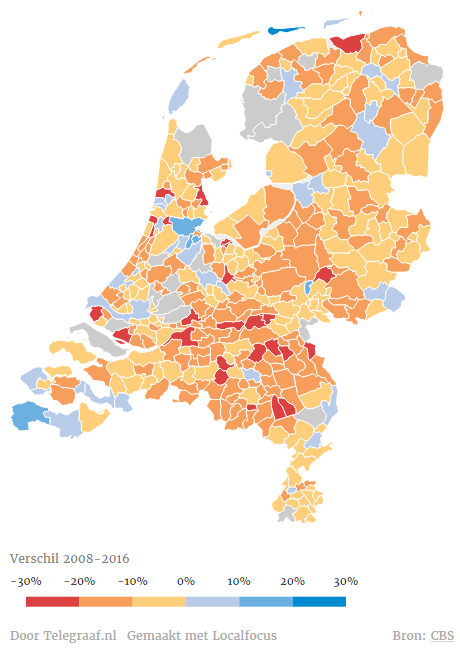

Afgelopen week las ik dat de huizenprijzen in Amsterdam het afgelopen jaar met 23% gestegen zijn en dat een woning in de hoofdstad nu de helft meer kost dan tijdens het dieptepunt van de woningmarkt in 2013. Het is werkelijk bizar hoe snel de huizenmarkt is omgekeerd van een zogeheten ‘kopersmarkt’ naar een ‘verkopersmarkt’.

Natuurlijk zijn er veel redenen te bedenken waarom mensen in een stad als Amsterdam willen wonen, maar het is onvoorstelbaar hoe diep sommige huishoudens zich daarvoor in de schulden steken. Je zou verwachten dat toezichthouders en banken het enthousiasme van potentiële huizenkopers temperen, maar het tegendeel lijkt waar te zijn.

Als we de reclames van banken mogen geloven komen steeds meer doelgroepen in aanmerking voor een hypotheek. Zelfs een vaste baan is bij sommige hypotheekverstrekkers niet meer nodig om een woning te kunnen kopen. Een andere grote bank in Nederland regelt de hypotheek zelfs binnen een week.

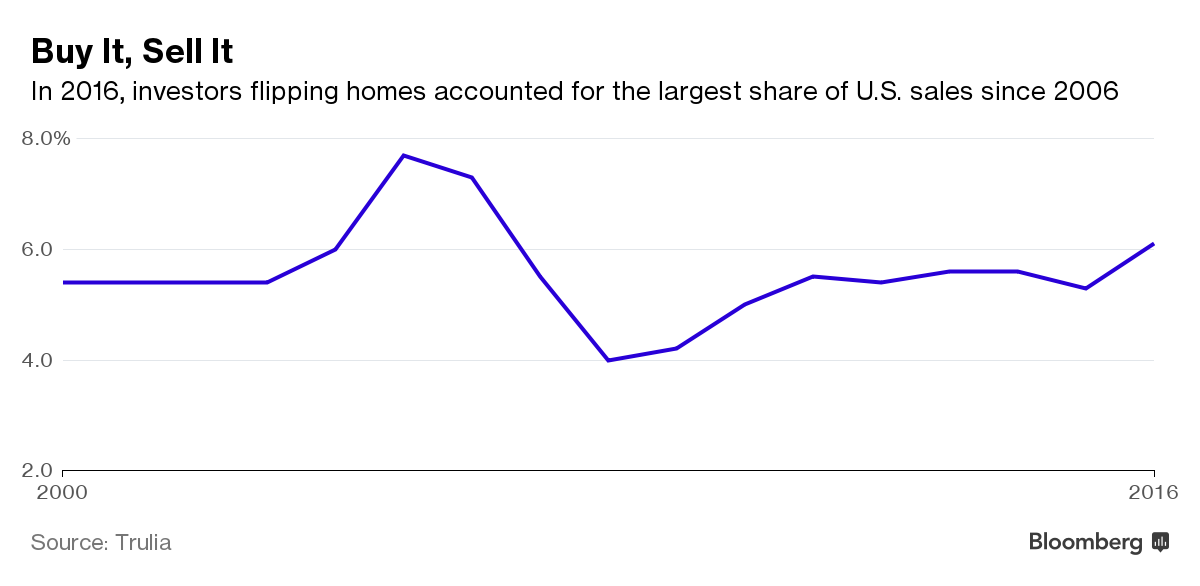

Als we al deze ontwikkelingen op een rij zetten, dan kan ik me toch niet aan de indruk onttrekken dat een nieuwe bubbel op de huizenmarkt in de maak is. De overheid en de makelaars zeggen dan dat de woningmarkt weer op gang komt, alsof we helemaal niets geleerd hebben van de vorige crisis.

Historisch overzicht huizenprijzen Nederland

Rente

Eerlijk is eerlijk, ook makelaars en banken zijn gewoon bedrijven met een winstoogmerk die zich aanpassen aan de omstandigheden. Zij hebben er natuurlijk baat bij om zoveel mogelijk hypotheken te verstrekken en zoveel mogelijk transacties te doen. Maar waar je wel kritisch over mag zijn is het monetaire beleid van de ECB. Door de extreem lage rente wordt het vanzelf interessant om een huis te kopen, zeker als daarna de inflatie begint toe te nemen.

Door de rente zo lang zo laag te houden zorgt de ECB voor bubbels in de economie. In Nederland leidt het monetaire beleid in Frankfurt ertoe dat mensen zich nog dieper in de schulden steken om een huis te kopen.

Het wordt tijd dat de centrale bank het voorbeeld van de Federal Reserve volgt door de rente te verhogen. Des te langer men daarmee wacht, des te groter zullen de negatieve gevolgen zijn als de huizenmarktbubbel barst. Ook spaarders en pensioenfondsen zullen de ECB daarvoor dankbaar zijn!

Bubbels kunnen enorme schade aanrichten, ook nog jaren later. Vergelijk een bubbel met een katapult, hoe verder je hem aanspant hoe destructiever het resultaat wordt.

Sander Noordhof

Deze column van Sander Noordhof verscheen afgelopen weekend op Goudstandaard. Goudstandaard is gespecialiseerd in de verkoop en opslag van fysiek edelmetaal. Wilt u meer informatie over beleggen in edelmetalen? Bel ons op +31(0)88 46 88 488 of mail naar [email protected].