De regeringen van de belangrijkste economieën in de wereld zijn gevaarlijk slecht voorbereid op een nieuwe crisis. Daarvoor waarschuwt David Lipton, plaatsvervangend directeur van het Internationaal Monetair Fonds (IMF). Hij verwacht dat overheden in een volgende crisis minder speelruimte hebben om fiscale of monetaire stimuleringsmaatregelen toe te passen. Ook zet hij vraagtekens bij de bereidheid van centrale banken om elkaar van noodliquiditeit te voorzien.

“De volgende recessie ligt ergens voorbij de horizon. We zijn er minder goed op voorbereid dan we zouden moeten zijn en ook minder dan in de vorige crisis van 2008. Op basis daarvan zouden landen meer aandacht moeten besteden aan hoe ze de economie op de juiste koers moeten houden en buffers moeten opbouwen, in plaats van de confrontatie met elkaar op te zoeken.”

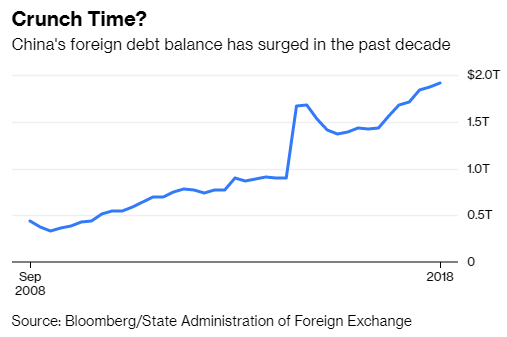

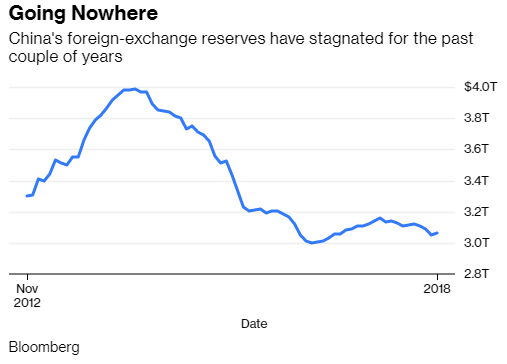

In oktober hield het IMF nog rekening met een groei van de wereldeconomie van 3,7% over het gehele jaar 2018. Later deze maand komt het instituut met nieuwe inschattingen, die waarschijnlijk lager uit zullen vallen. Volgens Lipton wordt de groei van de wereldeconomie ondermijnd door handelsbelemmeringen, slecht beleid en economische zwakte in Azië.

“China is duidelijk aan het vertragen. We denken dat de groei van de Chinese economie moet verminderen, maar het is belangrijk om een gevaarlijke afname van de groei te voorkomen.”

Komt er een nieuwe crisis?

De plaatsvervangend directeur van het IMF deed deze uitspraken tijdens een jaarlijkse bijeenkomst van de American Economic Association. Bij deze bijeenkomst waren ook een aantal andere experts aanwezig, die hun eigen visie op de wereldeconomie gaven. Fed-voorzitter Jerome Powell nuanceerde het negatieve sentiment op de aandelenmarkt, door te wijzen op de positieve macro-economische cijfers. Hij zei dat de cijfers nog steeds een positief momentum laten zien. Ook Larry Kudlow, economisch adviseur van de Amerikaanse regering, ziet nog geen aanwijzingen voor een nieuwe recessie. Hij zei dat economen de grote schommelingen op de aandelenmarkt beter kunnen negeren.

Toch deelt niet iedereen deze opvatting. Econoom en Nobelprijswinnaar Robert Shiller merkte op dat het negatieve sentiment een eigen leven kan gaan leiden en een zichzelf versterkend effect kan hebben. Hij merkt op dat de financiële markten zich nu pas zorgen maken over een stijgende rente, terwijl de Federal Reserve al veel langer bezig is de rente te verhogen.

Dat beleggers daar nu zo heftig op reageren is volgens Shiller niet rationeel, maar vanuit een historisch perspectief bezien ook zeker niet vreemd. Hij ziet parallellen met de jaren ’20, toen het sentiment ook plotseling omsloeg. Ook in die tijd waren de bedrijfswinsten hoog en groeide de economie, waarna er plotseling een crash volgde. In 1929 ontwikkelde een nieuw verhaal dat beleggers somber stemde en dat uiteindelijk ook impact had op de reële economie. Volgens econoom Shiller is er vandaag de dag een vergelijkbare ontwikkeling gaande als aan het einde van de jaren ’20.

Dit artikel verscheen eerder op Goudstandaard