Het ruime monetaire beleid van centrale banken heeft de afgelopen honderd jaar bijgedragen aan de inkomensongelijkheid in de wereld. Dat is de conclusie van een nieuw wetenschappelijk onderzoek dat in opdracht van De Nederlandsche Bank werd uitgevoerd. De onderzoekers Mehdi El Herradi en Aurélien Leroy analyseerden cijfers vanaf 1920 tot en met 2015 in twaalf verschillende landen en ontdekten dat periodes met een ruim monetair beleid stelselmatig gepaard ging met een sterke toename van het inkomen van de top 1%.

De laatste decennia is de inkomensongelijkheid en vermogensongelijkheid in de ontwikkelde economieën sterk toegenomen. Op dit moment is die ongelijkheid zelfs op het hoogste niveau sinds het begin van de vorige eeuw. Ondertussen stagneerde het inkomen van de lagere inkomensgroepen, zo constateerden de onderzoekers. Ze zagen dat de meest welvarende mensen gedurende periodes van ruim monetair beleid flink profiteerden door een waardestijging van hun bezittingen, terwijl de mensen met een lager inkomen zich op dat moment juist dieper in de schulden moesten steken om mee te komen. Hieronder een passage uit het onderzoek.

“De potentiële verdelingseffecten van het monetaire beleid zijn recent een veelbesproken onderwerp geworden in het ongelijkheidsdebat als een gevolg van de onconventionele instrumenten die centrale banken na de financiële crisis hebben geïmplementeerd (zie Colciago et al. (2019) voor een volledige enquête). Dit was ongebruikelijk, omdat algemeen wordt aangenomen dat centrale banken zich niet moeten bekommeren om ongelijkheid. In feite zijn ze onafhankelijk van het politieke proces en daarom ligt het behandelen van verdelingsvraagstukken buiten hun mandaat.

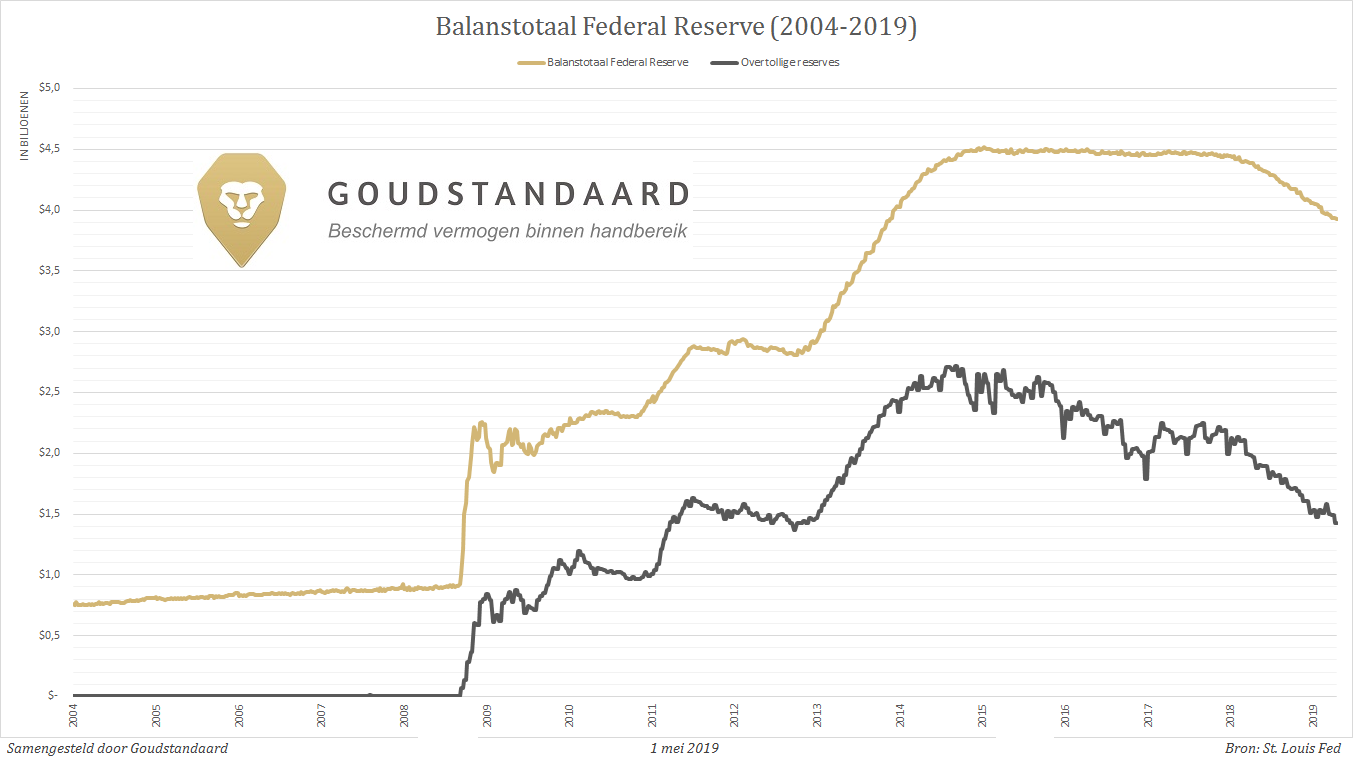

Desalniettemin wordt ervan uitgegaan dat de combinatie van een klimaat van extreem lage rente en grote opkoopprogramma’s de rente-inkomsten op bescheiden spaartegoeden van huishoudens hebben verlaagd en een prijsopdrijvend effect hebben gehad. Ondertussen zijn centrale bankiers in de eurozone en elders ervan overtuigd dat hun onconventionele monetaire beleid een bescheiden effect heeft gehad op de verdeling van inkomens en vermogens. In plaats daarvan betogen zij echter dat de gereedschapskist van het monetaire beleid na de crisis ruimte heeft gemaakt voor herstel van de groei en een hogere werkgelegenheid, die voornamelijk ten gunste is gekomen van huishoudens met een laag inkomen.

Dit debat onderstreept, in de geest van Coibion et al. (2017), dat de uitkomst van het monetaire beleid met betrekking tot inkomensongelijkheid zou worden gekanaliseerd via 1.) de samenstelling van de inkomens van huishoudens (sommige zijn voornamelijk afhankelijk van arbeidsinkomsten, terwijl andere inkomsten kunnen ontvangen uit huur of dividend), 2.) heterogene effecten van conjunctuurschommelingen met betrekking tot inkomsten (bescheiden en laaggeschoolde werknemers worden over het algemeen het meest blootgesteld aan onverwachte schokken) en 3.) de verdeling van activa en passiva tussen huishoudens (financiële activa worden voornamelijk aangehouden door rijke huishoudens, die als eerste profiteren van hogere activaprijzen).”

‘Wealth effect’

De theorie van verschillende centraal bankiers is dat het verlagen van de geldkraan en het laag houden van de rente leidt tot meer werkgelegenheid. Ook heeft het een prijsopdrijvend effect, dat door voormalig Fed-voorzitter Ben. Bernanke het ‘wealth effect’ werd genoemd. Deze theorie houdt in dat mensen zich rijker gaan voelen door een prijsstijging van vastgoed en vermogenstitels, waardoor ze makkelijker geld uitgeven en de economie weer gaat draaien.

Op deze theorie valt het een en ander aan te merken, omdat een groot deel van alle vermogenstitels en het vastgoed in handen is van een relatief kleine groep mensen. Het zijn de rijkste mensen die profiteren van het zogeheten ‘wealth effect’, terwijl de voordelen voor de lagere inkomens en de middenklasse minder uitgesproken zijn. Natuurlijk zijn er huishoudens die op papier meer vermogen hebben door een stijging van de huizenprijzen, maar daar staan ook huishoudens tegenover die zich veel dieper in de schulden moeten steken om nu nog een huis te kunnen kopen. Die profiteren dus niet van het ‘wealth effect’.

Ook mag niet onbesproken blijven dat de pensioenfondsen last hebben van de lage rente. Zij maken al jaren minder rendement dan waar hun modellen rekening mee houden, met als gevolg dat pensioenen al een lange tijd niet meer geïndexeerd worden. Combineer dat met de snel stijgende kosten van levensonderhoud en je begrijpt waarom veel mensen met een lager inkomen er nauwelijks op vooruit gaan.

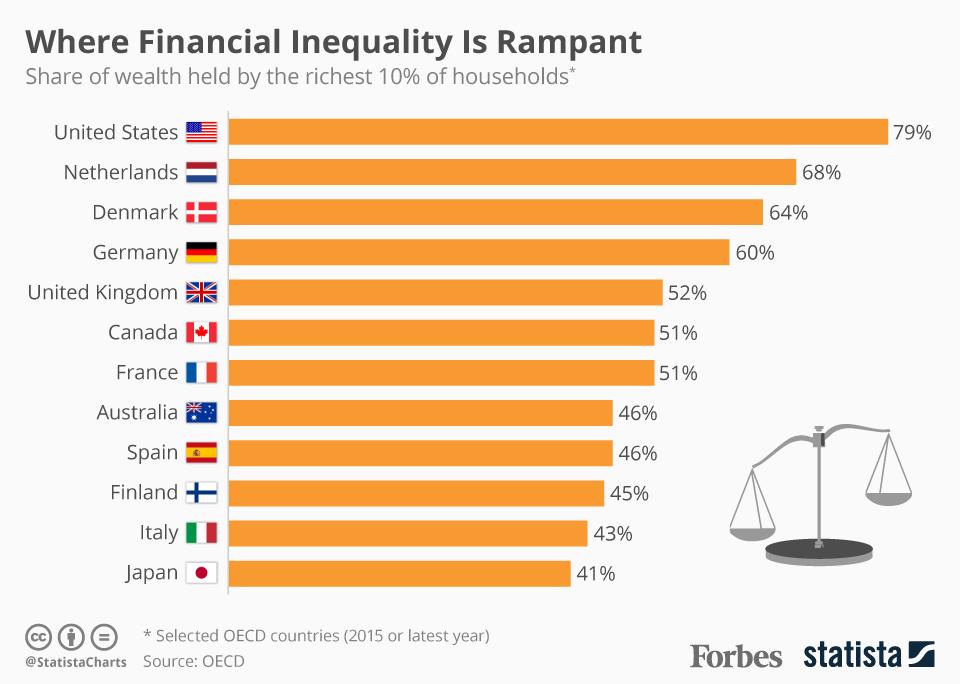

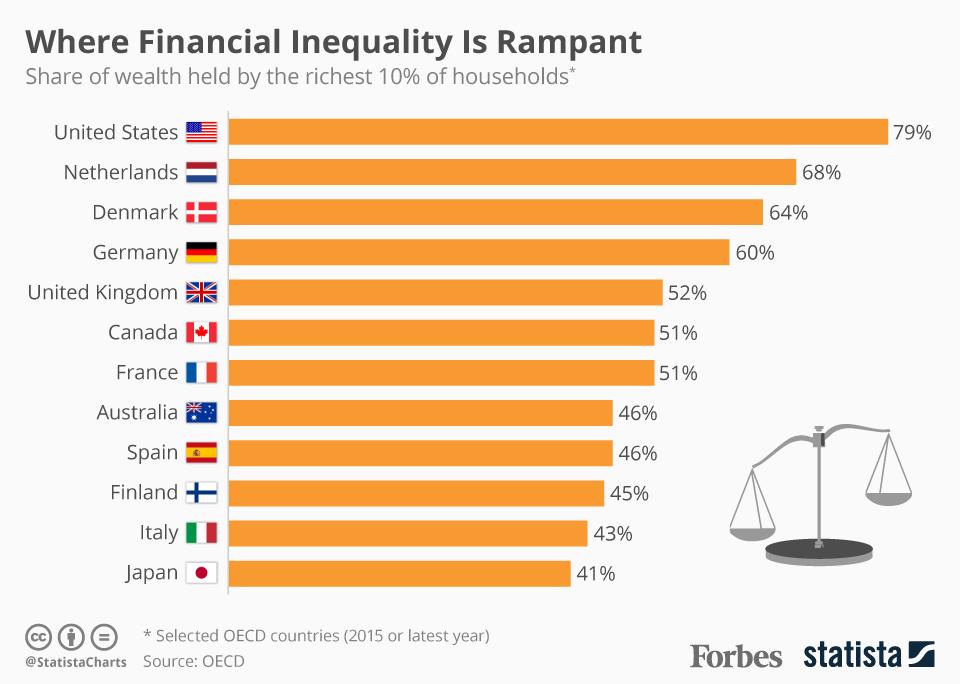

‘Vermogensongelijkheid neemt toe door beleid centrale banken’ (Grafiek via Statista)

Meer vermogensongelijkheid

Het onderzoek, dat werd uitgevoerd in Australië, Canada, Italië, Denemarken, Frankrijk, het Verenigd Koninkrijk, Japan, Nederland, Noorwegen, Zweden en de Verenigde Staten, laat zien dat de vermogensongelijkheid met name de laatste decennia sterk is toegenomen. Dat is wellicht voor een deel toe te schrijven aan de effecten van globalisering, maar het is ook zeker aannemelijk te maken dat centrale banken een rol hebben gespeeld.

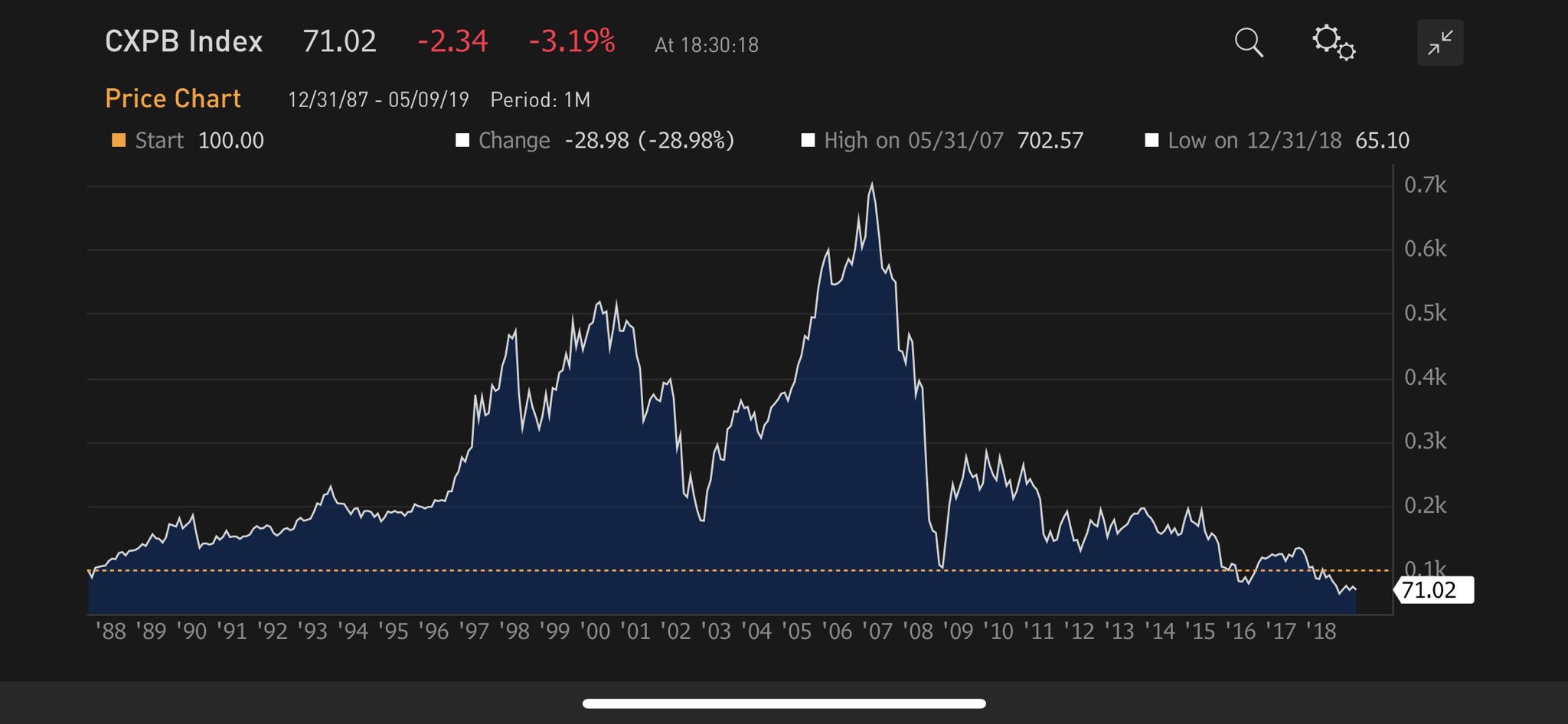

Een ruim monetair beleid heeft immers een prijsopdrijvend effect en kan in sommige gevallen leiden tot bubbels, bijvoorbeeld in aandelen of in vastgoed. Dat laatste lijkt ook in Nederland te gebeuren, waar vermogende beleggers zich op de woningmarkt storten en huizen voor veel geld kunnen verhuren. In een wereld met extreem lage rente hebben vermogende mensen meer mogelijkheden om rendement te maken, terwijl de lagere inkomens en minder vermogende huishoudens die mogelijkheden niet hebben.

De onderzoekers concludeerden op basis van hun bevindingen dat centrale banken niet alleen moeten kijken naar de monetaire effecten van hun beleid, maar ook naar de ongewenste bijwerkingen ervan. Het is echter maar de vraag in hoeverre centrale banken daar invloed op uit kunnen oefenen.

Deze column verscheen eerder op Goudstandaard