Democraten en Republikeinen wisten afgelopen nacht geen akkoord te bereiken over de financiering van de Amerikaanse overheid. Het Witte Huis heeft daarop verschillende overheidsinstanties opdracht gegeven om de deuren tijdelijk te sluiten (zie deze brief van de regering). De federale overheid komt zonder geld te zitten, waardoor honderdduizenden ambtenaren met onbetaald verlof worden gestuurd. Ongeveer een miljoen ambtenaren zal gevraagd worden zonder betaling door te werken. Nationale parken, musea en bezienswaardigheden zullen vanaf vandaag gesloten zijn.

Government shutdown

Een government shutdown als deze is in het verleden al vaker voorgekomen. De laatste keer was in 1996, toen Clinton nog president was. De tijdelijke sluiting van overheidsinstanties kan een nadelig effect hebben op de economische groei, omdat er simpelweg minder overheidsuitgaven gemaakt worden. Het is nog maar de vraag of de Republikeinen aan populariteit winnen door het spelletje met de Democraten hard te spelen. Steeds meer Amerikanen zijn afhankelijk van uitkeringen en salarissen van de overheid. Als de impasse nog langer blijft duren kan dat de Republikeinen in 2014 de meerderheid in het Huis van Afgevaardigden kosten, zo stelt de Republikein John Boehner op de website Politico.

Wat betekent dit voor de aandelenmarkt?

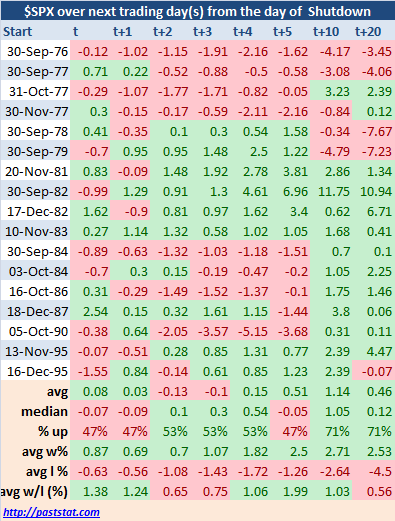

Het klinkt allemaal heel dramatisch: overheidsinstanties die hun deuren moeten sluiten en ambtenaren die niet meer betaald worden. Maar wat was de impact van zo’n government shutdown in het verleden? Onderstaande tabel, die we op twitter voorbij zagen komen, laat zien hoe de S&P 500 index zich ontwikkelde in de eerste twintig dagen na de sluiting van de niet-essentiële overheidsinstanties. De conclusie die we uit zeventien eerdere gevallen sinds 1976 kunnen trekken is dat de aandelenmarkt zijn bijzonder weinig aantrekt van de tijdelijke sluiting van een aantal overheidsinstanties.

Effect van government shutdown op de aandelenmarkt (Bron: Twitter)