Alle belangrijke valuta in de wereld zullen binnen afzienbare tijd op een gelijk speelveld moeten komen, omdat dat de enige manier is om de wereldhandel eerlijker te maken. Dat zei de Amerikaanse president eerder deze maand tijdens een gezamenlijke persconferentie met de Japanse president Shinzo Abe.

Tijdens zijn verkiezingscampagne maakte Trump de belofte aan zijn kiezers om de Amerikaanse economie nieuw leven in te blazen, een doelstelling die volgens hem alleen gerealiseerd kan worden wanneer er op een eerlijke manier handel gedreven kan worden. Door de munt kunstmatig goedkoop te houden heeft China volgens Trump een oneerlijke concurrentievoordeel gehad ten opzichte van de Verenigde Staten, waardoor veel banen richting het Verre Oosten gingen.

Persconferentie Trump en Abe [start video vanaf 25:53]

We hebben gesprekken met verschillende vertegenwoordigers in China. Ik denk dat het goed is voor Japan, de VS en andere landen in de regio. Voor wat betreft de munt devaluaties, ik klaag daar al heel lang over en ik denk dat we uiteindelijk allemaal waarschijnlijk veel sneller op een gelijk speelveld zullen komen dan jullie denken. Omdat dat de enige eerlijke oplossing is, de enige manier om eerlijk te concurreren in de handel. We komen op dat punt en we zullen allemaal heel hard werken om te doen wat goed is voor ons land. Maar het moet eerlijk en we gaan het eerlijk maken.

De Verenigde Staten zal op het gebied van handel een veel grotere speler worden dan ze nu al is. Veel daarvan heeft te maken met ons belastingbeleid, dat we binnen afzienbare tijd zullen aanpassen. We gaan een veel meer stimulerend belastingbeleid voeren dan we nu doen. Niemand weet op dit moment wat ons beleid is. We werken samen met het Congres en ik denk dat men zeer onder de indruk zal zijn.

Trump deinst er niet voor terug de grote problemen in ons monetaire systeem te benoemen en aan te pakken. Dat neemt niet weg dat een terugkeer richting ‘eerlijke handel’ grote consequenties heeft voor zowel China als de Verenigde Staten. Stoppen centrale banken met het accumuleren van dollarreserves, dan zal de overwaardering van de dollar aanzienlijk afnemen.

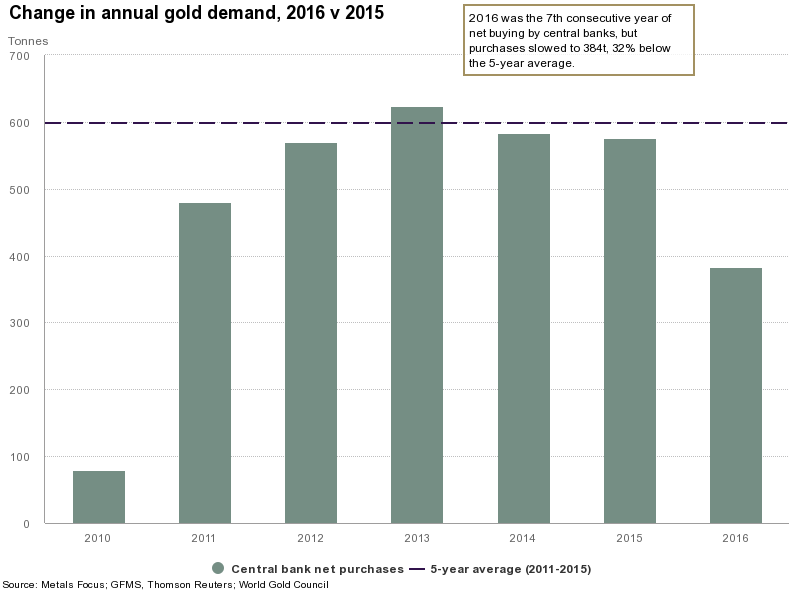

Dat is niet alleen slecht voor de koopkracht van de Amerikaanse bevolking, maar ook voor de waarde van de $6 biljoen aan dollarreserves die centrale banken wereldwijd op hun balans hebben staan. Het is dan ook geen toeval dat centrale banken in de rest van de wereld de laatste jaren hun dollarreserves structureel afbouwen en deze inwisselen voor andere valuta en goud.

h/t: @LukeGromen