De enorme nederlaag van Theresa May bij de stemming over de terugtrekkingsovereenkomst gaf het pond vreemd genoeg een impuls. De munt eindigde de week bovenaan de G10-ranglijsten. Een reeks zwakke economische cijfers uit China en de eurozone was positief voor de dollar. In de VS werd door de shutdown van de overheid weinig macro-economisch nieuws gepubliceerd.

Deze week zal de aandacht van de markt verschuiven naar de ECB en in mindere mate naar de Bank of Japan. Bij de januari-bijeenkomst van de eerste zal van belang zijn in hoeverre de Raad de recente economische zwakte in de eurozone onderkent. De Chinese bbp-cijfers die maandag verschenen zijn belangrijk om in te kunnen schatten welke impact de handelsoorlog tot nu toe heeft. Hieronder bespreken we de belangrijkste valuta in detail.

Britse pond

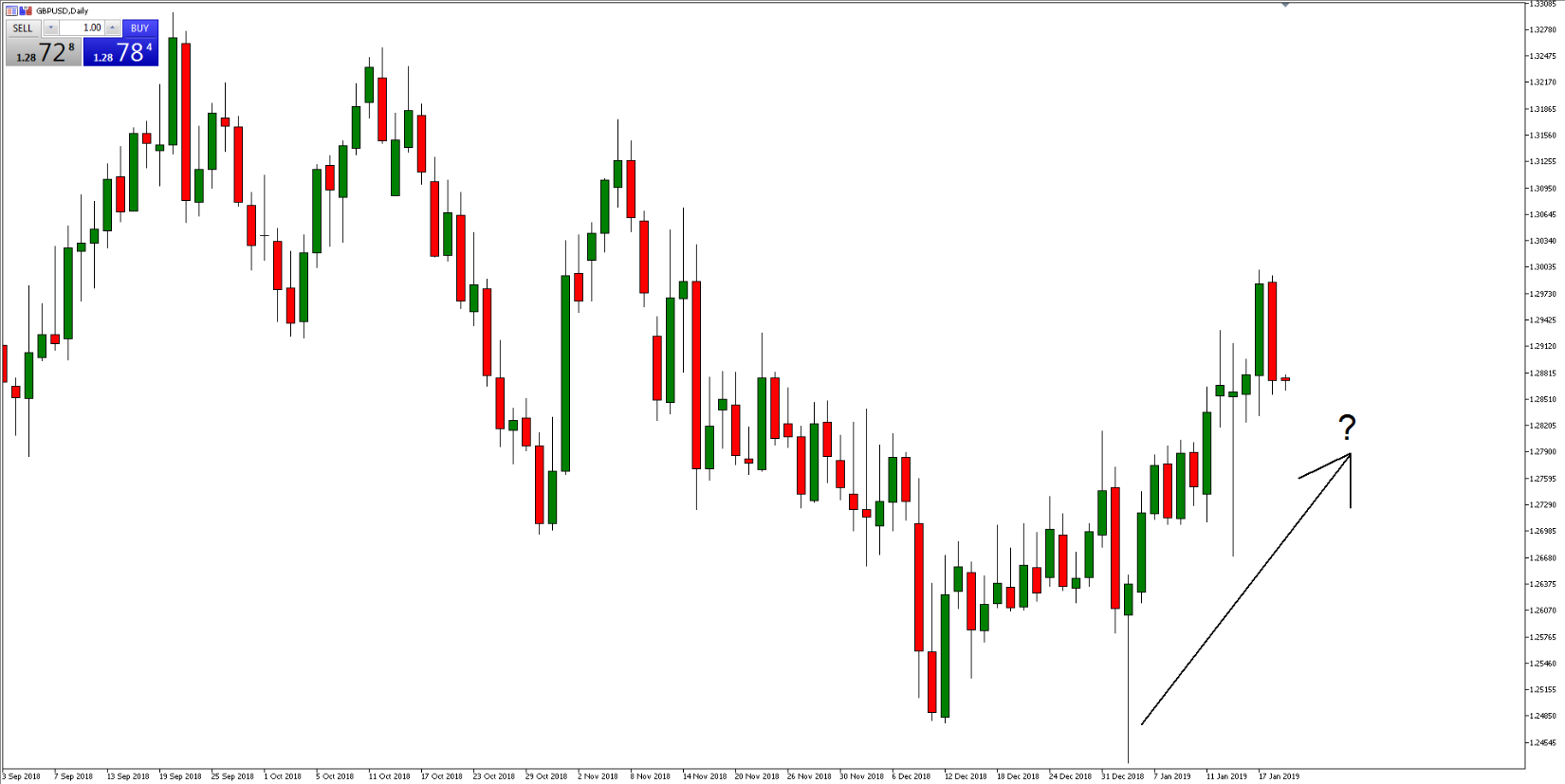

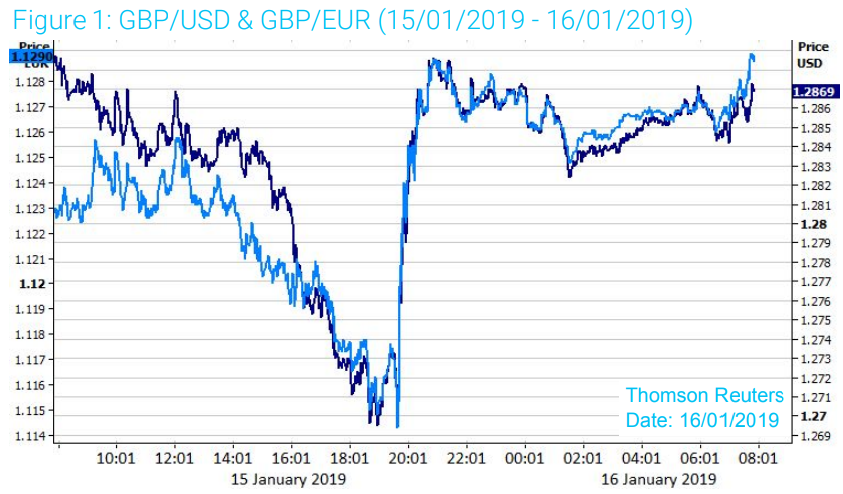

De Britse regering leed bij de parlementaire stemming de grootste nederlaag in de Britse geschiedenis: de terugtrekkingsovereenkomst van premier May werd met een verschil van 230 stemmen verworpen. De markten reageerden hierop met een koersstijging van het Britse pond. De redenering lijkt als volgt. Een Brexit zonder akkoord is een heel onwaarschijnlijk scenario, en daarom betekent de omvang van de afwijzing dat een aanzienlijk zachtere Brexit – die deels door de Labour-partij gesteund kan worden – de enige deal is die nu nog door het parlement zou kunnen komen. We zijn het niet oneens met deze inschatting en blijven denken dat er in de komende maanden nog meer ruimte is voor een appreciatie van het pond.

Euro

De Duitse economie blijkt in heel 2018 met 1,5% te zijn gegroeid. Dit betekent dat de groei in het vierde kwartaal bijna zeker positief was, maar dan ook nét. ECB-voorzitter Draghi onderkende de recente zwakte wel. Dit betekent dat bij de ECB-bijeenkomst van aanstaande donderdag de inschatting van de economie verder naar beneden zal worden bijgesteld, en wij denken dat daarmee renteverhogingen in 2019 in feite uitgesloten zijn. Gezien dit negatieve nieuws is het knap dat de euro tot nu toe zijn niveau van 1,13 ten opzichte van de Amerikaanse dollar vast heeft weten te houden.

Amerikaanse dollar

In de VS werden vorige week alleen secundaire cijfers gepubliceerd, wat gedeeltelijk door de shutdown van de federale overheid kwam. Deze week zal het niet veel anders zijn. De markten moeten hun aanwijzingen daarom uit de mededelingen van de Federal Reserve halen, en die zijn in het nieuwe jaar duidelijk dovish geworden.

Deze abrupte verandering van toon betekent dat we de ‘dot plot’ van verwachte rentetarieven, die in december bekend wordt gemaakt, al niet meer nodig hebben. Tenzij de inflatie plotseling omhoog schiet, komt er in 2019 waarschijnlijk slechts één of helemaal geen renteverhoging. Dit zouden hele gunstige omstandigheden moeten zijn voor valuta’s van opkomende markten in het algemeen, en de meeste daarvan leven in 2019 tot nu toe al vrij sterk op.

Door: Enrique Diaz-Alvarez

Enrique Diaz-Alvarez is chief risk officer en staat aan het hoofd van het analistenteam van Ebury in New York. Vanwege zijn gedrevenheid, passie en gedegen kennis, wordt Enrique door Bloomberg erkend als een van de meest accurate voorspellers van de marktbewegingen.

Ebury maakt internationale markten toegankelijker met valutadiensten op maat en flexibel handelskrediet voor ondernemingen. Ebury werkt samen met ruim 12.000 organisaties en verricht 12 miljard euro aan valutatransacties in 140 verschillende valuta. Het bedrijf heeft kantoren in het Verenigd Koninkrijk, Nederland, Spanje en Polen. De speerpunten van Ebury:

- Financiële diensten die normaal zijn voorbehouden aan grote multinationals

- Financiering van uw aankopen

- Marktkennis en valutadiensten op maat

- Ons netwerk van liquidity providers en intermediaire banken

- Transacties in ruim 140 verschillende valuta

Meer informatie op www.ebury.nl