Een bekende uitspraak van econoom John Maynard Keynes is dat markten langer irrationeel kunnen zijn dan jijzelf solvabel. Anders gezegd, het is nogal lastig om financieel voordeel te halen uit het precies voorspellen van een financiële crisis. Toch zijn er signalen die iets zeggen over het naderen van zo’n omslag. En die wijzen sinds begin 2018 op toenemend gevaar.

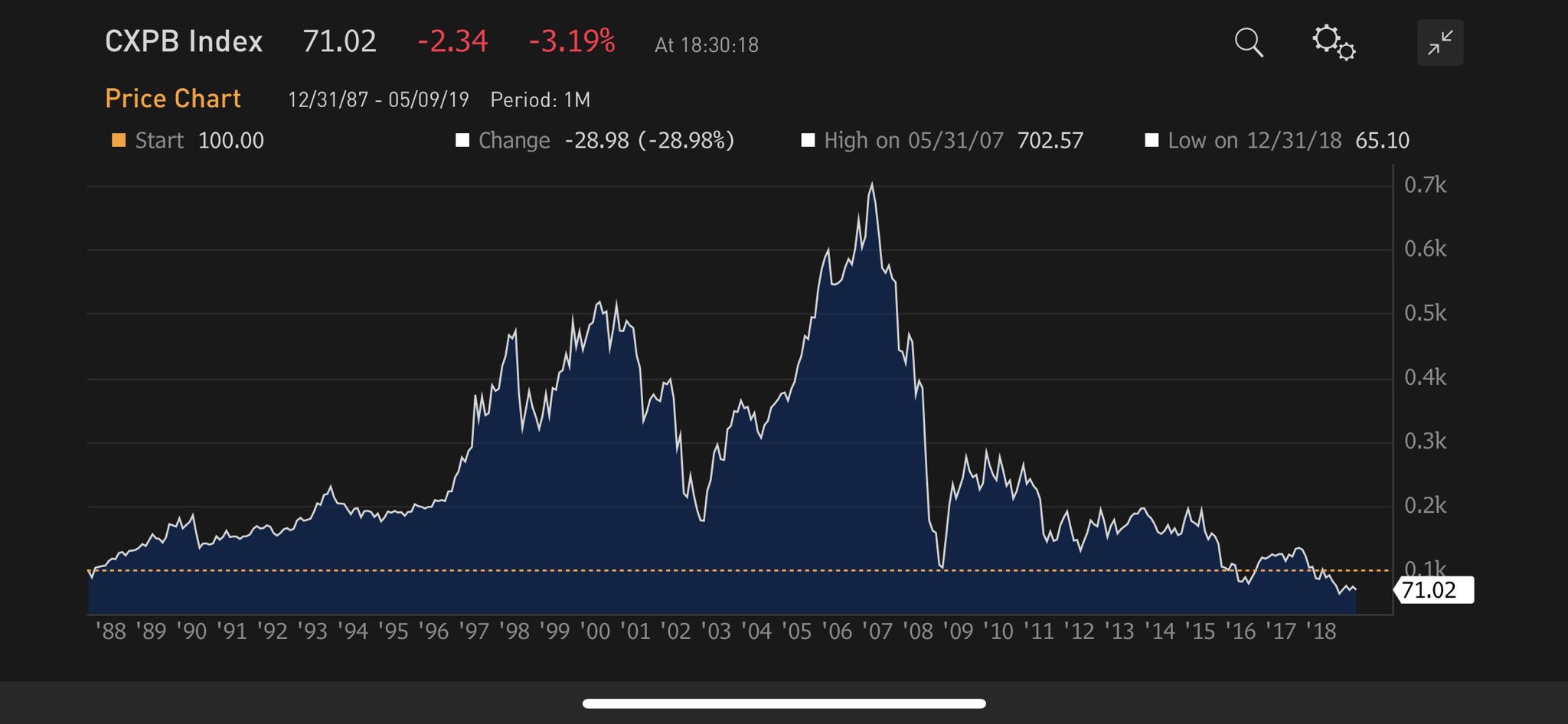

Denk hierbij aan negatieve rente swap spreads, ongehoorzame Fed Funds (de korte rente die de Fed bepaalt) en periodieke onrust in de markt waarin financieel onderpand wordt verhandeld (repo). Tel daarbij op dat de eurodollar futures curve sinds medio 2018 een opvallende gelijkenis laat zien met de periode eind 2006 tot aanvang van de financiële crisis begin augustus 2007. En sinds eind juni is er – voor het eerst sinds augustus 2007 – sprake van inversie in de beruchte interbancaire LIBOR curve.

Onrust financiële markten neemt toe

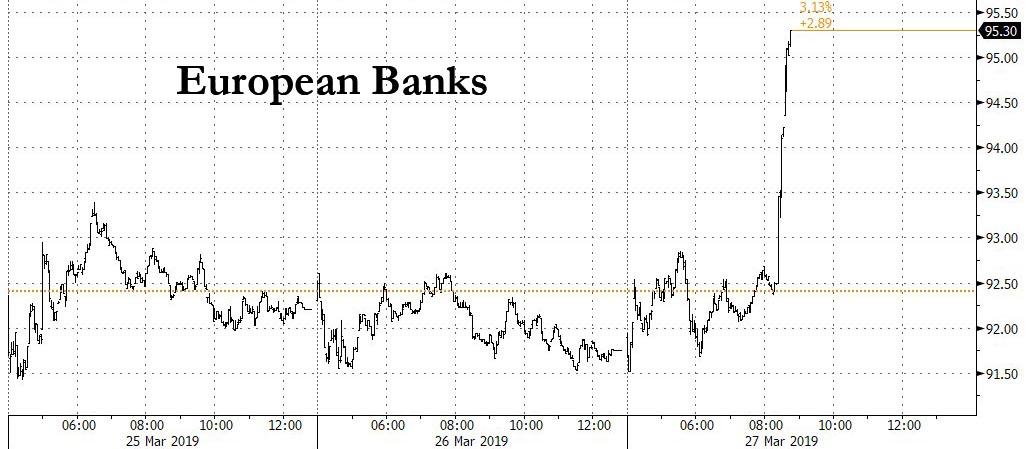

Financiële markten speculeren volop op een daling van het rentetarief van de Fed en de ECB heeft bij monde van Mario Draghi al aangekondigd de monetaire stimulering weer op te gaan schroeven. Waar komt deze onrust vandaan?

Tot de kredietcrisis van 2008 waren banken en financiële instellingen in staat de brede vraag naar leningen te faciliteren. De financiële sector werd steeds efficiënter in het toewijzen van belegd vermogen en het creëren van nieuw krediet na opeenvolgende rondes van de- en re-regulering in de jaren tachtig. Overheden gingen hiertoe over, omdat ze zelf veel geld nodig hadden om aan hun sociale verplichtingen te kunnen voldoen, terwijl de belastinginkomsten door een stagnerende wereldeconomie daalden.

Financiële markten werden steeds meer als bondgenoot omarmd. De rol van de staatslening is daarbij cruciaal gebleken. Beleidsmakers stemden ermee in dat de staatslening van kredietwaardige landen door financiële partijen kon worden gebruikt als meest veilige onderpand bij financiële transacties (repo). De staatslening werd zo een spil in een steeds omvangrijker mondiale geld- en kapitaalmarkt. Niet alleen in goede, maar ook in slechte tijden.

Crisis in offshore dollarmarkt

De mondiale geld- en kapitaalmarkt ontspoorde spectaculair in 2008. Hoewel de kredietcrisis wordt herinnerd als een subprime hypotheekcrisis, lag de oorsprong in de offshore dollar geldmarkt, daar waar de hypotheken werden gefinancierd. Omdat de hypotheekleningen ook zelf weer dienst deden als onderpand bij geldmarkt transacties, ontstond er een negatieve feedback-loop tussen geld- en kapitaalmarkt.

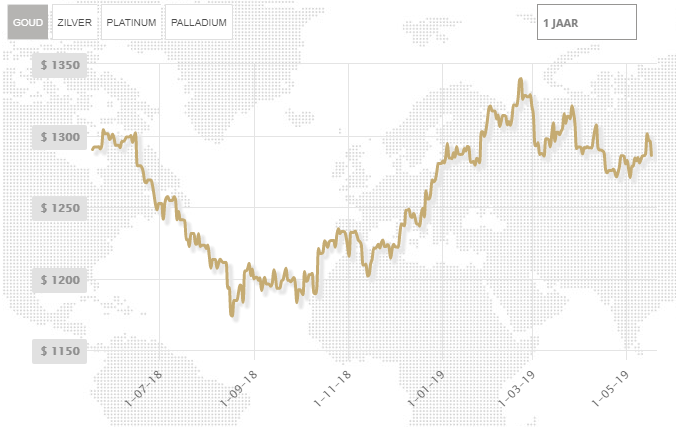

Overheden schoten de financiële sector met belastinggeld te hulp en er ontstond een grote vlucht naar de veiligheid en liquiditeit van staatsleningen, met sterk dalende rentes als gevolg. Nadat het systeem was gestabiliseerd bleken bedrijven en consumenten – ondanks de lagere rentes – minder geneigd om nog veel te lenen. Er bleek hierdoor ook sprake van een negatieve feedback-loop tussen financiële markten en de reële economie.

Waar komt die economische stagnatie vandaan?

Vanaf medio 2018 vertoont de wereldhandel tekenen van stagnatie. Hoofd van de afdeling economisch onderzoek van de Bank for International Settlements in Bazel, Hyun-Song Shin, stelt in een recente presentatie dat de achterblijvende wereldhandel en de economische stagnatie niet hoofdzakelijk moet worden gezocht in het oplopende handelsconflict tussen de VS en China, maar juist in de achtergebleven vitaliteit van het financieel en bancair systeem sinds 2008. Ondanks grootschalige interventies en de structureel positieve grondhouding van centrale banken, is de vitaliteit van de financiële sector niet meer teruggekeerd naar die van voor de kredietcrisis, met negatieve gevolgen voor de mondiale waardeketens en uiteindelijk de wereldhandel.

Het is al wat langer bekend dat Chinese banken grote moeite hebben om aan funding te komen voor hun binnenlandse kredietverlening. De Chinese centrale bank (PBOC) schoot hen te hulp, maar veel heeft het nog niet geholpen. De PBOC heeft zichzelf hierdoor mogelijk zelf in problemen gebracht, gelet op de afname van Amerikaanse staatsleningen op hun balans en moeite die het heeft om de koers van de yuan stabiel te houden.

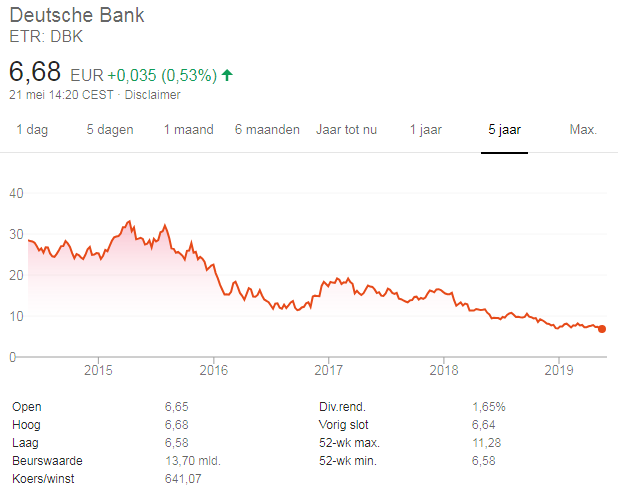

Een ander probleem doet zich voor bij Deutsche Bank. De bank heeft na een aantal mislukte fusiegesprekken nu aangekondigd met een zogenaamde ‘bad bank’ te willen komen om slechte leningen in op te bergen. Dit is waarschijnlijk nog de enige manier om op termijn weer gezond te kunnen worden. Met de ontwikkelingen in de geld- en kapitaalmarkt in het achterhoofd zijn dit symptomen van een dieper liggend probleem.

Negatieve spiraal

Er is sinds begin 2018 sprake van een negatieve feedback-loop tussen financiële markten en reële economie. Gebrek aan liquiditeit in financiële markten zorgt voor verminderde kredietverlening in de reële economie en voor verslechterde economische vooruitzichten. Dit zorgt weer voor verdere financiële verkrapping. Partijen die veel hebben geleend of partijen die op basis van een te positiviteit inschatting financiering hebben verstrekt krijgen het moeilijk.

Wat zal het effect zijn van een plotseling sterke devaluatie van de yuan, een hernieuwde bankencrisis die begint bij Deutsche Bank of een andere verrassing, zoals een vlucht uit gammele bedrijfsobligaties? De Fed en andere centrale banken werden in 2008 verrast door het financiële infarct. En ook nu blijken ze al een tijd achter de financiële feiten aan te lopen. Zijn ze nog bij machte om de negatieve feedback-loop te keren?

Sander Boon, politicoloog

Dit artikel verscheen eerder op Geotrendlines