Centrale banken proberen koste wat kost de waarde van financiële activa zoals aandelen en obligaties te ondersteunen en daarom is het zeer onwaarschijnlijk dat zij hun stimuleringsprogramma’s op een dag weer terug zullen draaien. Dat schrijft vermogensbeheerder Bill Gross van Janus Capital in zijn nieuwste column over de toestand van de wereldeconomie.

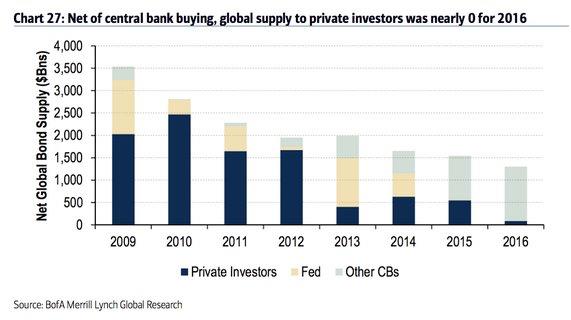

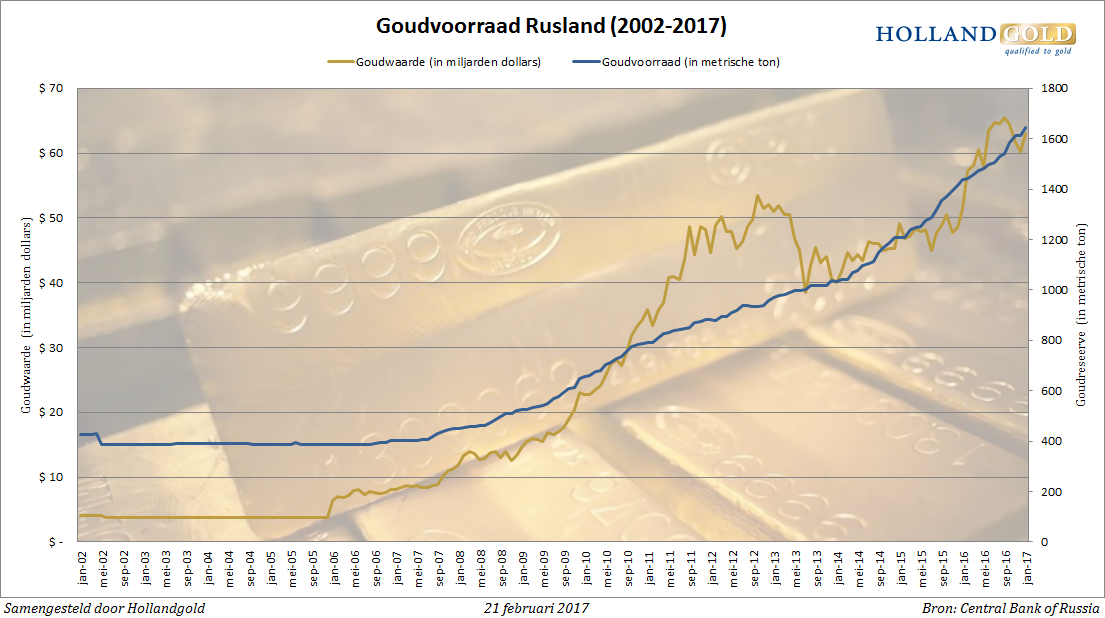

Sinds 2003 is de balans van alle grote centrale banken in de wereld samen toegenomen van ongeveer $2 biljoen naar $12 biljoen, wat betekent dat ze al voor $10 biljoen aan beleggingen uit de markt hebben gehaald. Dit deden ze niet alleen om de rente te verlagen, maar ook om de nominale waarde van al het schuldpapier kunstmatig te ondersteunen. Door structureel staatsobligaties, bedrijfsleningen en zelfs aandelen op te kopen zijn centrale banken een belangrijk steunpilaar geworden van onze economie. Zo belangrijk dat het volgens Bill Gross onmogelijk is geworden voor centrale banken om dit beleid weer ongedaan te maken.

Balanstotaal centrale banken explosief gestegen (Grafiek via Janus Capital)

Eindeloze stimulering

Centrale banken wisten met hun interventies een totale ineenstorting van het financiële systeem te voorkomen, maar de ongewenste bijwerkingen worden steeds meer zichtbaar. Daarover schrijft de vermogensbeheerder van Janus Capital het volgende:

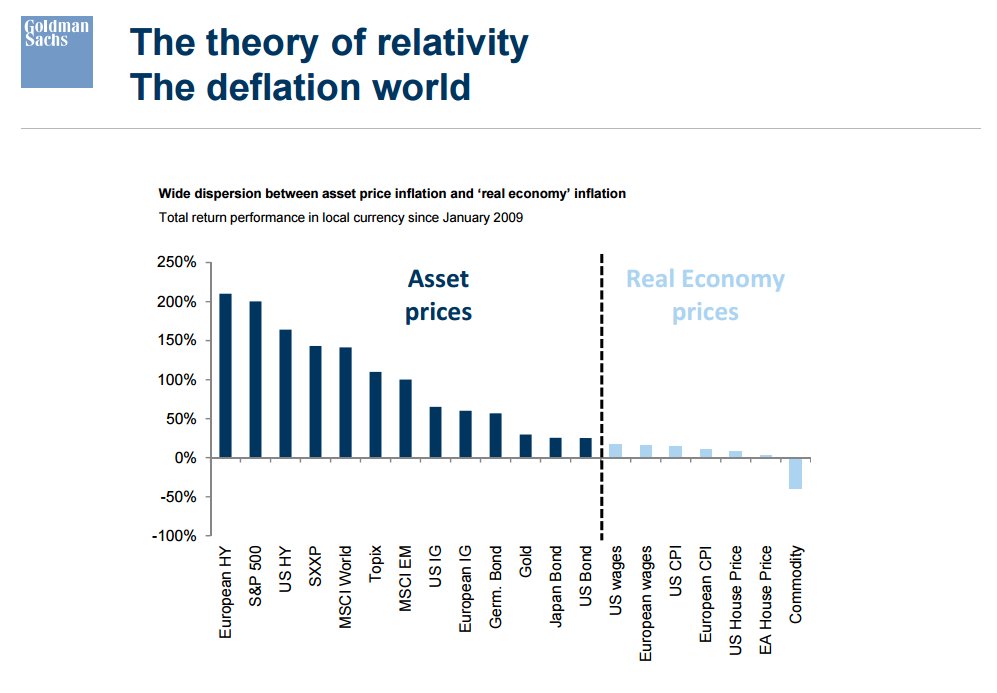

“Zoals ik eerder al geschreven heb is het kapitalisme verstoord geraakt. Besparingen en investeringen worden ontmoedigd door een rendement dat te laag is in verhouding tot de historische productiviteitsgroei. Zombiebedrijven werden in leven gehouden, in tegenstelling tot de ‘creatieve destructie’ theorie van Schumpeter.

Schulden zijn alleen maar verder toegenomen ten opzichte van het bbp. Het financiële systeem is niet opgeschoond en hersteld naar een balans waar risico en rendement weer in verhouding tot elkaar staan. Dit evenwicht is vervangen door een onevenwichtigheid, maar het is lastig om deze economische illusie te zien zo lang de volatiliteit laag blijft.”

De Federal Reserve bouwde haar stimuleringsprogramma in 2014 af, maar het duurde toen niet lang voordat andere centrale banken het stokje overnam. Het lijkt erop alsof de afbouw van monetaire stimulering door de ene centrale bank opgevangen moet worden door een andere centrale bank. De Amerikaanse Federal Reserve, die formeel gestopt is met het opkopen van staatsobligaties en hypotheekleningen, blijft de schulden die ze op haar balans heeft staan gewoon doorrollen.

“De Amerikaanse 10-jaars rente blijft op 2,45%, omdat de ECB en de Bank of Japan iedere maand gezamenlijk voor $150 miljard aan eigen schuldpapier opkopen. Veel van het geld stroomt richting Amerikaanse staatsleningen die 2,45% rendement geven. Zonder deze financiële doping zou wereldwijd zowel de obligatiemarkt als de aandelenmarkt in elkaar zakken en een tranendal van significante proporties opleveren. Ik durf te stellen dat zonder de opkoopprogramma’s van de ECB en de Bank of Japan de rente op Amerikaanse 10-jaars leningen snel zou stijgen tot 3,5% en de Amerikaanse economie in een recessie zou belanden.”

Geldpersfinanciering

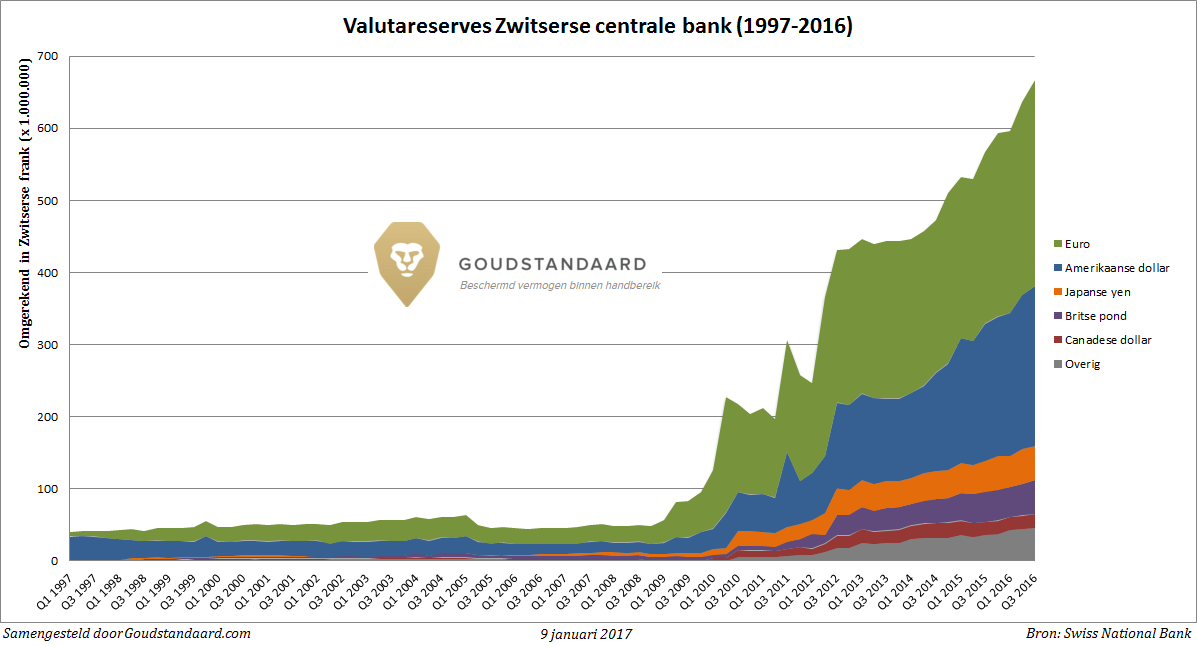

Zo op het eerste gezicht lijkt het monetaire beleid van centrale banken niet schadelijk. Ze hebben een ineenstorting van het wereldwijde financiële systeem weten te voorkomen, terwijl de waarde van aandelen en obligaties is de laatste jaren sterk is toegenomen. Toch is er reden om ons zorgen te maken, want met al deze opkoopprogramma’s is fiscaal en monetair beleid door elkaar heen gaan lopen. De rente die centrale banken krijgen op hun staatsobligaties vloeit in veel gevallen rechtstreeks terug naar de overheid, waardoor je in zekere zin al van monetaire financiering kunt spreken. Centrale banken financieren in steeds grotere mate de schulden van overheden.

Een ander probleem van de lage rente is dat pensioenfondsen en verzekeraars in deze wereld van extreem lage rente geen rendement meer kunnen maken, waardoor de solvabiliteit van deze instituten onder druk zal komen te staan. En dan hebben we het nog niet eens over de spaarders die vrijwel geen rente meer krijgen over hun spaargeld.

De financiële markten zijn gewend geraakt aan monetaire stimulering en bieden centrale banken geen gemakkelijke uitweg. De verwachting is dat de rente verder zal oplopen, zeker als centrale banken elders in de wereld hun stimuleringsprogramma’s gaan afbouwen. En daar zullen ze met een wereldwijd oplopende inflatie vanzelf toe gedwongen worden. Een catch 22?

Deze bijdrage wordt u aangeboden door Hollandgold, uw adres voor de aankoop van fysiek edelmetaal. Wilt u meer informatie over goud kopen? Neem dan contact op via [email protected] of bel +31(0)88-4688400.