De bankensector heeft door de kredietcrisis veel van haar glans verloren. Sommige banken werden genationaliseerd, terwijl anderen met staatssteun overeind werden gehouden. Het toezicht werd aangescherpt en er werden flinke boetes uitgedeeld voor het verstrekken van ondeugdelijke financiële producten. Ook is de rente flink gedaald, waardoor met name spaarbanken steeds meer moeite hebben om winst te maken.

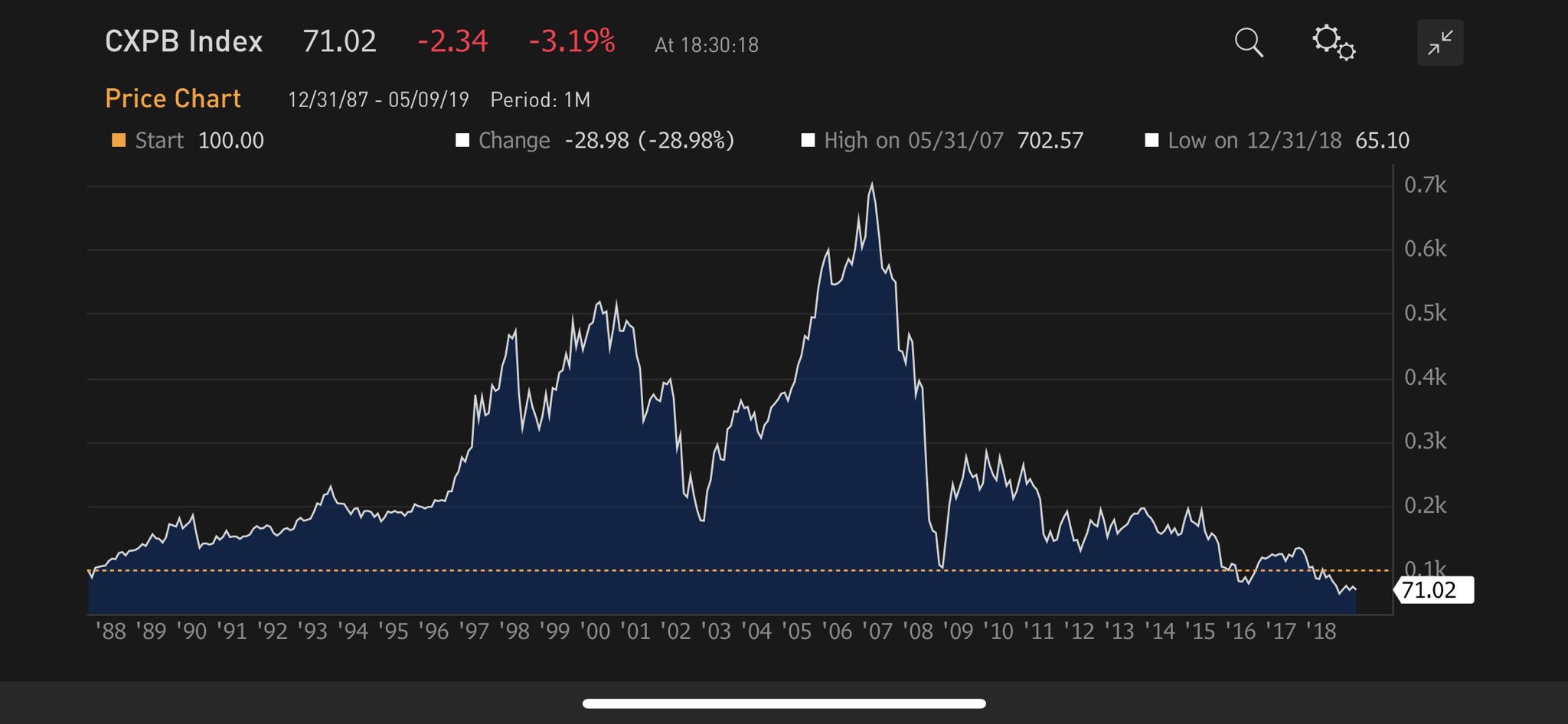

De krimp van de bankensector van de afgelopen jaren wordt pijnlijk zichtbaar op volgende grafiek van de Deutsche Börse Prime Banks Performance Index. Deze grafiek laat de waardeontwikkeling van Duitse bankaandelen zien over een langere periode. We zien dat een belegging in bankaandelen de afgelopen dertig jaar per saldo niets heeft opgeleverd, zelfs inclusief dividendinkomsten. Vanaf het hoogtepunt van 2006 is de waarde van de Duitse bankaandelen zelfs met 90% gedaald.

Aandelen banken terug bij af

De bankensector kreeg een harde klap door de financiële crisis van 2008, maar wist daar niet van te herstellen. Terwijl de aandelenmarkten wereldwijd weer opkrabbelden uit het dieptepunt van de crisis bleven de bankaandelen in de hoek waar de klappen vielen. De daling van de index kan voor een groot gedeelte worden toegeschreven aan banken als Deutsche Bank en Commerzbank. Deze twee giganten verloren vorig jaar meer dan de helft van hun beurswaarde.

Duitse bankaandelen terug op laagste niveau in dertig jaar (Bron: Bloomberg, via Jeroen Blokland)

Dit artikel verscheen eerder op Goudstandaard