Tijdens de voorverkiezingen heeft Donald Trump er bij herhaling op gehamerd dat hij de wel zeer armzalige Amerikaanse infrastructuur grondig op de schop gaat nemen. Dat is op het eerste gezicht goed nieuws voor de leveranciers van grondstoffen die nodig zijn om bruggen te bouwen, vliegvelden te renoveren en om het wegennet naar de 21ste eeuw te tillen.

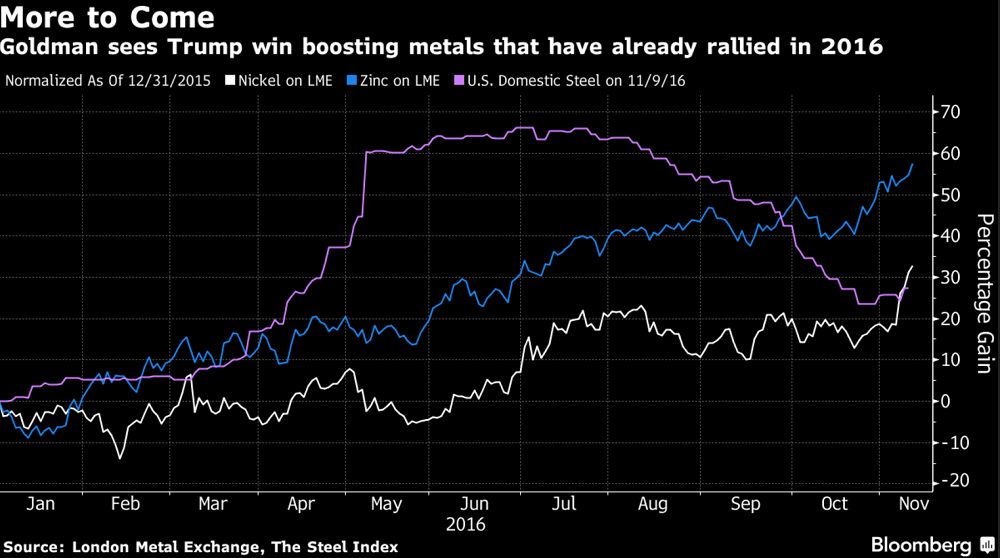

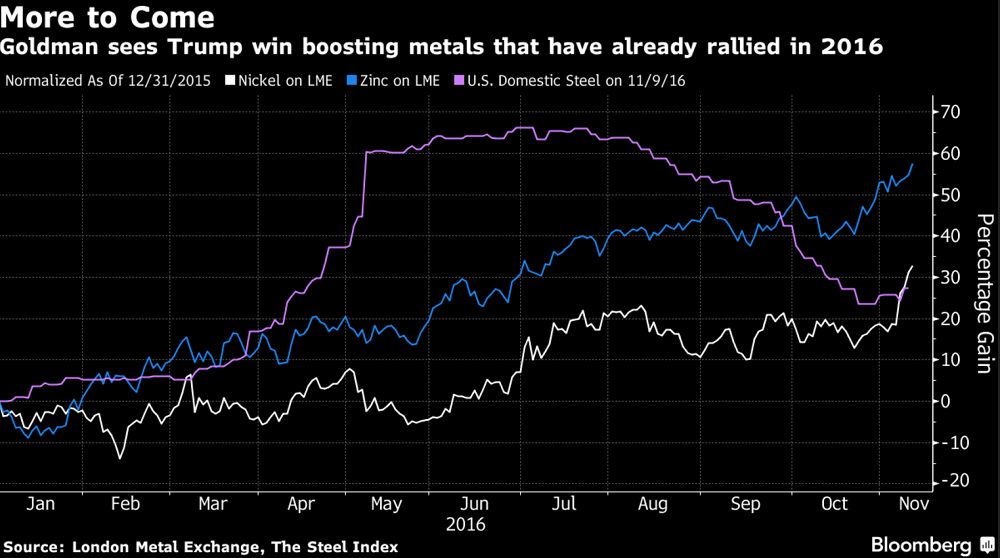

Trump heeft in de aanloop naar de verkiezingen van 8 november gezegd, dat hij tenminste $500 miljard gaat reserveren voor het herstel zonder direct in details te treden. De plannen van Trump zullen hoe dan ook goed uitpakken voor de sector weg- en waterbouw. Het zal de vraag naar staal, zink, nikkel en ijzererts opjagen, aldus twee analisten van Goldman Sachs.

In hoeverre dat echt gunstig is voor de prijsontwikkeling valt nog te bezien. Als het om staal gaat, zijn de Verenigde Staten goed voor ongeveer 7% van de wereldwijde vraag naar staal. De staalconsumptie per hoofd van de bevolking is de helft van die van China. Daar staat tegenover dat de infrastructuur sinds 1970 stelselmatig verwaarloosd is. Dat kan zomaar een extra inhaalvraag naar staal opwekken. Dat kan zeker als andere westerse landen het voorbeeld van de VS gaan volgen en hun eigen verwaarloosde infrastructuur ook gaan moderniseren.

Prijzen grondstoffen stijgen na verkiezing Trump (Bron: Bloomberg)

Investeringen laten op zich wachten

Daar staat tegenover, dat de eerste investeringen niet eerder te verwachten zijn dan in de tweede helft van 2017. In die periode komt een einde aan het lopende Chinese stimuleringsprogramma. Hernieuwde investeringen komen dan op het juiste moment om een prijsval te voorkomen. Ze zullen waarschijnlijk onvoldoende zijn om de prijs van staal omhoog te jagen.

Bij Goldman denken ze niet dat de prijs voor koper omhoog zal gaan. Koper is vooral nodig in de huizenbouw en daar gaat het zeker in China snel de verkeerde kant mee uit. De vraag naar hypotheken neemt af, evenals de verkoop van huizen. Bij Goldman verkiezen ze daarom zink boven koper. Dat eerste metaal zal het, als het om de prijs gaat, beter doen dan koper.

Energie

De nieuwe president heeft weinig waardering voor het beleid van zijn voorganger om de CO2 uitstoot te beperken. Dat geeft nieuwe kansen aan de traditionele leveranciers van energie, zoals kolen, olie en gas. De analisten verwachten dat vooral de producenten van gas zullen profiteren van de verwachte beleidswijziging. Deze energiebron is zeer concurrerend en kan de concurrentie met steenkool en olie gemakkelijk aan. Ook is het zeer bruikbaar in de petrochemische industrie. Om al die redenen zal gas nieuwe investeringen uitlokken, denken de analisten.

De energiesector zal sowieso blij zijn met de nieuwe president. Die heeft zich in de aanloop naar de verkiezingen wars getoond van strenge regelgeving en lijkt er voorstander van dat maatschappijen moeten kunnen boren waar het nuttig lijkt.

Als Trump doet wat hij zegt, dan zullen de binnenlandse investeringen in de VS gaan toenemen. Als het om het buitenland gaat, blijft het voorlopig gissen wat hij gaat doen. Zullen er bijvoorbeeld echt handelsbeperkingen komen en zullen er inderdaad importheffingen komen? Dat kan verkeerd uitpakken voor bijvoorbeeld de landbouw als getroffen landen zoals China op hun beurt beperkende maatregelen gaan invoeren. De Verenigde Staten zijn een groot exporteur van bijvoorbeeld mais en soja naar dat land.

En de goudprijs?

De analisten zijn verdeeld over de richting van de goudprijs. De huidige fiscale en geopolitieke onzekerheden lijken vooralsnog niet weg te ebben. Zeker niet als er onduidelijkheid blijft over het internationale beleid van de nieuwe president. Dat is goed nieuws voor de goudprijs. Ook de inflatie kan in de VS snel de kop gaan opsteken, als Trump inderdaad een actief stimuleringsbeleid gaat voeren en bovendien importen met heffingen gaat belasten. Een hogere inflatie is goed nieuws, maar een eventuele hogere economische groei niet. Ook de aangekondigde beperkte renteverhoging in december zal de prijs geen goed doen. Kortom, het is bij gebrek aan details over het nieuwe beleid onduidelijk welke richting de goudprijs de komende maanden uitgaat.

Feitelijk is het allemaal nog koffiedik kijken. Niemand weet nog wat Trumponomics precies voor de Verenigde Staten en voor de rest van de wereld gaat betekenen.

Cor Wijtvliet

Deze bijdrage is mogelijk gemaakt door Beurshalte

Over Beurshalte:

Over Beurshalte:

Dagelijks publiceert Beurshalte nieuwsbrieven en columns van leden van de redactie en van gastauteurs over de wereld van beleggen en alles wat ermee samenhangt. Daarnaast publiceert beurshalte wekelijks een nieuwsbrief met unieke inhoud over relevante beleggingsthema’s. Belangstellende lezers kunnen een gratis abonnement nemen. Als u geïnteresseerd bent, kunt u zich hier aanmelden!

Disclaimer: Bovenstaand artikel is geen professioneel beleggingsadvies en het is ook geen uitnodiging om te gaan beleggen. Beleggen brengt kosten en risico’s met zich mee. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Het artikel is louter de persoonlijke mening van de auteur.