De goudprijs steeg de afgelopen week van €982 naar €990,44 per troy ounce, een stijging van 0,86%. De prijs voor een kilo zilver daalde van €424,52 naar €422,86, een bescheiden verlies van 0,39%. Het nieuwe jaar begint voor goud beter dan voor zilver, terwijl goud het de afgelopen twee jaar ook al beter heeft gedaan dan zilver. Op het moment van schrijven kost een troy ounce goud 75,3 keer zo veel als hetzelfde gewicht in zilver. Een jaar geleden was die ratio nog 61 en twee jaar geleden kon men nog 55 troy ounce zilver inwisselen voor een troy ounce goud.

Zilver presteerde de afgelopen twee jaar beduidend slechter dan goud (Bron: Goldprice)

Zwakke euro ondersteunt goudprijs

Het afgelopen jaar wist goud in euro's met een winst van 12,1% af te sluiten, terwijl zilver in euro's 9% in waarde daalde. Dat lijkt mee te vallen na de grote prijsdaling van 2013, maar we moeten niet vergeten dat het wisselkoerseffect een grote rol heeft gespeeld. In de zomer van 2013 bereikte de euro een niveau van $1,37 tegenover de dollar, terwijl de wisselkoers afgelopen week onder de $1,20 zakte. Dat is het laagste niveau voor de euro in 29 maanden tijd.

De financiële markten anticiperen op nieuwe monetaire stimulering door de ECB, maar het is nog niet duidelijk of die er werkelijk gaat komen. Draghi zei dat hij het balanstotaal van de centrale bank met ongeveer een biljoen euro wil opkrikken, maar sindsdien is er vrijwel geen resultaat geboekt. Tegelijkertijd wint de dollar aan kracht, onder meer door de dalende olieprijs. Veel olie wordt nog steeds afgerekend in dollars en kost vandaag de dag nog maar de helft van wat het een half jaar geleden kostte. Een dollar heeft daardoor meer waarde gekregen.

Daar komt bij dat beleggers optimistisch zijn over de Amerikaanse economie. Stijgende aandelenkoersen en een economische groei van 5% straalt vertrouwen uit, maar we moeten niet vergeten dat deze groei het gevolg is van nog meer schuldcreatie en niet van een aanzienlijke toename in de productieve capaciteit van de Verenigde Staten.

Voor beleggers in de Eurozone betekent de zwakke euro dat hun goud compenseert voor de waardedaling van de munt. Koopjesjagers moeten nog even wat geduld oefenen, want door de zwakke euro kruipt de goudkoers weer richting de €1.000 per troy ounce.

In dollars zakte de goudprijs van $1.196,06 naar $1.188,84 (-0,6%) en de zilverprijs van $16,08 naar $15,77 (-1,93%) per troy ounce.

Goudprijs in euro per troy ounce (Bron: Goudstandaard.com)

Zilverprijs in euro per kilogram (Bron: Goudstandaard.com)

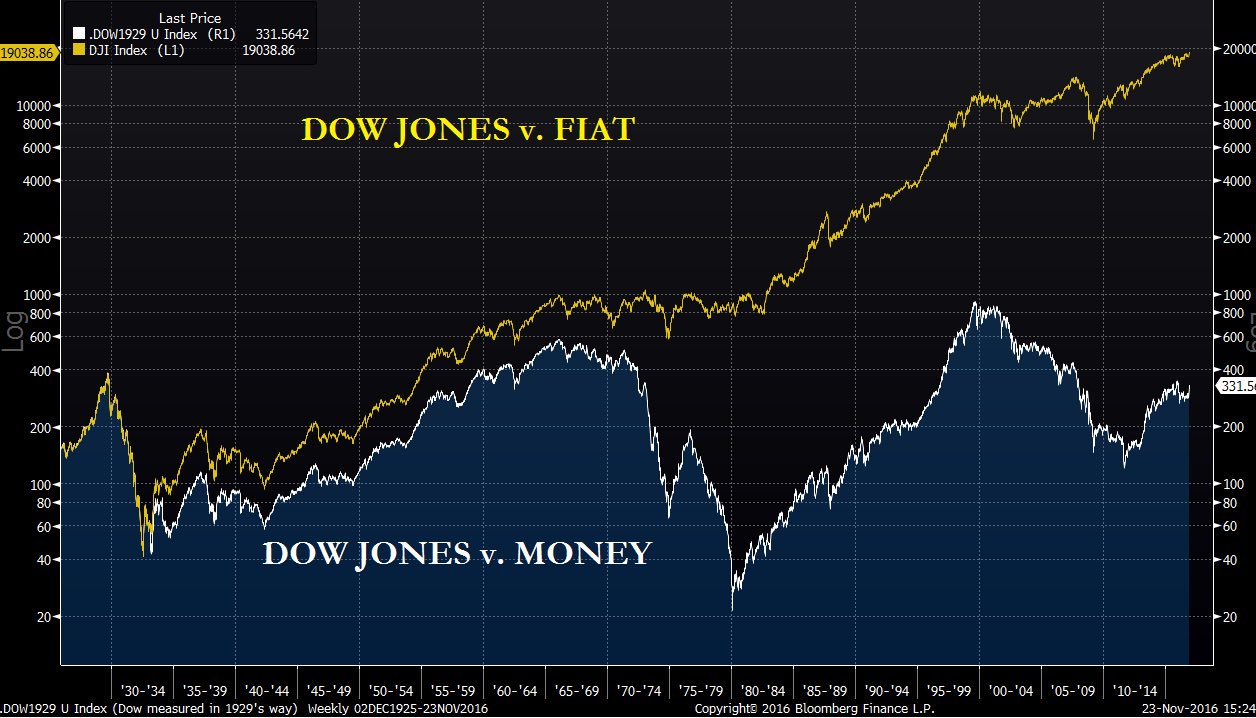

Rendement goud in perspectief

Het afgelopen jaar hebben Amerikaanse aandelen het beduidend beter gedaan dan goud. Maar hoe ziet het plaatje er op de lange termijn uit? We hebben een grafiek gevonden van het afgelopen jaar, van de afgelopen tien jaar en vanaf het jaar 1802!

Op de laatste grafiek zien we dat goud een matig rendement behaalde tegenover aandelen en obligaties, maar merk tegelijkertijd op dat het rendement hier wordt uitgedrukt in dollars. Weliswaar gecorrigeerd voor inflatie, maar het is nog maar de vraag of de inflatie in werkelijkheid niet veel hoger is geweest. Bedenk ook dat fysiek goud van generatie op generatie altijd waarde heeft behouden. Lang niet alle aandelen en valuta van toen bestaan vandaag niet meer, of niet in de huidige vorm.

Goud versus Amerikaanse aandelen, staatsobligaties en dollars (1 jaar)

Goud versus Amerikaanse aandelen, staatsobligaties en dollars (10 jaar)

Goud versus Amerikaanse aandelen, staatsobligaties en dollars (~200 jaar)

Wilt u fysiek goud kopen? Bekijk eens het assortiment van Hollandgold en Goudstandaard.