Deel 1: Vrijgoud ?!

Definitie : Vrij vlottende prijs & waarde van fysiek goud. Vrijgoud als nieuwe waardestandaard.

Voorwoord: De aanhoudende & oplopende escalatie van de huidige schuld-systeem-crisis opent een nieuw perspectief op de goud tijdslijn die begon met de pure goudstandaard. De voorbije 100 jaar zien we de evoluerende teloorgang van alle economisch-financieel-monetaire disciplines, nodig voor de duurzame creatie van welvaart & welzijn. In volgende tekst een uiteenzetting over een mogelijks vrijgoud perspectief.

Er is niemand uit het grote publiek die ook maar ergens gelooft dat de evolutie naar vrijgoud ook maar een levensvatbare kans zou maken. Omdat men prijs & waarde crescendo niet meer uit mekaar kan houden. De waarde van goud zit hem in de eeuwen oude traditie als universele *waarde konsolidator*. Goudmetaal an sich heeft nauwelijks tot geen *intrinsieke* waarde. De functie van goudmetaal als waarde-konsolidator komt steeds meer bovendrijven wanneer alle andere vermeende waarden in de financiële industrie die functie verliezen. En dit proces is nu versneld aan de gang. Het ziet er naar uit dat de ontwaarding van currencies en al hun derivaten sterker (& versneld) gaat toenemen. Vandaar de toenemende rush naar derivaten en waarde nep- alternatieven zoals bitcoin en zelfs de oplopende reeks altercoins.

Dit versnellend tempo aan ontwaardingen vindt z’n oorsprong in de niet aflatende schuld creaties nodig om de noodzakelijke economische groei, kost wat kost, op gang te houden. Daarom zien we ook vele prijzen van vermeende waarden, stijgen (bvb.aandelen & obligaties). De Westerse economie ontwaardt omdat de stijgende onproductieve schuldlading exponentieel (disproportioneel) toeneemt. Gans de financiële industrie (inclusief currencies) groeit uit tot één gigantisch integraal Ponzi gebeuren.

Daarom wil men de instinctief toenemende affiniteit naar goudmetaal als waarde konsolidator afblokken door goud als een *currency* te blijven prijzen (misprijzen) in de financiële industrie. Onder het motto goud = currency = geld. Alle currencies (modern geld) ontwaarden competitief al naargelang de behoefte aan stijgende onproductieve schuldkreatie door de currency beheerders. Het systeem van schuld gedreven politieke economie kan niet meer duurzaam functioneren zonder die toenemende schuldkreatie. Geen enkele currency heeft nog intrinsiek-economische waarde omdat ze geen waarde konsolidator meer kunnen zijn (hard currency). Ook de economie, die draait op fiat-currency en daarom toenemende onproductieve schuld, wordt daardoor steeds waardelozer. Het economisch systeem zit fout en gaat daarom in faling. Alle meritocratische beginselen worden er opzettelijk uit gegooid of vervliegen door foute policies. Institutionele valsmunterij.

Daarom wil vrijgoud ook geen currency-geld meer zijn! Goudmetaal wil een fysieke vorm van rijkdom reservewaarde zijn zonder enige binding met currency/nepgeld. Dat zien we duidelijk aan de waarde-korrelatie tussen bvb. olie en goud. Een constante verhouding tussen olie & goudwaarde, ongeacht de prijzing van beide (1 ounce goud = 15 barrels olie).

Het is geenszins de bedoeling van vrijgoud om het bestaande systeem omver te werpen ! Vrijgoud groeit omdat de aanhoudende & toenemende ontwaardingen de groei van goudmetaal affiniteit ook natuurlijk in de hand werken. De ECB is de architect van dit vrijgoud concept. De ECB plaatste goud-waarde niet zomaar op z’n balans. De Aziaten kopiëren deze architectuur.

De modale burger is z’n correcte notie van waarde en waarde-opslag volledig kwijtgeraakt over het verloop van de voorbije 7 decades. Men ziet alleen nog *prijzen* die meesterlijk, manipulatief, vervalst worden door de kolluderende wanbeheerders (publieke & private) die ook geen enkele andere kant meer op kunnen. Iedereen houdt zich vast aan z’n vermeende schijn-rijkdom en wenst zich daar geen essentiële vragen bij te stellen. Alleen degenen met een diep systeem inzicht komen intuïtief bij het evoluerende goudmetaal-rijkdom-reserveasset terecht. Al de andere goud betrokkenen houden het bij het speculatieve elektronische goud met z’n onstabiele (volatiele) prijs wegens de geforceerde binding met currency (non-valuta).

Wat is nu het aanvaardingsprobleem van het evoluerend vrijgoud concept ?

Recent bevestigde Larry Summers dat we enkel uit de schuld-systeem-crisis geraken door *bubble op bubble* te fabriceren totdat de Westerse economie terug in de juiste groeibaan komt. De overgrote meerderheid, van laag tot hoog, is het daarmee volledig eens en heeft er ook het volste vertrouwen in dat dit ook effectief zal lukken. Niemand maakt enig bezwaar tegen het ontwaardend effect van zo’n bubble-op-bubble dynamiek. Het is een algemeen aanvaarde *new normal*. Gratis (gemakkelijk) Greenspan/Bernanke/Yellen/Draghi/-geld (digits) als hemels manna…tot aan de Grote bail-in programma’s…die ook niks meer dan enkel een dreiging zullen blijken te zijn. Waarom zouden we dan vrijgoud nodig hebben als ultieme reservewaarde opslag!?

Het vooruitzicht op een vrijgoud moment is niet zomaar plotsklaps uit de lucht komen vallen. Daar zijn lange voorbereidingen voor getroffen die vandaag/morgen nog steeds verder evolueren in de globaliserende wereld die zich nu steeds sterker opdeelt in pro & contra goudfracties.

De overgrote publieke meerderheid blijft gemakshalve geloven in het onaantastbaar wereldoverwicht van de US+$. Het $-systeem & regime dat vrijgoud nooit zal dulden. Het groeiend wereld systemisch ON-evenwicht (surplus & deficit) stuwt de neergelegde ECB vrijgoud architectuur echter naar z’n voltooiing. De timing hiervan is schier onmogelijk. Zelfs niet bij benadering. Maar Oost en West divergeren economisch steeds sneller en dieper. Dit stuwt vrijgoud steeds sterker naar de oppervlakte binnen een héél beperkte wereld-goudgroep.

Vrijgoud wordt geen nieuwe disciplinerende goudstandaard ! Goudmetaal wordt opnieuw een koopkracht behoudende store-of-wealth voor al wie uit het bestaande schuld-systeem wil stappen. Goudmetaal zal *noodgedwongen* terug z’n historische rol gaan opeisen wegens het onomkeerbaar dysfunktioneler worden van het complexe wereld fiat schuld-systeem.

Om de aanhoudende en groeiende affiniteit voor goudmetaal te temperen, blijven de anti goud fracties de elektronische pseudo-goudprijs manipulatief volatiel (onstabiel) houden om te beletten dat een stabiele goudprijzing z’n waarde als koopkracht-behouder kan waarmaken. Vandaar ook de aanhoudende groei van elektronisch goud (goudcontracten) waarop je kan speculeren (gokken) en manipuleren binnen de financiële industrie. Noteer evenwel dat de goudreserve van de ECB steeds 15% blijft uitmaken op de activa van haar balans!

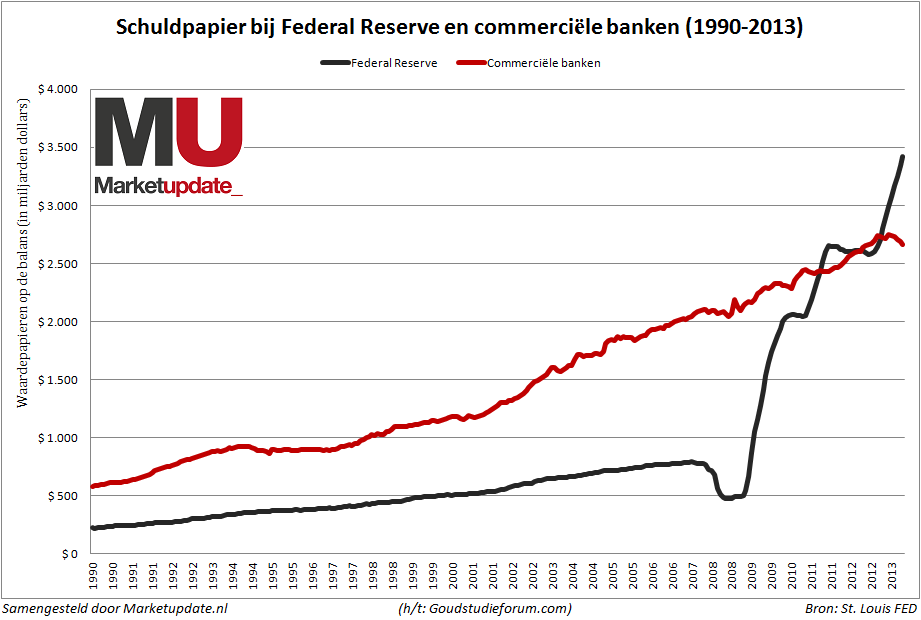

Goud-Waarde (niet de elektronische goudprijs) is de tegenpool van schuld. De schuld-aangroei loopt parabolisch (exponentieel). Deze schuld is economisch ON-productief. Daarom zal de schuldcreatie nog meer moeten toenemen om uiteindelijk massaal in de economie terecht te komen ter verdere absurde over-stimulering. Eens voldoende deelnemers onraad ruiken ontaardt die in hyperinflatie. Alle vermeende rijkdom, opgeslagen in financiële industrie pseudo-assets, zal dan smelten als sneeuw voor de zon. Het blijft zeer de vraag of de desgevallend aantrekkende economie al die doorlopende ontwaardingen ooit zal kunnen compenseren. Wie zullen de Grote verliezers zijn,….en hoe gaan die daarop reageren?

Het systeem van bubble-op-bubble zal noodgedwongen moeten aanhouden omdat de Grote massa uiteindelijk een verdere verarming niet meer gaat pikken. Het Westen zit nu al op de schuifaf van een bananenrepubliek met z’n centrale banken die schulddigits moeten blijven stortregenen en fungeren als schuld containerpark (bad banks). Dit maakt de baan vrij voor vrijgoud als natuurlijk overblijvende waardeopslag voor verdiensten. Geen goudstandaard meer, maar een goud waardestandaard, losgekoppeld van alle andere financieel-monetaire pseudo-waarden (currencies-schuldpapier-aandelen-enz). De *systemische* schuld-economie zal steeds minder toegevoegde *duurzame* waarde/rijkdom/welvaart genereren. De financiële industrie zal daarom bubble op bubble moeten blijven blazen terwijl de echte verdienstelijken crescendo *waarde* gaan opslaan in het steeds vrijer wordende goudmetaal.

Het wereld economisch systeem steekt nu afgeladen vol met catch-22’s die niet meer te omzeilen vallen met ad hoc policies. Niet in het minst omdat de huurprijs van currency (rente) gestaag daalde over de voorbije 3 decades. Dit is een uniek gegeven zonder voorgaande. De nog ongekende exit hieruit zal daarom ook spectaculair zijn (verlopen). Geen rente explosie zoals velen verwachten,…maar een crash van financiële assets die nooit echt een waarde (rijkdom) konsolidator waren.

Conclusie

Alle beschouwingen in deze tekst kunnen gestaafd worden met massa’s feitelijke documentatie (verwijzingen) die bewust achterwege gelaten is voor de leesbare duidelijkheid. Greenspan & Bernanke zeiden het reeds in 1 zin : *we can always print money* ! Met deze onvermijdelijkheid worden we nu globaal allemaal geconfronteerd als nooit tevoren.

Goud heeft een 100 jaar tijdslijn evolutie doorlopen vanaf de zuivere goudstandaard. Alle elementen in die evolutie wijzen in de richting van vrijgoud (Universele Goud Waarde Standaard).

Het is nu aan de belegger-investeerder-spaarder-vermogende om uit te maken of hij/zij IN het economisch-financieel systeem wil blijven of geleidelijk gaat kiezen voor het evoluerende vrijgoud concept BUITEN het systeem. De DE-DOLLARIZATIE vanuit het Oosten is ingezet en een onomkeerbaar (geopolitiek) proces. Daarmee gaat het $-Internationaal Monetair & Financieel Systeem crescendo onder ontwaardende schuld-druk komen te staan, zowel op economisch als financieel vlak. Ook de dagen van de petro-$ zijn geteld. Hello petro-yuan.

Goudprijs manipulaties: German Watchdog starts probe into gold price-fixing

Slotwoord:

Het complexe schuldsysteem zal noodgedwongen blijven voortwoekeren. Het is technisch niet meer herstelbaar met kunstingrepen zoals we die eerder met wisselend succes uitprobeerden. Bvb. Bretton Woods-SDR en andere internationale overeenkomsten. Diepgaande en duurzame structurele hervormingen komen er ook niet wegens allemaal véél te pijnlijk en dus politiek niet (nooit) haalbaar. Daarom zal de homo economicus zichzelf organiseren (bottom to top). In die kreativiteitskracht moeten we blijven geloven. Tegelijk met het doorlopend verval groeien er vanzelf nieuwe waardes. Eén daarvan is de consolidatie van verdienstelijkheid in een universele vrijgoud waardestandaard.

According to Paul Krugman (& Summers & P.Praet !!!) , saving is evil and savers should therefore be forcibly deprived of positive interest returns.

De nodige manipulatieve vervalsingen en interventies door de moneymasters/merchants of debt zullen en kunnen niet afnemen.

Greenspan : “We can always print more money”

Goud-psychologie:

De lastige weg naar de vrijgoud finale zal héél dun bevolkt blijven. Omdat de overgrote meerderheid blijft geloven in al de andere aangevoerde store-of-wealth producten (making money in the financial industry). Ze laten zich niet hun gevestigde nieuwe waarde illusies doorprikken door pedante goudmetaal-advocaten. Vandaag is goudmetaal al z’n rijkdom-afstraling kwijtgespeeld in het Westen. Iedereen is gewonnen voor elektronische (digitale) Ponzi-pseudorijkdom, terwijl er steeds minder in de fysieke economie geïnvesteerd wordt. Armen worden armer en de rijken worden rijker. De ganse middenklasse zal zich bij de verarmde vervoegen. Daardoor zal het systeem van schuld gedreven politieke herverdelingseconomie uiteindelijk ook instorten. Alleen wie een natuurlijke goudmetaal affiniteit in z’n genen heeft zal de weg naar vrijgoud mee bewandelen (The Gold Trail – USAgold.com).

Disclaimer : *** Koop slechts zoveel fysiek goud als je ervan begrijpt *** !!!

Atlas Shrugged : Roman van A.Rand geschreven in 1957. De inhoud van dit verhaal is vandaag & morgen actueler dan ooit. Een aanrader voor al wie systeeminzicht wenst te verwerven.

Noot : Zodra de Chinese centrale bank zou beslissen om, juist zoals de ECB, 15% goudreserve op haar balans te zetten,….gaat de goudprijs maal 10 (ruwe schatting). Dan komt er ook een pak centrale bank goudmetaal-reserve vrij beschikbaar voor verdere herverdeling onder de freegolders via BIS.

Weekstaat ECB : http://www.ecb.europa.eu/press/pr/wfs/2013/html/fs131126.nl.html

In het tweede deel beschrijven we dan het leven onder een mogelijks vrijgoud systeem & regime.

Door: 24 karaat

Goud als waarde standaard

Deel 2: Vrijgoud Systeem & Regime

De oorspronkelijke disciplinerende 100% goudstandaard met vaste goudprijs is blijven doorleven na 1971/1973 toen Nixon het $-goudvenster sloot en de CB – $ reserves niet meer inwisselbaar waren voor UST goudmetaal reserve. De goudprijs werd tot op heden nog steeds niet *vrij vlottend*. De centrale banken hanteren de goudprijs *benchmark* nog steeds op manipulatieve wijze om monetaire policy redenen.

De nieuwe ECB bracht een baanbrekend (revolutionair) nieuw goudconcept in voege. De goudreserve van centrale banken kwam op de balans van de ECB voor 15% van de activa en wordt ieder einde kwartaal geboekt aan marktwaarde (mark to market).

De Oosterse centrale banken (CB’s) zijn in de running om dit nieuwe vrijgoud concept te kopiëren. Ze willen vrijgoud reserve op hun balans als rijkdom-reserve-collateraal. Dus niet als fixed goudstandaard of goud wissel standaard! De goudreserve van een centrale bank is een asset dat functioneert als tier-1 collateraal. Een maatstaf voor credibiliteit en dus goed/slecht beheer van hun fiat systeem.

Wanneer de vrije private goudmarkt z’n wantrouwen wil uiten tegenover de fiat (wan)beheerders vergroot de publieke goud-affiniteit en stijgt de goudprijs op de private markt (vraag > aanbod). Dat merk je dan ook op CB balans waar de goudreserve aan mark to market gaat stijgen tegelijk met het toenemende totaal op de CB balans. De koopkracht van de currency daalt en die van goud blijft constant. Mocht de ECB dit principe niet (nooit) dulden,….dan zou ze ook nooit dit mark to market principe ingevoerd hebben!!! Maar voorlopig wil de FED/US Treasury daar nog niets van weten. Hun $-wereldreserve moet nog steeds doorgaan als – as good as gold – ….. zelfs bij fenomenaal wanbeheer. Daarom blijft de anti goud fractie ook de constante goud koopkracht-waarde manipulatief ondermijnen.

CBs kennen de zwakheden van hun fiat systeem & regime. De disciplinerende fixed goldstandard werd nooit gerespecteerd. Ook vandaag nog wordt de Westerse burger onthouden van de goud koopkracht bescherming terwijl de ontwaardingen hoogtij gaan vieren door aankomende *vernietigende* hyperinflatie. Met de aanloop naar de erkenning van vrijgoud anticipeert men op de aankomende onmogelijk houdbare toestand van een disfunctionerend systeem. De nood aan een universele rijkdom konsolidator (vrijgoud) heeft zich opgedrongen en kreeg z’n beslag bij de oprichting van de ECB. Nu moet dit concept zich verder internationaal levensvatbaar *ontwikkelen*. Vanaf de ECB geboorte (1999/2001) zagen we een mooie stabiele stijgende goudprijs. Zelfs de FED/UST balans volgde informeel het 15% ECB goudreserve concept…tot 2011. Toen ging de FED balans hyper en loste het $-regime het principe van goud-reserve-kollateraal wegens de negatieve afstraling ervan op de devaluerende $, dat het $-regime nog steeds niet kan/wil dulden. Het zet hun afschuwelijk wanbeheer in z’n blootje. Een *noodgedwongen* wanbeheer, omdat ze de voorkeur geven aan bubble op bubble dynamiek als economische drijfveer. Vrijgoud past nog steeds niet bij de ambities van het $-regime. In Azië ligt dat helemaal anders. China wil (en zal) ook niet eeuwig een vazal van het wanbeherende $-regime blijven. Vrijgoud past daarom zéér goed in hun Oosterse (mercantilistisch) kraam.

Met vrijgoud heb je dan een eb en vloed tussen goud & currency als waardeopslag. Een wanbeherende staat gaat ook al z’n goudreserve (collateraal) kwijtspelen terwijl de goede leerlingen steeds meer goud koopkracht gaan opstapelen in hun schatkist. Goudreserve werkt dan opnieuw rijkdom afstralend, waarvoor het eigenlijk altijd al diende. Onthoudt dat de US oorspronkelijk 28.000 ton goudreserve had.

*Currency backed by gold*

Het koopkracht behoud van een currency (hard/soft) is functie van z’n goed beheer (surplus/deficit). Maar het systeem van schuld gedreven politieke economie is van aard dat er geen hard currencies meer kunnen gemaakt worden, hoe goed het beheer dan ook moge zijn. Alle currencies zullen steeds competitief blijven devalueren tegenover elkaar en continu aan interne & externe koopkracht verliezen. Dit is de wortel aan de stok die alle economieën zou moeten leiden. Een goed beheerde currency heeft dan straks wel de kans om te genieten van z’n CB goudreserve rijkdom afstraling ter ondersteuning van z’n kredibiliteit bij alle wisselende beheerspolicies. Vraag uzelf maar eens af waarom de € nog steeds een hogere wisselkoers tegenover de $ blijft behouden!

Tijdens de 100% goudstandaard (pré 1913) kon iedereen op de bank z’n coins & notes omruilen voor fysiek goud aan een vaste prijs. Vandaag is de geld-goud ruil totaal vervalst in het nadeel van de goud-waarde. Miljonairs/miljardairs zijn nu elektronisch (digitaal) rijk & vermogend. Neem als voorbeeld de nieuwe crypto currency Bitcoin miljonairs die hun pseudo-vertrouwen in die currency putten uit elektronisch opgeklopte hebzucht… – backed by – een hoop geprefabriceerde illusies. Dit is een absurd toppunt van de moderne financiële bubble-op-bubble industrie. Voorlopig blijven al deze vormen van elektronische rijkdom afstraling nog hoogtij vieren tot aan de grote ontnuchtering. Doch uw digits zeggen geenszins wat uw rijkdom verdiensten zijn. Uw digits zijn uw *eigendom* niet. Dit bewustzijnsproces is lopende.

Daarom groeit de affiniteit naar tastbaar fysiek goud als rijkdom konsolidator bij een piepkleine minderheid met groeiend systeeminzicht en daarmee gepaard gaande stijgend wantrouwen. De ECB heeft de inspirerende blauwdruk (template) van het vrijgoud concept reeds neergelegd. De goud-waarde vervalsing trekt nu aan een steeds korter eind.

Het succes van het nieuwe goudwaarde verhaal (systeem & regime) valt of staat met de verdere evolutie van de Westerse economie. Zullen we *economisch* in staat blijken om het uit de hand lopende schuldsysteem overeind te houden!? De overgrote meerderheid blijft daar voorlopig nog héél optimistisch over. Omdat het besef van de *totale* schuldlading nog steeds niet doorgedrongen is. De totaal aan engagementen voor de toekomst van de Westerse verzorgingsstaten is ronduit *astronomisch*. Om die engagementen te kunnen blijven bedienen is er een *enorme* organisch-economische groei nodig. En die groei kan er nog steeds niet komen zonder een disproportionele schuldaangroei ter stimulering. De schuld gedreven economie verliest zienderogen aan welvaart & welzijn afstraling. Niet in het minst omdat we systematisch al het meritocratisch gehalte hebben doen afnemen. In het Westen wilden we steeds sneller economisch gaan groeien door steeds hoger boven de verdienste-stand te gaan leven. Dit is nu onhoudbaar geworden. Men blijft dit fout & falend systeem koppig aanhouden terwijl de goud onderstroom bij een absolute minderheid z’n natuurlijke gang gaat. We emanciperen ons op een beschaafde manier van het schuldsysteem.

De lopende decade zal de huurprijs van fiat currency (rente) laag/lager blijven. Gratis digits (aangehouden zero rente) zijn nu niet direct een bewijs van waardevastheid (store of wealth). Deze zero rente bewijst dat de aangroeiende schuldlading economisch niet draagbaar meer is. Daarom is ook alles systemisch overgewaardeerd. Pseudo rijkdom, welvaart & welzijn, waarvan de eindafrekening voorlopig nog op zich laat wachten. Het groeiende besef van deze systemische catch-22 drijft de goudmetaal-waarde affiniteit. Vooral in het Oosten waar men véél ontvankelijker is voor dergelijk systeeminzicht.

Vandaag gaat Bitcoin de goudprijs voorbij! Wat een triomf voor de meester waarde-vervalsers (valsmunters). Daar staan de goudwaarde advocaten dan met hun te infantiliseren regime change activisme. De SEC/FED zag geen bezwaar in de Bitcoin rage. Een crypto-currency hype is in staat om zelfs de goudprijs te kraken en daarmee de goud-waarde advocaten het zwijgen op te leggen. Dit sterkt evenwel de goudwaarde onderstroom in z’n gefundeerde overtuiging(en). Hoogst opmerkelijk zijn ook de gefabriceerde stemmingen rond het associëren van Bitcoin en goud competitie. Daar waar de Bitcoin hype gewoon het absurde verlengde is van gans de vervalste financiële industrie, waarmee men het dan absoluut *niet* mee wil associëren.

Na alle doffe ellende van twee Wereldoorlogen begon het Westen aan z’n gigantische Wiederguttmachung door crescendo onverantwoordelijke geldcreaties. De geopolitieke verschuivingen die dat met zich meebrachten zijn nu op hun retour (US$ imperial overstretch). Ook het $-IMF systeem waarop al die verschuivingen stoelden zal nooit z’n honderdjarige verjaardag halen. Vandaag zien we in gans het Westen hoe de *welvaart-middenstand* er tussenuit geknepen wordt. Daarmee gaan we terug naar de diepe kloof tussen de haves & have not’s zonder middenstand brug. Opnieuw een ernstige aanleiding (drive) voor toenemende vrijgoud affiniteit en goudmetaal emancipatie van z’n elektronische boeien.

Indien deze altercoin mania sterk aanhoudend zou blijven toenemen, dan worden alle currencies hierdoor geridiculiseerd en komen ze nog meer in hun blootje te staan. Currencies backed by nothing economic anymore ! Het feit dat deze manie bij z’n opstart al zo’n vlucht kan nemen is op zichzelf al een veeg teken aan de wand voor het falende fiat wereldsysteem. Bitcoins en altercoins zijn helemaal geen alternatief voor de bestaande currencies of goudmetaal. Ze zetten de spotlights op de Ponzi keizer zonder kleren. Mooie verlichting voor het vrijgoud verhaal.

Slot:

Kredietgeld is nu steeds meer onproductief schuldgeld dat steeds moeilijker kan circuleren op de private markten. Vandaag en morgen kan daar ook geen *juiste* vergoeding (rente) meer voor geboden worden om het kort/lang bij te houden in portefeuille. Voorlopig dekt iedere schuld-houder z’n risico af met derivaten-verzekeringen, die al lang geen verzekeringen meer zijn. De totale bestaande & aangroeiende schuld is niet langer meer * backed by * een duurzame economie. Daarom zal de affiniteit voor vrijgoud ook gestaag gaan groeien totdat het z’n rijkdom reserve konsolidator functie in ere hersteld weet.

Welke veranderingen beogen een levensvatbaar vrijgoud systeem? In de eerste plaats een financiële industrie die naar haar juiste proporties terugkeert tegenover de economie. Een economie die opnieuw *duurzaam* gaat groeien. Meritocratisch, en dus met hernieuwde gezonde vrije markt werking, wars van maligne manipulatieve vervalsingen. De weg hier naartoe zal, spijtig genoeg, verlopen over pijnlijke verarming in het Westen. We kunnen enkel hopen dat het zonder een Wereldoorlog III kan.

Het wordt dus bang afwachten hoe de *animal spirits* gaan reageren op de afwikkeling van de lopende systeemkrisis. We zien reeds de eerste tekenen van Westerse ondernemers-stakingen. In het Westen zijn er nog geen indices die duiden op een *massale* vlucht in goudwaarde.

Relativering: Het verdere parcours van de vrijgoud finale zal even hobbelig zijn als de 100 jaar goudgeschiedenis die eraan vooraf ging. Maar de goudgele draad van fixed goudstandaard naar vrijgoud wordt steeds zichtbaarder en ook feitelijk tastbaarder.

Door: 24 karaat

Disclaimer: De artikelen van gastschrijver 24 karaat zijn op persoonlijke titel geschreven en hoeven daarom niet altijd de visie van Marketupdate te vertegenwoordigen. Marketupdate geeft geen beleggingsadvies en de artikelen van 24 karaat moeten ook niet als zodanig worden aangemerkt. Marketupdate heeft geen geld ontvangen of betaald voor de bijdragen van 24 karaat.