De groei van de Amerikaanse economie verloopt steeds moeizamer, want in het tweede kwartaal zakte de groei van het bruto binnenlands product verder weg tot slechts 1,4% op jaarbasis. Daarmee doet de Amerikaanse economie het op dit moment zelfs slechter dan de Europese, waar de economie op jaarbasis nu met 1,8% groeit.

Duiken we dieper in de cijfers van de Amerikaanse centrale bank, dan zien we ook wel waarom het in de Verenigde Staten opeens zoveel slechter gaat. Zo blijkt dat de kredietgroei in zeer korte tijd gehalveerd is. Zo groeien de creditcardschulden dit jaar met slechts 4,5% op jaarbasis, terwijl die begin vorig jaar nog met 9% op jaarbasis toenamen.

De kredietverlening aan het bedrijfsleven is overigens niet veel beter, want die nam sinds het begin van dit jaar met minder dan 2,5% toe. Ter vergelijking, de afgelopen jaren groeide de kredietverlening aan het bedrijfsleven nog meer dan 10% op jaarbasis. En dan hebben we ook nog de reguliere kredietverlening aan consumenten, die in zeer korte tijd meer dan gehalveerd is.

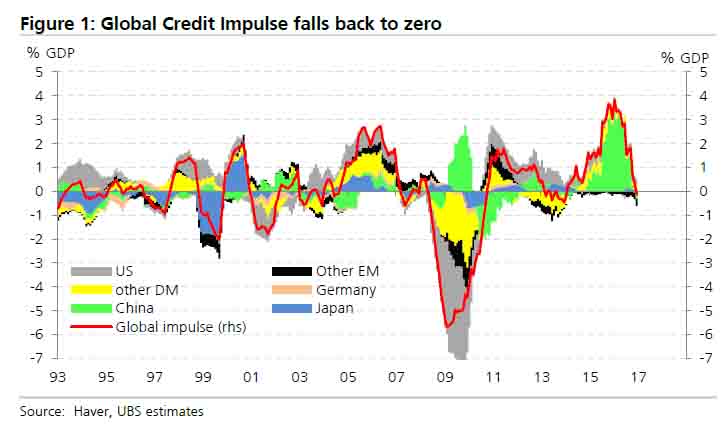

Eerder dit jaar signaleerde de Zwitserse bank UBS wereldwijd al een terugval in kredietgroei. Een zorgelijke ontwikkeling, want in het verleden gaf dat vaak de aanzet tot een nieuwe recessie. Het is opvallend dat verschillende centrale banken juist op dit moment de rente weer willen verhogen, want dat zal de kredietgroei zeker niet ten goede komen. Signaleren deze grafieken het begin van een nieuwe economische crisis?

Kredietverlening aan bedrijven en industrie stagneert

Groei van creditcardschulden is in korte tijd gehalveerd

Banken verstrekken ook minder leningen aan consumenten

Dit artikel wordt u aangeboden door Goudstandaard, uw adres voor de aankoop en verzekerde opslag van edelmetalen. Wilt u goud kopen? Neem dan contact op door te mailen naar [email protected] of door te bellen naar +31(0)88-4688488.