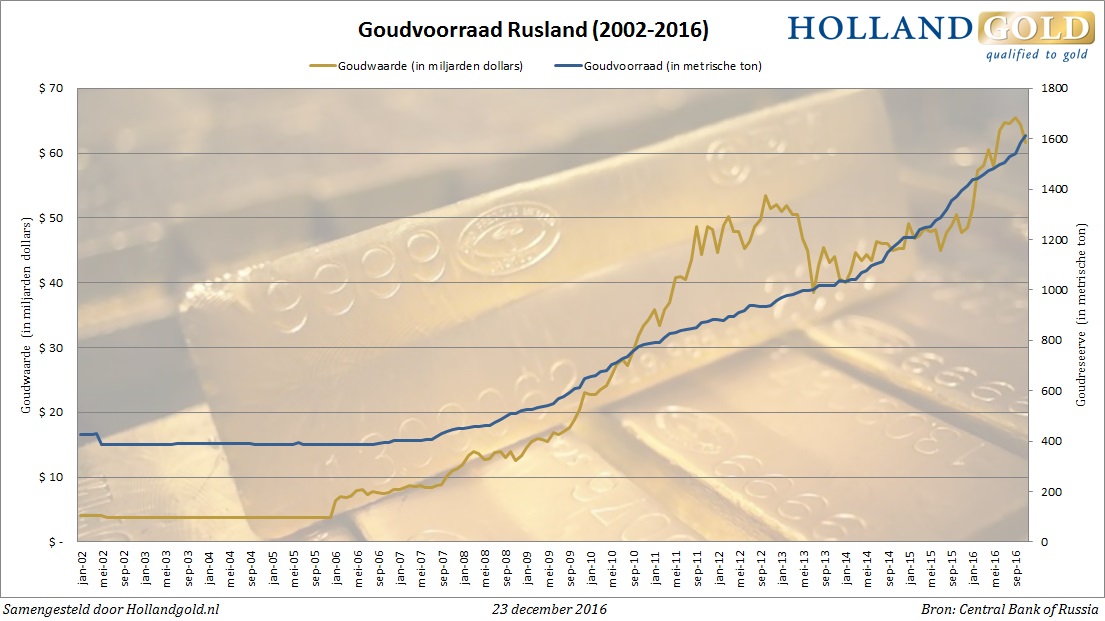

Rusland heeft in november 31 ton goud aan haar reserves toegevoegd, zo blijkt uit de laatste cijfers van de centrale bank. Daarmee groeit de totale goudreserve naar 1.614,27 ton, goed voor een zesde plaats op de ranglijst van landen met de grootste goudvoorraden. Sinds het begin van dit jaar heeft Rusland al bijna 200 ton van het edelmetaal aan haar reserves toegevoegd, vergelijkbaar met de totale aankopen van heel 2015.

In oktober voegde Rusland ook al veel goud aan haar kluis toe, toen werd er een recordhoeveelheid van 40 ton aangekocht. De centrale bank van Rusland is al jaren bezig met een herverdeling van de reserves, waarbij het edelmetaal een meer prominente rol krijgt. De centrale bank begon tien jaar geleden met goud kopen en heeft sindsdien haar goudvoorraad weten uit te breiden van minder dan 400 naar meer dan 1.600 metrische ton.

Rusland kocht in november 31 ton goud bij

Valutareserves

Door de daling van de goudprijs daalde de totale waarde van de goudreserve in november naar $61,66 miljard, tegenover $64,4 miljard in de maand oktober. Van de totale reserves van ongeveer $385 miljard bestaat nu 16% uit edelmetaal. Dat was tien jaar geleden nog minder dan 4%.

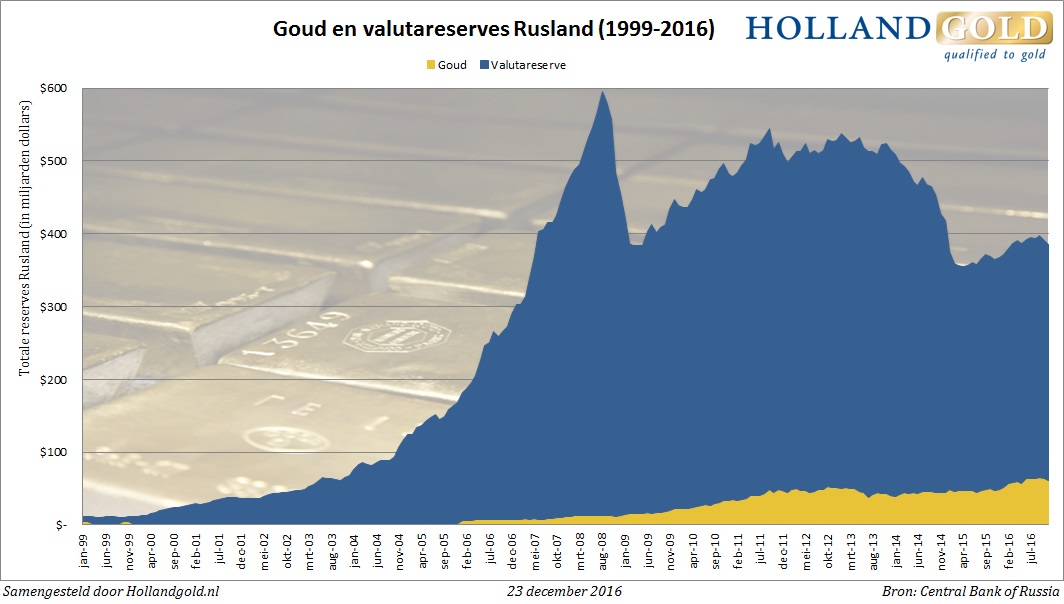

Onderstaande grafiek laat zien dat Rusland in crisistijd wel haar valutareserves aanspreekt, maar dat ze haar goudreserve onberoerd laat. Sterker nog, de aankoop van goud tijdens de wereldwijde financiële crisis van 2008 en de economische crisis waar Rusland de afgelopen twee jaar mee te maken heeft gehad onverminderd is doorgegaan.

Valutareserve en goudreserve Rusland

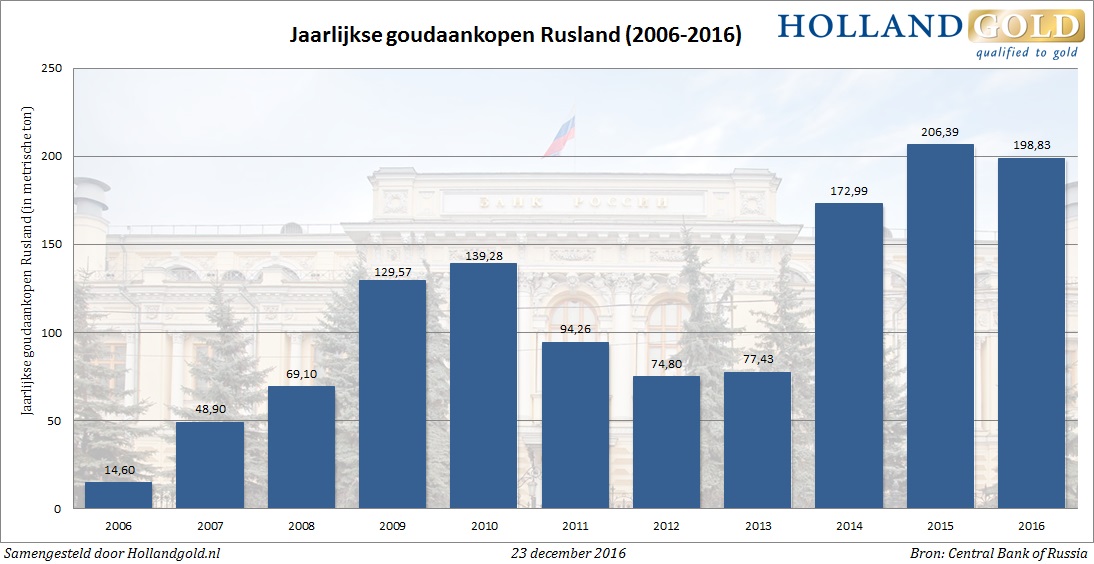

Rusland blijft goud kopen

Rusland voegde in 2015 een recordhoeveelheid van 206 ton goud aan haar reserves toe, een record dat dit jaar opnieuw verbroken kan worden. Na elf maanden staat de teller al op 198,83 ton. De volgende grafiek laat zien dat Rusland vooral de laatste drie jaar grote stappen heeft gezet in het uitbreiden van haar goudreserve.

Wereldwijd voegen centrale banken meer edelmetaal aan hun reserves toe. Sinds het uitbreken van de financiële crisis verkoopt vrijwel geen enkele centrale bank een substantiële hoeveelheid goud. Wel halen ze elk jaar weer een paar honderd ton van het gele metaal uit de markt, waarbij Rusland en China de belangrijkste afnemers zijn. Het feit dat centrale banken nog steeds goud kopen doet vermoeden dat het edelmetaal nog steeds ondergewaardeerd is.

Rusland heeft dit jaar al bijna 200 ton goud gekocht

Deze bijdrage wordt u aangeboden door Hollandgold, uw adres voor de aankoop van fysiek edelmetaal. Wilt u meer informatie over goud kopen? Neem dan contact op via [email protected] of bel +31(0)88-4688400.