Centrale banken hebben het bezit van goud weten te ontmoedigen door de volatiliteit van de financiële markten te verlagen, maar dat kunnen centrale bank niet eeuwig blijven volhouden. Daarom zal het edelmetaal op termijn terugkeren als een veilige haven en als een hedge tegen risico’s op de financiële markten. Dat zei Mohamed El-Erian, economisch adviseur van verzekeraar Allianz en voormalig beleggingsexperts bij obligatiebelegger Pimco, tijdens het CME Precious Metals Dinner.

Volgens de vermogensbeheerder hebben virtuele munten als Bitcoin een deel van de vraag naar goud uit de markt weggenomen, wat een drukkend effect kan hebben op de goudprijs. Daar staat tegenover dat goud in de toekomst waarschijnlijk weer sterker zal reageren op politieke en geopolitieke schokken dan de afgelopen jaren het geval is geweest.

We hebben het volledige interview voor u uitgeschreven, zie hieronder. Klik op onderstaande afbeelding om het interview op de website van de CME Group te bekijken.

Mohamed El-Erian: “Goud zal terugkeren als veilige haven”

De rol van goud als veilige haven

De rol van goud als veilige haven is ondermijnd door een aantal zaken. Een is tijdelijke, de andere minder. Als eerste is er de rol van centrale banken. Omdat centrale banken de volatiliteit onderdrukken hebben mensen minder behoefte aan een veilige haven. Dus ondanks het feit dat we geopolitieke schokken zien, en een nationale politieke die meer onzeker is, heeft goud niet gereageerd zoals we verwacht hadden. Ik denk dat dat op termijn zal veranderen. Centrale banken kunnen niet voor eeuwig de volatiliteit op de financiële markten blijven onderdrukken. Daarom zal goud terugkeren als een veilige haven, als een hedging instrument.

Maar er is een tweede element en dat is de introductie van cryptocurrencies als bitcoin, die een deel van de vraag naar goud heeft weggehaald. Ik denk dat dit op een langere termijn invloed zal hebben en dat het wat tijd zal kosten voordat goud zich daaraan heeft aangepast. Dus ik verwacht dat het edelmetaal meer gevoelig wordt voor geopolitieke ontwikkelingen, maar dat het minder zal zijn dan wat het in het verleden ooit geweest is.

Centrale banken en grondstoffen

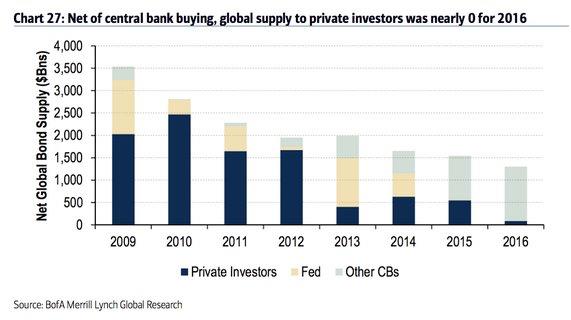

Grondstoffen profiteren in het algemeen minder van de invloed van centrale banken, omdat centrale banken deze grondstoffen niet op grote schaal kopen. De beleggingscategorie die het meest profiteert zijn natuurlijk de vastrentende obligaties, omdat dat is wat centrale banken kopen. En dat is waarom mensen zeer verrast zijn dat de rente zo laag is gebleven en de obligatiekoers zo hoog, maar dat is simpelweg het gevolg van het feit dat er een betrouwbare koper in de markt is. En ze kopen heel erg veel, de ECB en de Bank of Japan kopen samen voor meer dan $100 miljard per maand.

De volgende beleggingscategorie die beïnvloedt zal worden zijn aandelen. Waarom? Omdat men de neiging heeft aandelen te zien als een substituut voor obligaties. En als de prijs van obligaties hoger wordt en de rente daalt, dan is de beloning minder en gaat men richting aandelen. Grondstoffen zitten verderop in de keten, die worden minder beïnvloed door de liquiditeit van centrale bank dan andere beleggingscategorieën.

Goud en de 10-jaars obligatierente

De relatie tussen goud en de 10-jaars obligatie is absoluut veranderd. En waarom is die veranderd? Door centrale banken. Wanneer centrale banken bepaalde activa kopen, dan hebben de financiële markten de neiging om datzelfde te doen (front-running). Daardoor is de rente extreem laag en ongelooflijk stabiel, ondanks alles wat er gaande is.

Als je de hoogte van de Amerikaanse 10-jaars rente wilt verklaren, dan moet je naar Europa kijken. Waarom Europa? Omdat de ECB iedere maand €60 miljard opkoopt. Als je belegt in Europese obligaties en je daar bijna geen rente meer over krijgt of zelfs rente moet betalen, dan ga je verder kijken. Dan ga je naar de VS. Dus Europa lijkt de rente in de VS omlaag te drukken en dat is een functie die de relatie tussen goud en de 10-jaars obligatie compleet heeft veranderd.

Dit artikel wordt u aangeboden door Goudstandaard, uw adres voor de aankoop en verzekerde opslag van edelmetalen. Wilt u goud kopen? Neem dan contact op door te mailen naar [email protected] of door te bellen naar +31(0)88-4688488.