Met de aanhoudend historisch lage rentestanden is de vraag wat voor beleidsopties er nog zijn voor de centrale banken. Het langgerekte en oppervlakkige herstel na de grote recessie heeft geleid tot een erg lage rente. Daarmee hebben centrale bankiers maar beperkte ruimte om de rente nog verder te verlagen. Eigenlijk heeft alleen de Fed in de VS die speelruimte, dankzij de renteverhogingen die daar al zijn doorgevoerd. Over welke beleidsopties beschikken de centrale banken nog, vraagt Piya Sachdeva, econoom van Schroders, zich af.

Optie 1: Herstart QE

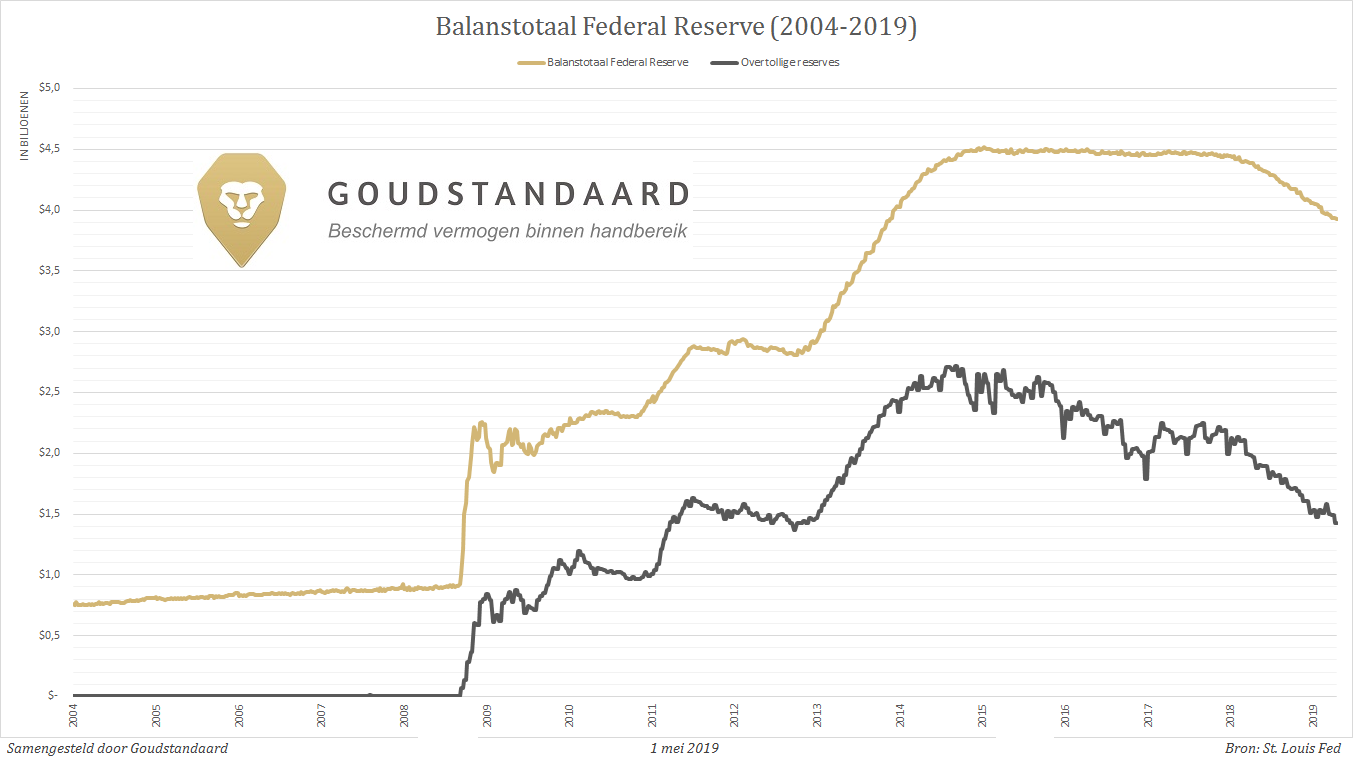

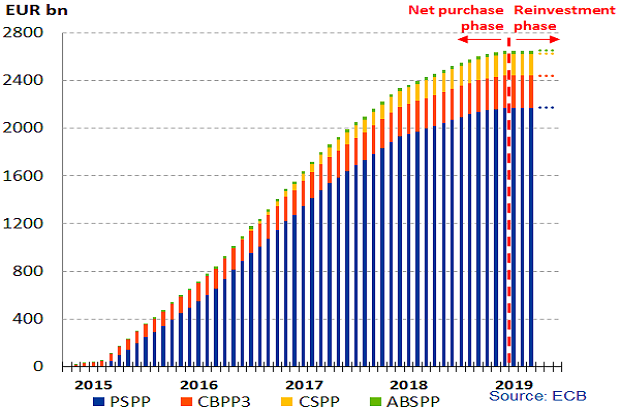

Een beleidsmaatregel waar snel naar teruggegrepen kan worden, is het herstarten van kwantitatieve verruiming (QE). Tijdens de piek daarvan bedroeg de omvang van de Fed- en ECB-balans respectievelijk 25% en 40% van het bbp. De Japanse en Zwitserse centrale banken hebben aangetoond dat een balansomvang boven de 100% van bbp tot de mogelijkheden behoort.

Er dreigt echter een tekort aan staatsobligaties om op te kopen. De ECB bijvoorbeeld is begrensd door de regel dat het niet meer dan 33% van een schuld mag bezitten. Centrale bankiers kunnen wel overwegen om de scope van QE te vergroten. Zo kan de Fed QE uitbreiden naar het aankopen van bedrijfsobligaties, wat de ECB al deed. De Bank of Japan gaat nog een stapje verder door ook aandelen en vastgoed op te kopen.

Bank of Japan koopt naast staatsobligaties ook bedrijfsobligaties en aandelen (Bron: Schroders)

Optie 2: Meer forward guidance

Na de invoering van QE hielp forward guidance – het signaleren van toekomstige beleidsintenties – de centrale banken om de renteverwachtingen te sturen zonder het niveau van de rentetarieven daadwerkelijk te wijzigen. Ook hintte de ECB in 2012 dat QE aanstaande was met Draghi’s beruchte uitspraak “whatever it takes” (om de euro te behouden). Hiermee was de ECB succesvol in het versoepelen van de financiële omstandigheden en het helpen beëindigen van de staatsschuldencrisis.

De centrale banken kunnen gebruik blijven maken van forward guidance, maar het heeft ook zijn beperkingen. Toekomstige rentevoeten hebben een ondergrens en de centrale banken leggen zichzelf vast door zich te verbinden aan toekomstige beleid. Daarnaast kunnen richtsnoeren zonder follow-up, met name wat hogere rentetarieven betreft, de geloofwaardigheid aantasten. De gouverneur van de Bank of England, Mark Carney, kreeg de bijnaam “unreliable boyfriend”, omdat hij zijn standpunt over renteverhogingen wijzigde.

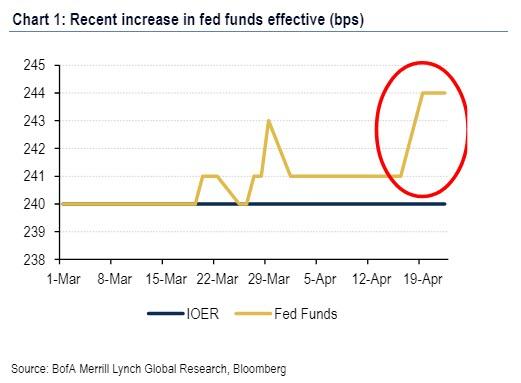

Optie 3: Gedifferentieerde rentetarieven

Negatieve rentetarieven zijn schadelijk voor de winstgevendheid van de banksector, als gevolg van de druk op de rentemarge. Dit is met name het geval voor banken die meer afhankelijk zijn van depositofinanciering. De ECB overweegt momenteel een gedifferentieerde negatieve depositorente. Daarmee beperkt het de negatieve rente alleen tot de overtollige deposito’s gestald bij de centrale bank, waardoor de winstgevendheid van banken ondersteund wordt en het monetaire beleid met een lage rente langer volgehouden kan worden.

Optie 4: Herziening van de inflatiedoelstellingen

Met een duurzaam lage inflatie kunnen centrale bankiers ook het raamwerk herzien. De Fed overweegt bijvoorbeeld een gemiddelde inflatiedoelstelling. Daarmee kunnen inflatieverwachtingen gehandhaafd worden, ook als de inflatie tijdelijk onder de doelstelling noteert.

Optie 5: Yield curve control

De Bank of Japan introduceerde yield curve control in 2016 als een modificatie van QE. Daardoor hoefde de bank minder staatsobligaties aan te kopen om de rente laag te houden. Dit hielp QE duurzamer te maken. Ook in de VS bestaat belangstelling voor deze beleidsoptie.

Japanse centrale bank hanteert rentedoelstelling voor staatsleningen (Bron: Schroders)

Optie 6: Helikoptergeld

Als laatste optie kan de centrale bank geld laten drukken en direct distribueren. Dit staat ook wel bekend als helikoptergeld. Monetiseren van de staatsschuld, waarbij de centrale banken de overheid rechtstreeks financieren, is hiermee vergelijkbaar. Het is nu nog verboden voor de meeste centrale banken. Het vereist monetaire en budgettaire coördinatie. Naast inflatoire problemen, vormt helikoptergeld een ernstige bedreiging voor de begrotingsdiscipline en de onafhankelijkheid van de centrale bank. In de praktijk helpt een ruim monetair beleid de overheden om goedkoop te lenen en wordt de staatsschuld eigenlijk al gefinancierd.

Conclusie

De beperkte mogelijkheden van de centrale bankiers, betekent dat de bal bij een volgende economische neergang komt te liggen bij het begrotingsbeleid van de overheid. De meeste ontwikkelde economieën hebben op dat gebied wel wat speelruimte. Centrale bankiers hebben bewezen dat ze creatief kunnen denken over het monetaire beleid en zich niet langer beperken tot het verlagen of verhogen van de rentetarieven. Verschillende tools blijven beschikbaar, maar elke tool heeft ook weer zijn tekortkomingen.

De Federal Reserve en Bank of England kunnen de rente verlagen en QE opnieuw starten. De ECB heeft beperkte mogelijkheden om de rente te verlagen, maar kan dat nog steeds doen. De ECB kan ook QE opnieuw opstarten, wat waarschijnlijk zou vereisen dat de limieten op staatsobligaties worden verhoogd. De Bank of Japan heeft de minste speelruimte. Forward guidance kan nog steeds worden gebruikt door alle centrale banken. Uiteindelijk zullen de landen die monetair beleid en begrotingsbeleid kunnen coördineren, het in een volgende recessie beter doen. Gezien de politieke beperkingen en de beperkte ruimte op de begroting, is dit een bijzondere uitdaging voor de eurozone.

Meer informatie:

Lees meer in het meegestuurde artikel ‘What is left in the central bank toolbox?’ van Piya Sachdeva, econoom bij Schroders. Dit artikel is verschenen in de nieuwste Economic & Strategy Viewpoint (juli).