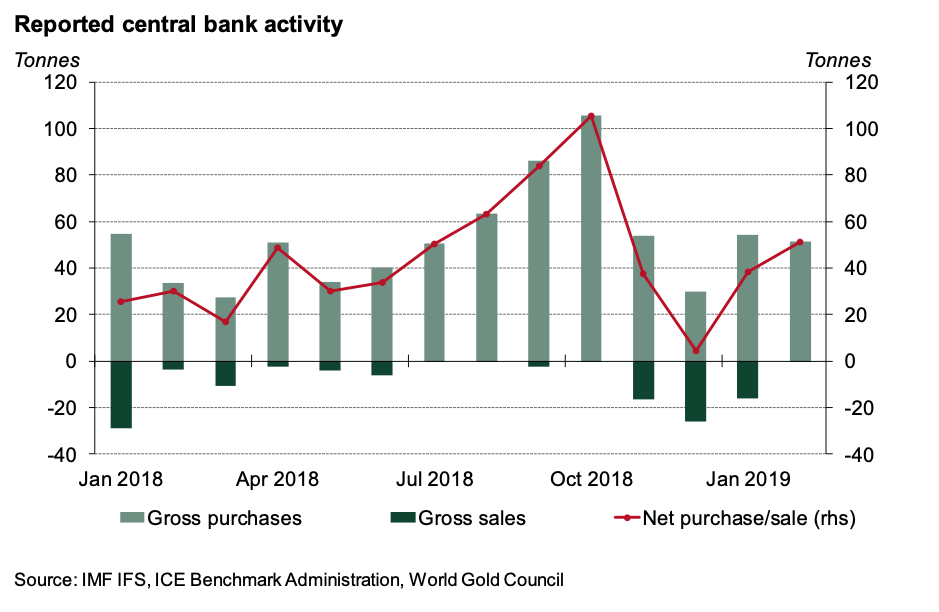

Centrale banken kochten in het eerste kwartaal van dat jaar 145,5 ton goud, zo schrijft de World Gold Council in haar nieuwe kwartaalrapport. Dat is meer dan het gemiddelde van 129,2 ton per kwartaal over de afgelopen vijf jaar. Rusland was met 55,3 ton wederom de grootste afnemer van het edelmetaal, maar er zijn ook veel andere landen die goud kopen. China kocht in de eerste drie maanden van dit jaar 33 ton, terwijl Turkije 40,1 ton aan haar reserves toevoegde. Ook waren de centrale banken van India, Ecuador, Colombia en Qatar dit jaar actief op de goudmarkt.

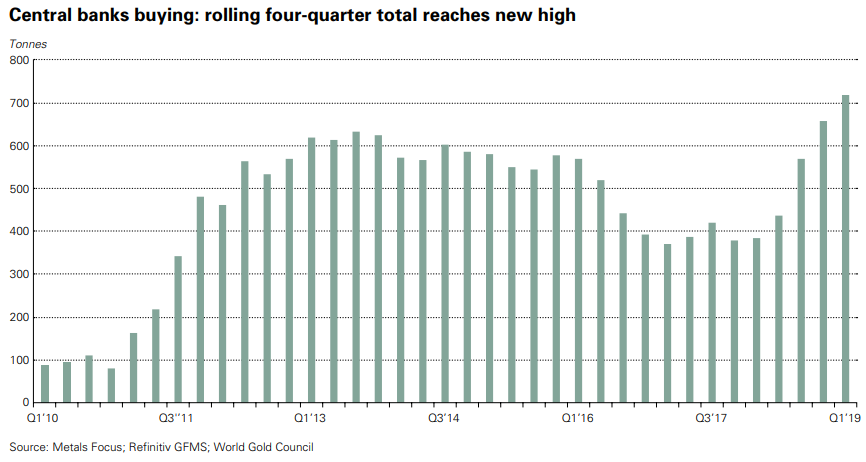

De sterke goudaankopen van begin dit jaar volgen op het recordjaar van 2018. Daardoor steeg het doorlopende gemiddelde over de afgelopen vier kwartalen naar een recordhoeveelheid van 715,7 ton. Centrale banken zien goud als een veilige haven, omdat het geen tegenpartij risico of valutarisico heeft. Het zijn dan ook vooral de landen met relatief weinig edelmetaal die hun voorraden uitbreiden. Alistair Hewitt, hoofd van de onderzoeksafdeling van de World Gold Council, zei daar in een reactie bij Bloomberg het volgende over.

“We zien een voortzetting van de sterke vraag vanuit centrale banken. We verwachten opnieuw een goed jaar voor de aankopen van centrale banken, maar het zal me positief verrassen als we het niveau halen dat we in 2018 hebben gezien.”

Venezuela moet goud verkopen

De cijfers worden overigens gedrukt door de verkoop van goud door Venezuela. Het land leende in 2015 een bedrag van $1,6 miljard van Citibank met goud als onderpand voor de lening. Dit jaar kon ze de lening niet terugbetalen, waardoor het goud in handen kwam van deze Amerikaanse bank. Zij zullen dat weer op de markt brengen om de schuldverplichting te vereffenen. Ook werd er een paar ton goud verkocht door centraal-Aziatische landen als Oezbekistan, Mongolië en Tadzjikistan.

Goudaankopen centrale banken nemen weer toe (Bron: World Gold Council)

Vraag naar beleggingsgoud stabiel

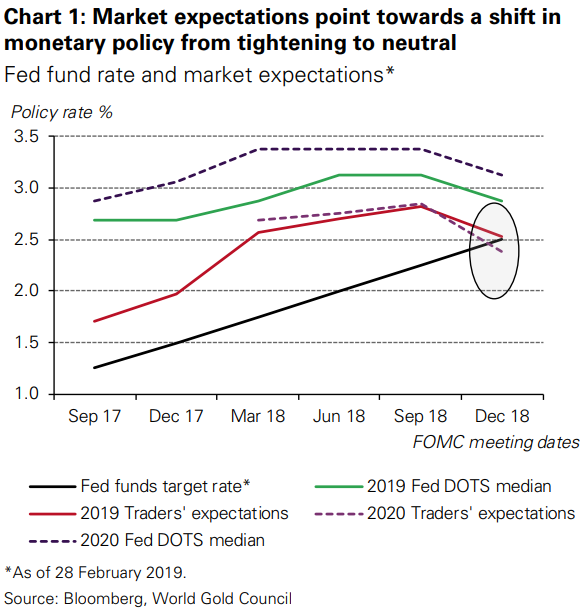

De vraag naar gouden munten en goudbaren bleef in het eerste kwartaal wel stabiel op 257,8 ton, vergelijkbaar met een jaar eerder. Er werden over de hele linie iets minder baren verkocht, terwijl de vraag naar munten juist iets sterker werd. De grootste verandering was zichtbaar in de markt van goud-ETF’s, die profiteerden van een grote instroom in de maand januari. Goudvoorraden in Europese goud-ETF’s bereikten eerder dit jaar zelfs een recordniveau van meer dan 1.200 ton. Zorgen over het handelsconflict tussen de Verenigde Staten en China en de verandering van het monetaire beleid van de Federal Reserve zorgden voor meer vraag naar goud.

Illegale goudmijnen

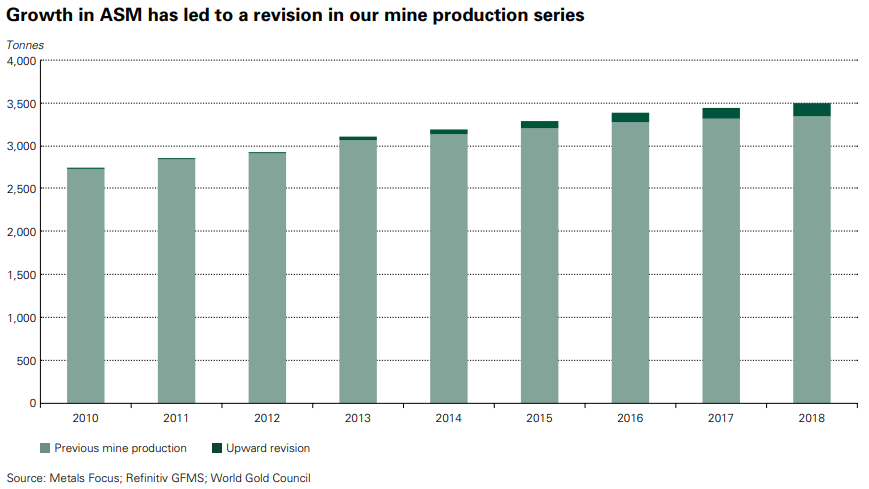

Aan de aanbodzijde van de goudmarkt ziet de World Gold Council een toename van kleinschalige goudmijnen. Volgens onderzoek van Metals Focus zijn deze mijnen inmiddels goed voor 15 tot 20 procent van de wereldwijde goudmijnproductie. Vooral in Afrika zijn veel illegale goudmijnen, die via alternatieve kanalen goud op de markt brengen. Omdat deze mijnbouwactiviteit niet legaal is zijn er ook geen exacte cijfers van bekend.

Volgens onderzoek van Reuters wordt er op deze manier ieder jaar voor miljarden dollars aan goud uit Afrika gesmokkeld. De World Gold Council heeft deze schattingen opgenomen in haar cijfers over de wereldwijde goudproductie vanaf 2010.

Illegale goudmijnen brengen steeds meer goud op de markt (Bron: World Gold Council)

Dit artikel verscheen eerder op Goudstandaard

Volg Marketupdate nu ook via Telegram

| Waardeert u de artikelen en analyses op onze site, steun ons dan met een eenmalige of periodieke donatie. Met uw donatie kunnen we mooie artikelen blijven schrijven en worden we minder afhankelijk van inkomsten uit advertenties. Klik hier om te doneren! |

|---|