De volgende column van het Goudstudieforum gaat over ‘het falende systeem’. Met de dag wordt duidelijker dat we in een serieuze systeemcrisis zitten die niet opgelost kan worden met ‘beproefde methodes’ die we in de afgelopen decennia hebben toegepast om uit de crisis te komen.

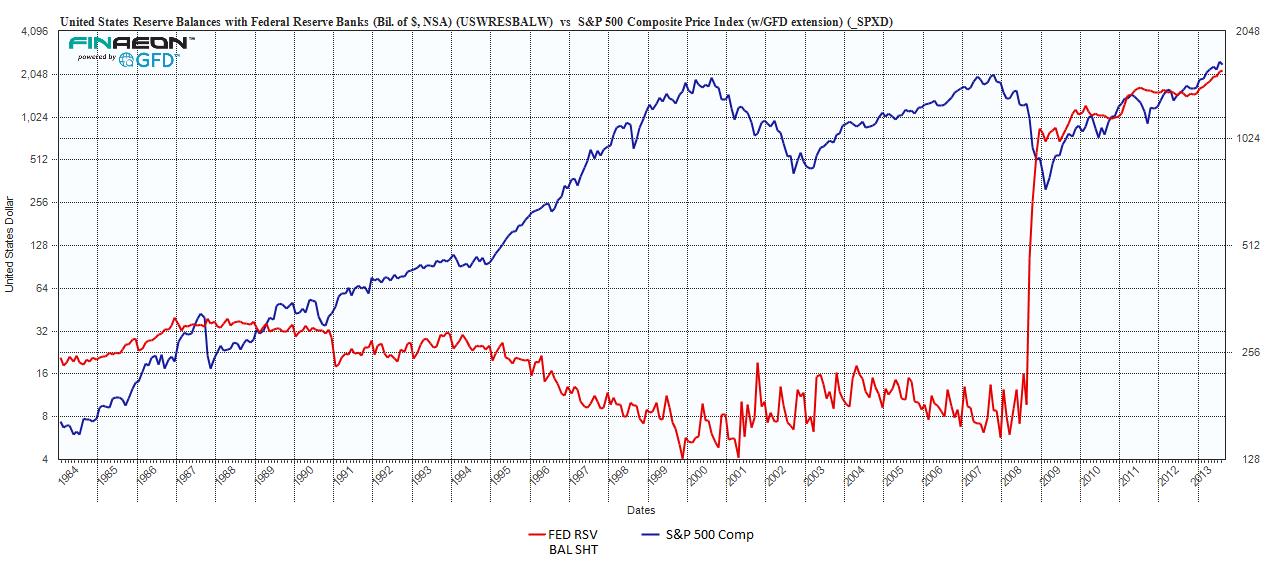

Deze crisis is anders, want het verlagen van de rente en het Keynesiaans stimuleren heeft niet het economische herstel opgeleverd waar velen op gehoopt hadden. Integendeel, we zakken steeds verder weg in het schuldenmoeras. De Amerikaanse centrale bank begon in 2009 met monetaire verruiming en is daar vier jaar later nog steeds mee bezig. Alleen de bedragen worden steeds groter. Ook Europa worstelt ondertussen met haar schulden… Wat staat ons nog te wachten?

Het falende systeem

Sinds 1971 is het monetair-financieel-economisch schuldsysteem *officieel* in faling gegaan. De hoogdagen van dit foute schuldsysteem zijn voorbij. Niet in de minste plaats omdat er geen waardestandaard meer mee verbonden is. Op dit moment groeit het systeem versneld uit tot een non-systeem met een ad hoc wanbeheer. Om tot deze conclusie te komen volstaat het om dag na dag het nieuws aandachtig en kritisch te volgen.

Een non-systeem in de falingsfase verdraagt geen vrij vlottende goudwaarde (waarde standaard). Daarom zien we het goddelijke kartel (GS & JPMC) ook de goudprijs aanhoudend verguizen. Indien de goudprijs door de $ 1.000 per troy ounce valt gaan de zwakke handen in de goudmarkt (de goud speculanten) er de brui aan geven. De vroege vogels willen winst nemen en de laatkomers zullen hun verliezen beperken. Want het goddelijke Goldman Sachs blijft roepen dat je goud tegen $1.300 per troy ounce moet verkopen omdat de prijs naar $1.000 zal zakken.

Dan zitten die ex-goudkevers met hun fiat digits weer in een fout en falend systeem, maar omdat de goudprijs zakt en waarschijnlijk zal blijven zakken zullen zij dat mogelijk niet als zodanig ervaren! Ze zijn dus vergeten waarom ze eigenlijk in het goudmetaal stapten. Blijkbaar doorzien ze het vuile spel van de manipulatieve systeem beheerders niet.

Het complexe monetair-financieel-economische systeem is toch zo moeilijk te vatten… Een stijgende of dalende goudprijs spreekt véél meer tot de verbeelding! En dat weten de systeem beheerders maar al te best. Ze *exploiteren* dat dan ook aanhoudend. Neem als voorbeeld de daling van de goudprijs tussen 1980 tot en met 2000, een periode van 20 jaar. Die 20 jaar waren de hoogdagen van het systeem. Het is daarom héél moeilijk om definitief afscheid te nemen, *uit* dit systeem te stappen en fysiek goud te accumuleren.

Waarschuwing

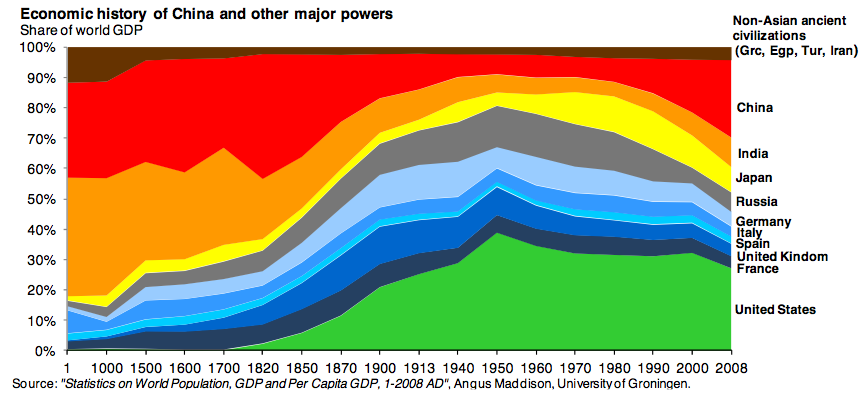

China waarschuwde de Verenigde Staten over z’n wanbeheer van het dollarsysteem. Neem bijvoorbeeld de idiotie omtrent het Amerikaanse schuldenplafond. Het ‘easy money’ beleid van de Verenigde Staten is een toenemende bedreiging voor de Aziatische dollarreserves en de wereldhandel. De surpluslanden in Azië en in het Midden-Oosten riskeren dat hun opgeslagen dollarverdiensten (reserves) in waarde zullen wegsmelten.

Het foute en falende systeem van dollarschulden als reserve wordt dan economisch disfunctioneel. Dat zal China niet zomaar laten gebeuren. Het *waarschuwen* zal dan ophouden en surplus landen gaan dan een vernieuwd (ander) systeem afdwingen. Het schuld-gedreven systeem (van politieke economie) zal dan een waardestandaard moeten krijgen die deze keer passend is voor de exporterende landen en niet meer enkel voor het Amerikaanse dollarsysteem zoals bij Bretton Woods.

Dollarregime heeft gefaald

Het is maar te hopen dat het dollarregime tijdig tot het (pijnlijke) besef komt dat het zo niet meer verder kan. Het is te hopen dat ze niet op de Oosterse bedreiging gaat wachten om duurzaam te veranderen naar een internationaal passende waardestandaard. Een waardestandaard met een vrij vlottende goudwaarde als kern in het vlottende muntsysteem dat z’n beste tijd gehad heeft…

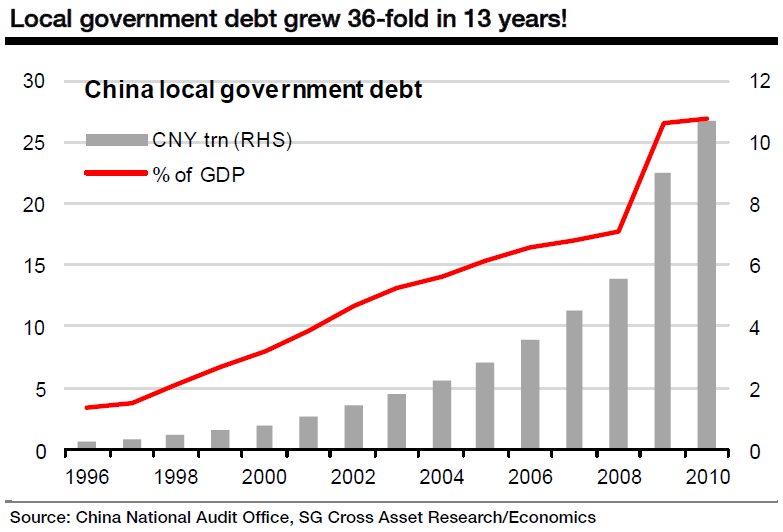

Het chronisch falen van dit door schulden gedreven economische systeem kan geen decennium meer doorgaan! Op Goudstudieforum blijven we parabolische horror grafieken opdiepen. Het zal héél erg pijnlijk blijken om kosten wat kost *in* dit schuldensysteem te blijven hangen met uw opgebouwde vermogen. We gaan het moeilijk debat hierover niet uit de weg…

————————————————————————————————-

Deze bijdrage is afkomstig van Goudstudieforum.com, een besloten discussieforum waar men de ontwikkelingen in de goudmarkt op de voet volgt en bediscussieert. Een levenslange registratie voor het Goudstudieforum kost €125 of één Krugerrand van 1/10 troy ounce. Marketupdate noch Goudstudieforum heeft betaald (gekregen) voor deze bijdrage.

www.goudstudieforum.com

————————————————————————————————-

Goudstudieforum

Goudstudieforum heeft al verschillende columns geschreven voor Marketupdate.