Vorig jaar werden de goudmijnen en platinamijnen van Zuid-Afrika nog geplaagd door stakend personeel. Mijnwerkers wilden een loonsverhoging en hebben die in veel gevallen ook gekregen. Daar zullen de mijnbouwbedrijven nu misschien spijt van hebben, want met een dalende goudprijs valt er amper nog iets mee te verdienen. Een zwakkere munt werkte in het voordeel van de Zuid-Afrikaanse goudmijnen, maar dat voordeel werd de laatste maanden volledig ongedaan gemaakt door de lagere opbrengst van het gedolven goud.

In het vierde kwartaal van vorig jaar was de goudprijs nog 509.000 Zuid-Afrikaanse rand per kilogram, nu is dat minder dan 400.000 rand. Volgens Roger Baxter, hoofdeconoom van het Zuid-Afrikaanse ministerie van Mijnbouw, kan naar schatting 60% van alle goudmijnen geen winst maken bij deze goudprijs. De prijsdaling van de afgelopen maanden is volgens hem de grootste sinds de jaren ’20. Het voorspelt weinig goeds voor de Zuid-Afrikaanse goudmijnen, die in de jaren zeventig nog 79% van de wereldwijde goudproductie voor hun rekening namen. Aan dit tijdperk heeft Johannesburg de bijnaam ‘City of Gold’ overgehouden.

Goudproductie neemt af

Vandaag de dag komt er nog steeds veel goud uit Zuid-Afrika, maar op de wereldwijde ranglijst is het land al naar de zesde plaats gezakt. Met een productie van 177,8 ton in het afgelopen jaar droeg het bij aan slechts 6% van de wereldproductie. Sinds 1905 heeft Zuid-Afrika niet meer zo weinig goud uit de grond gehaald. Een combinatie van slechtere ertskwaliteit en stakingen zijn daar debet aan. De daling van de goudprijs zal dit jaar drukken op de totale mijnproductie.

De dalende goudmijnproductie raakt de Zuid-Afrikaanse economie, want sinds 1990 zijn er al meer dan 340.000 arbeidsplaatsen in de sector verloren gegaan. “Verder banenverlies is door de dalende goudprijs onvermijdelijk geworden”, aldus politiek analist Nic Borain. De daling van de goudprijs zet de sector verder onder druk, maar uit data van de Zuid-Afrikaanse regering blijkt dat het personeelsbestand van goudmijnen ook al verkleind werd toen de goudprijs ieder jaar met dubbele cijfers omhoog ging. Afgelopen jaar werkten er nog 142.000 mijnwerkers in de goudmijnen van het Afrikaanse land, in 1990 waren dat er bijna een half miljoen.

De mijnwerkers die hun baan verloren hebben zijn over het algemeen laag geschoold en analfabeet. De arbeidsmarkt is moeilijk, getuige het officiële werkloosheidspercentage van 25% in Zuid-Afrika. Volgens Borain kan een toenemend percentage werklozen met een laag opleidingsniveau sociale instabiliteit veroorzaken.

Prijsdaling zet voort

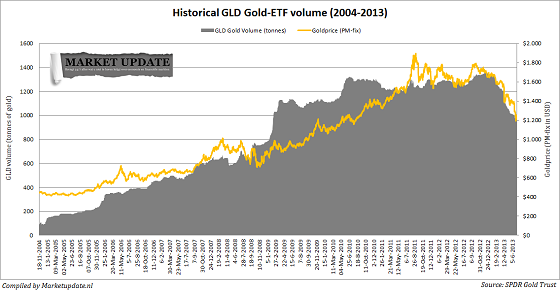

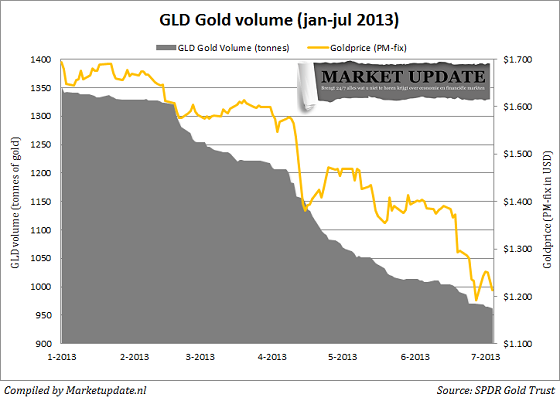

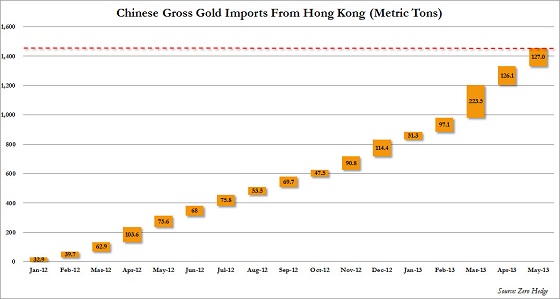

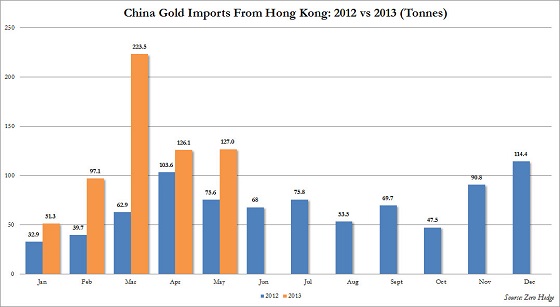

Vanaf september 2011, toen de goudprijs een record bereikte van $1.920 per troy ounce, is goud minder in trek onder beleggers. Althans, de papieren afgeleiden van het edelmetaal. In april zagen we de daling van de goudprijs gepaard gaan met een sterke toename van de vraag naar fysieke goudbaren en munten. De afgelopen weken is de goudprijs nog verder weggezakt, tot niveau’s die we al meer dan twee jaar niet meer gezien hebben. De prijsontwikkeling van goud valt dit jaar behoorlijk uit de toon met voorgaande jaren. Was het gemiddelde rendement tussen 2004 en 2012 nog ruim 10% op jaarbasis, dit jaar is het edelmetaal al ruim 25% goedkoper geworden in euro’s en dollars.

Kosten stijgen explosief

Reuters schrijft dat de productiekosten van mijnen de laatste jaren sterk zijn toegenomen. In 2008 en 2009 werd er nog winst gemaakt bij een lagere goudprijs. AngloGold Ashanti zag haar basiskosten per troy ounce goud verdubbelen van $575 in Q4 2009 naar $1.166 in Q4 2012. Andere mijnbouwbedrijven als Gold Fields en AngloGold halen momenteel winstmarges van respectievelijk 19% en 15%. Harmony Gold, dat vrijwel alleen in Zuid-Afrika actief is, houdt minder dan 10% van de omzet over als winst. Mijnbouwbedrijven die niet actief zijn in Zuid-Afrika staan er soms veel beter voor. Het Canadese Kinross Gold Corp en het Russische Polyus Gold realiseren winstmarges van respectievelijk 28 en 44 procent.

“Opbrengst moet ten goede komen aan lokale bevolking”

De Zuid-Afrikaanse vakbond AMCU heeft gezegd dat de winsten van de Zuid-Afrikaanse mijnbouwindustrie ten goede moeten komen aan de lokale bevolking. Ze stellen dat de mijnwerkers nog niet geprofiteerd hebben van de waardecreatie van de mijnbouwsector in hun land. Nu de goudprijs daalt zitten zowel de mijnwerkers als de aandeelhouders van de mijnen klem tussen oplopende productiekosten en dalende marges.

De zoektocht naar goud levert steeds minder op