Sinds de renteverhoging van woensdagavond door de Federal Reserve is de goudprijs gestegen naar ongeveer €1.145 per troy ounce, terwijl deze in de aanloop naar het rentebesluit nog naar het laagste niveau in vijf weken zakte. De Amerikaanse centrale bank verhoogde deze week de rente opnieuw met 25 basispunten, tot een bandbreedte van 0,75 tot 1 procent. Daarmee is de derde renteverhoging sinds het uitbreken van de financiële crisis een feit.

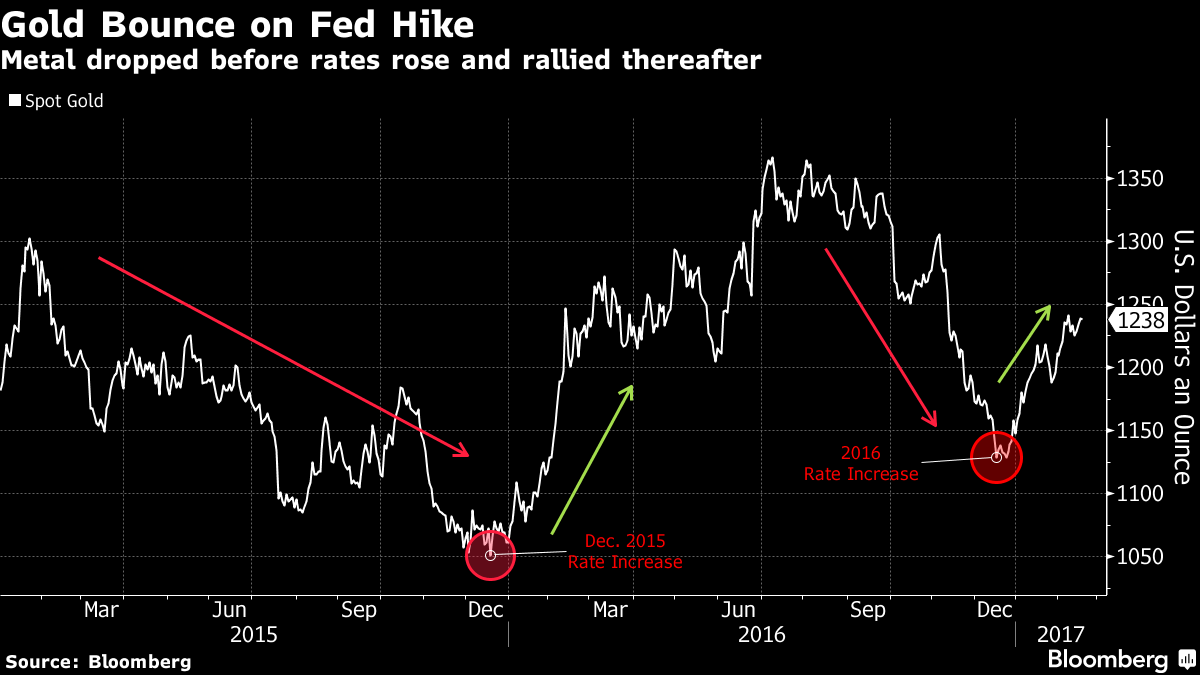

De beweging van de goudprijs van de afgelopen weken is opmerkelijk, want die lijkt veel overeenkomsten te vertonen met de eerdere renteverhogingen van eind 2015 en eind 2016. Ook in die twee gevallen daalde de goudprijs in de aanloop naar het rentebesluit, om vervolgens weer te stijgen op het moment dat de renteverhoging een feit is. In februari bereikte de goudprijs nog een hoogtepunt van €1.190 per troy ounce, om vervolgens weer te zakken tot minder dan €1.130 per troy ounce. Maar sinds het rentebesluit stijgt de prijs weer, want op het moment van schrijven is de prijs weer opgekrabbeld tot ongeveer €1.145.

Centrale banken blijven stimuleren

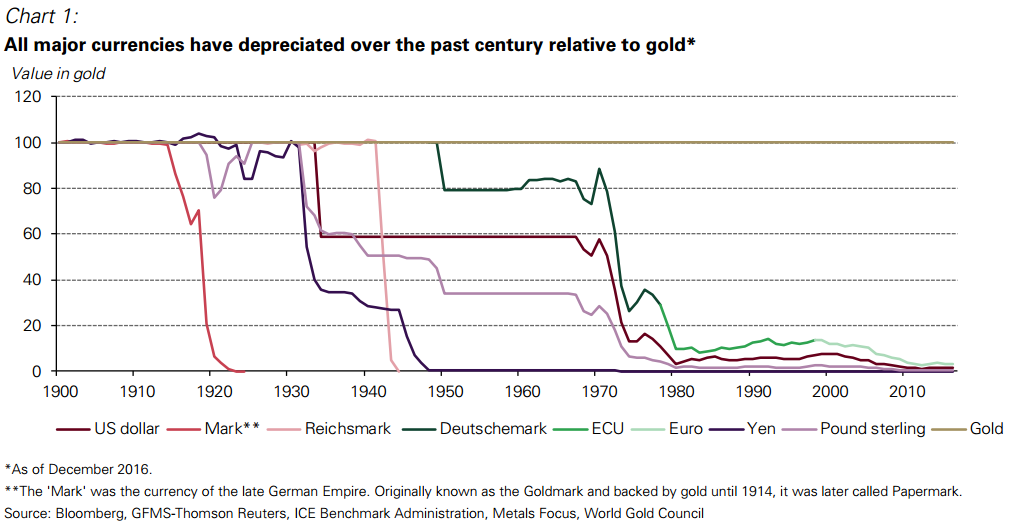

Beleggers lijken zich vandaag de dag meer zorgen te maken over inflatie dan over de verhoging van de rente. In zowel de Verenigde Staten als in de eurozone lijkt de inflatie boven de gewenste 2% uit te komen, maar dat is voor centrale banken nog geen reden om versneld hun monetaire beleid te verkrappen.

De Federal Reserve verhoogt weliswaar de rente met één stapje, maar tegelijkertijd blijft de centrale bank het opkoopprogramma van obligaties en hypotheken doorrollen. De ECB gaat ondertussen door met het opkopen van obligaties, weliswaar in een lager tempo van €60 miljard per maand. Zo lang centrale banken een ruim monetair beleid blijven voeren en de reële rente negatief blijft zien spaarders en beleggers goud als een aantrekkelijke vluchthaven.

Goudprijs stijgt weer na renteverhoging Federal Reserve (Bron: Goudstandaard)