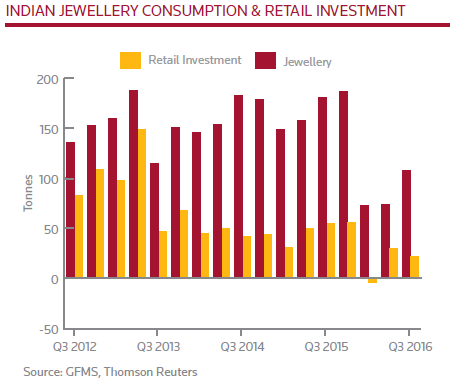

Juweliers en goudhandelaren in India maken zich zorgen over een mogelijk importverbod op goud, zo schrijft de Economic Times of India. De India Bullion & Jewellers Association (IBJA) stuurde onlangs naar alle 2.500 leden een bericht dat de overheid overweegt de import van goud voor de rest van het fiscale jaar 2017 te verbieden. Daarmee kunnen juweliers en goudhandelaren in grote problemen komen, want het vierde kwartaal is traditioneel de drukste maand voor de Indiase goudmarkt.

Volgens de laatste geruchten wil de overheid niet alleen de import van goud verbieden, maar wil ze ook dat juweliers eerder hun grote bankbiljetten van 500 en 1.000 roepie inleveren.

“We horen uit verschillende kringen van deze mogelijkheden [het importverbod op goud en het naar voren halen van de laatste inleverdatum van grote bankbiljetten], maar niets is nog officieel bevestigd”, zo verklaarde Surendra Mehta van de organisatie voor juweliers en goudhandelaren. “Onze organisatie steunt wel de plannen van de overheid om zwart geld aan te pakken en heeft daarom haar leden geïnformeerd over de mogelijkheid van een dergelijke actie. We hebben onze leden gevraagd om de overheid hierin te steunen.”

India overweegt importverbod op goud

Importverbod op goud?

De overheid wil voorkomen dat goudhandelaren en juweliers goud importen om het vervolgens met een extreem hoge premie door te verkopen. Na het ongeldig verklaren van de bankbiljetten van 500 en 1.000 roepie steeg de goudprijs tot bijna 50.000 roepie per 10 gram, terwijl de wereldwijde marktprijs op dat moment onder de 30.000 roepies per 10 gram goud lag.

“Als de overheid deze misstanden wil aanpakken, dan moet ze een importverbod op goud overwegen. Het alternatief is om alle grote bankbiljetten eerder ongeldig te verklaren voor juweliers, dan hoeft de import van goud niet verboden te worden”, zo verklaarde Surendra Mehta tegenover de Economic Times of India.

Op social media en op Whatsapp delen Indiase goudhandelaren en juweliers hun zorgen over de maatregelen die de overheid mogelijk gaat nemen om zwart geld aan te pakken. Juweliers die nu nog biljetten van 1.000 en 500 roepie aannemen van klanten overtreden de wet en riskeren een hoge boete. Om dat risico af te dekken vragen ze een zeer hoge premie ten opzichte van de goudkoers.

Smokkel

Handelaren verwachten dat een importverbod op goud direct zal leiden tot een toename in het illegale aanbod van gesmokkeld goud. Dat zal alleen maar lucratiever worden, nu Indiërs bereid zijn zeer hoge premies te betalen bovenop de wereldwijde goudkoers. Naast de import van 700 tot 750 ton goud via officiële kanalen komt er op jaarbasis ook naar schatting 100 tot 120 ton goud op illegale wijze het land binnen. De smokkel van goud is nog steeds zeer lucratief vanwege de importheffing van 10% op edelmetaal.

Deze bijdrage wordt u aangeboden door Hollandgold, uw adres voor de aankoop van fysiek edelmetaal. Wilt u meer informatie over goud kopen? Neem dan contact op via [email protected] of bel 088-4688400.