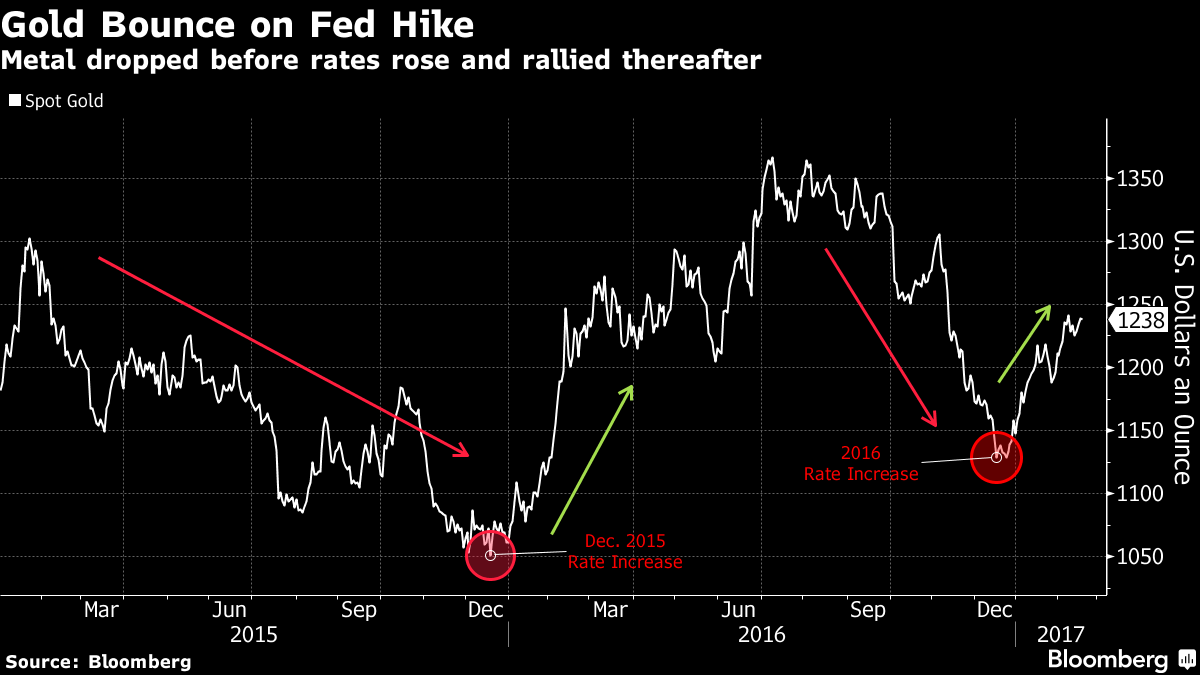

Terwijl ik deze column schrijf, zie ik op mijn andere scherm een scherp opgelopen goudkoers. Dit heeft natuurlijk te maken met de raketaanval door de VS in Syrië en de politieke spanningen die dit wereldwijd veroorzaakt. Sinds er een aantal dagen geleden in de Westerse media werd bericht dat Assad zeer waarschijnlijk verantwoordelijk is voor deze vreselijke aanval met chemische wapens, blijf ik maar nadenken over ‘waarom’ en word ik natuurlijk gegrepen door de afschuwelijke beelden van de slachtoffers en de gevolgen voor hun families.

Waarom zou Assad – die niet dom is – terwijl de hele wereld meekijkt, chemische wapens gebruiken? De VS hebben vorige week juist aangegeven dat het verdrijven van Assad geen prioriteit meer heeft. Het regeringsleger heeft de overwinning in Aleppo bijna binnen en herovert elke dag meer grond op terroristische groeperingen.

Kort na de bombardementen werd Assad door vrijwel alle Westerse media eensgezind als hoofdschuldige aangewezen en afgelopen nacht was daar de vergelding. Zo’n vergelding is enigszins te begrijpen, maar er dient natuurlijk geen enkele twijfel te zijn over de schuldige van de aanval. Er moeten waterdichte bewijzen geleverd worden en deze heb ik tot op heden in ieder geval nog niet gezien.

Vanuit Rusland komt het bericht dat de door de VS uitgevoerde aanval al eerder voorbereid moet zijn, ruim voor de aanval met chemische wapens. Maar wat moet je nu geloven? In 2013 is er ook een chemische aanval uitgevoerd op de bevolking van Syrië. Ook toen werd Assad als schuldige aangewezen door het Westen. De VN heeft daarna echter na grondig onderzoek bekendgemaakt dat het toch de rebellen waren die de chemische wapens gebruikten.

Nu wordt er zelfs door kranten gebracht dat Assad, net als in 2013, wéér chemische wapens heeft gebruikt! Zoals ik al vele malen eerder heb geschreven; het is van het allergrootste belang dat de media wereldwijd objectief verslag doen van gebeurtenissen en de situatie van alle relevante kanten bekijken én daarover berichten. Ik heb het idee dat dit momenteel niet gebeurt en dat zou in de nabije toekomst wel eens desastreuze gevolgen kunnen hebben.

Icesave

Nu naar een geheel ander onderwerp. Een lezer (dank!) stuurde me vorige week een erg interessant stuk. Ik heb hieronder een voor een zijn tekst overgenomen.

“Er wordt altijd gerefereerd dat er in Europa een bankgarantie stelsel is van € 100.000, maar dat is een leugen. Het Europees gerechtshof heeft in de Icesave zaak een duidelijke uitspraak gedaan dat “in geval er een situatie ontstaat dat een land zijn financiële verplichtingen ten aanzien van het garantiestelsel niet na kan komen het garantie stelsel niet nageleefd hoeft te worden”.

In januari 2013 heeft het Hof van Justitie van de Europese Vrijhandelsassociatie (EFTA) IJsland gelijk gegeven dat het weigerde Nederlandse en Britse rekeninghouders van Icesave te compenseren.[43] Tegen de uitspraak is geen beroep mogelijk. Volgens het Hof waren de gevolgen van de kredietcrisis voor IJsland dermate zwaar, dat het land van compensatie af kon zien.”

Dit is een zéér belangrijk precedent. In 2008 werd het depositogarantiestelsel aangepast. In alle landen van de Eurozone werd voortaan een bedrag tot €100.000 per persoon per bank ‘gegarandeerd’ in plaats van de lagere bedragen (die per land ook nog eens verschillend waren, in Nederland lag die grens op €38.000). Een destijds zeer slimme actie van de autoriteiten, want hierdoor werd het vertrouwen hersteld en werd een halt geroepen aan het massaal verschuiven van spaartegoeden tussen banken en landen en het openen van rekeningen bij verschillende banken.

Het was eigenlijk altijd al bekend – ook voor bovenstaande uitspraak – dat dit depositogarantiestelsel nooit zou kunnen uitbetalen bij het omvallen van één van de grotere banken in Nederland (ING, ABN AMRO en de Rabobank). Het garantiefonds bezit niet genoeg reserves en zou deze moeten aanvullen met nieuwe financiële middelen die naar rato door de Nederlandse banken zelf opgehoest moeten worden.

Komt één van de drie grote banken in de problemen, dan hebben ook die andere twee banken dus direct een probleem. In de praktijk komt het erop neer dat bijvoorbeeld de ING een derde van het totaal van het garantiefonds zou moeten ophoesten bij een faillissement van de ING zelf. Totaal onmogelijk dus. Ook zijn de Nederlandse banken totaal met elkaar verweven, wat betekent dat een faillissement van de één ervoor zorgt dat de rest ook automatisch omvalt. Toch heeft vrijwel iedereen in Nederland het idee dat z’n spaargeld tot €100.000 wel veilig is, wat er ook gebeurt. Ik hoop dat ik u ervan overtuigd heb dat dit geenszins het geval is. Bezit geeft zorgen, zorg er goed voor!

Sander Noordhof

Reageren? Stuur een mail naar [email protected]

Deze column van Sander Noordhof verscheen afgelopen weekend op Goudstandaard. Goudstandaard is gespecialiseerd in de verkoop en opslag van fysiek edelmetaal. Wilt u meer informatie over beleggen in edelmetalen? Bel ons op +31(0)88 46 88 488 of mail naar [email protected].