Een aantal centrale banken heeft in de maand augustus opnieuw goud aan hun reserves toegevoegd, zo blijkt uit data die het IMF vandaag heeft vrijgegeven. De Turkse centrale bank heeft in augustus 23,344 ton goud gekocht, waarmee de totale goudvoorraad van Turkije stijgt naar 487,35 ton. In juli kocht Turkije ook al een aanzienlijke hoeveelheid goud (22,5 ton). Dit jaar heeft Turkije volgens de officiële statistieken met afstand het meeste goud gekocht van alle centrale banken. Inclusief de aankopen van de maand augustus staan de totale aankopen van Turkije over 2013 op ruim 127,7 ton. Turkije versterkt daarmee haar 13e plaats in het overzicht van landen met de grootste goudvoorraad.

Volgens Bloomberg kocht ook Rusland een aanzienlijke hoeveelheid goud. Met een aankoop van 12,7 ton in augustus breidt het land haar totale goudreserve uit naar 1.015,5 ton. De centrale banken van Turkije en Rusland hebben dit jaar het meeste goud gekocht, maar zij waren zeker niet de enige. Ook landen als Zuid-Korea, Kazachstan en Azerbeidzjan waren fanatieke kopers op de goudmarkt. Afgelopen maand kochten Azerbeidzjan, Kirgizië en Oekraïne een beetje goud, aldus Bloomberg.

Onderstaande grafiek laat zien welke landen dit jaar goud aan hun reserves hebben toegevoegd. De aankopen van Turkije, Rusland en Kazachstan in augustus zijn ook in deze grafiek verwerkt. Data van kleinere aankopen die in augustus zijn gedaan door andere centrale banken staan er nog niet in, omdat we deze cijfers nog niet in handen hebben.

Goudaankopen centrale banken in 2013

Canada en Mexico

Canada heeft in augustus 30 kilogram van haar bovengrondse goudreserve verkocht. In de Canadese bodem zit nog genoeg goud, waardoor het land minder reden heeft om een grote goudvoorraad aan te houden. Haar goudvoorraad is slechts 3,1 ton, dat is ongeveer 5% van de totale Nederlandse goudreserve. Ook Mexico verkocht weer wat goud, maar ook dit land heeft voldoende ‘goudvoorraad’ in de grond zitten waar het in crisis op terug kan vallen.

Centrale banken kopen goud

De grote zwarte vlek in dit overzicht in China, want dat land geeft sinds 2009 al geen cijfers meer vrij over de totale omvang van haar goudvoorraad. We verwachten dat hun goudreserve inmiddels wel wat groter is dan de officiële 1.054 ton en dat de Chinese centrale bank dit jaar ook wel wat meer goud gekocht heeft dan de 127,7 ton van Turkije.

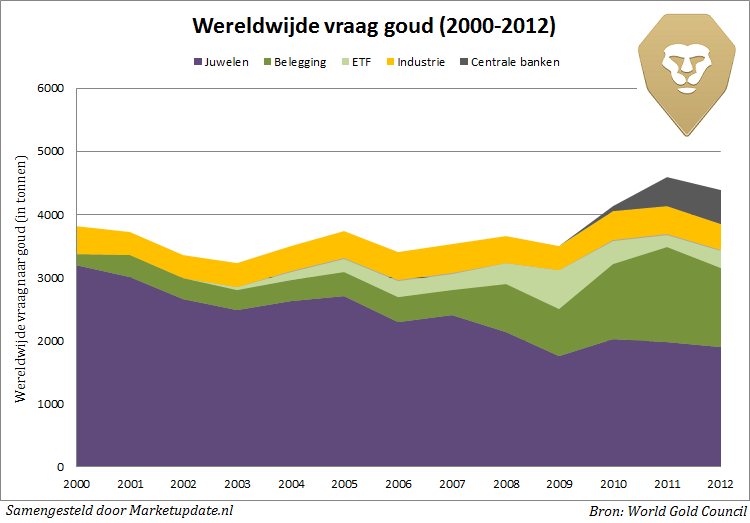

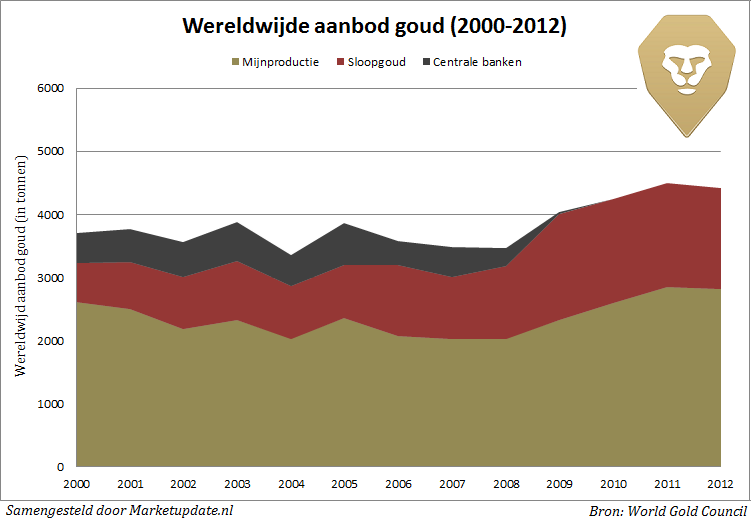

Centrale bank zijn sinds 2010 weer netto kopers geworden van goud. In 2012 kochten ze gezamenlijk 534,6 ton goud, het grootste volume sinds 1964. Dit jaar is er opnieuw veel goud gekocht door centrale banken, maar naar verwachting overtreft het totaal dit jaar niet het record van 2012. Volgens Citigroup kopen centrale banken dit jaar naar schatting 370 ton goud, ongeveer 30% minder dan vorig jaar.

De particuliere aankopen van goud zijn dit jaar wel ongekend hoog. Zo werd er volgens de World Gold Council in het tweede kwartaal van dit jaar 53% meer goud gekocht door particulieren dan vorig jaar. Veel particulieren stapten na de prijsdaling van april in de goudmarkt. Voor centrale banken, die hele grote volumes kopen, is het veel lastiger om voor die lage prijs goud uit de markt te halen.